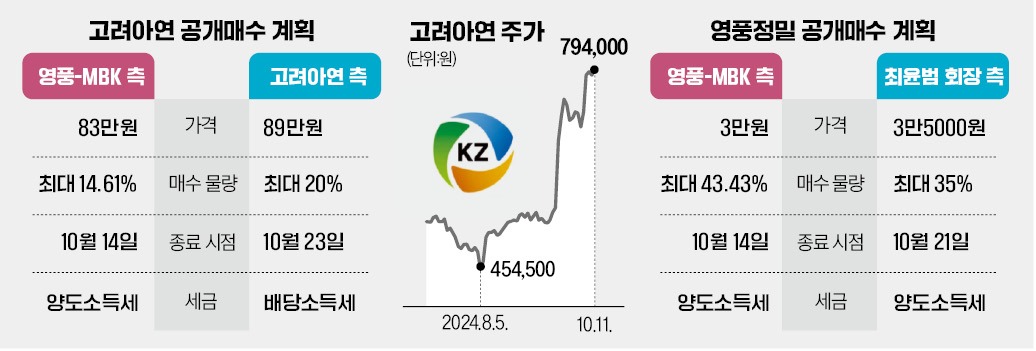

고려아연 기관투자가가 선택할 수 있는 옵션은 사실상 양측 공개매수에 모두 참여, 고려아연 공개매수 참여 등 두 가지뿐이다. MBK 연합은 최대 14.61%의 지분을 주당 83만원에 사겠다고 제안했고, 고려아연은 최대 20%를 주당 89만원에 자사주로 매입하겠다고 발표했다. 가격만 보면 당연히 고려아연 제안에 ‘올인’하는 게 맞다. MBK 연합의 제안에만 응할 가능성은 없다는 얘기다.

변수는 법적 리스크다. MBK 연합의 공개매수는 이달 14일 끝나는 반면 고려아연의 공개매수는 23일 종료된다. MBK 측이 제기한 고려아연 자사주 매입 금지 가처분 신청 결과는 21일 안팎에 나올 가능성이 크다. 법원이 가처분 신청을 인용하면 고려아연 공개매수에 올인한 투자자는 손실을 볼 수밖에 없다. 공개매수 경쟁이 끝나면 주가는 경영권 분쟁 전 주가인 50만~55만원 수준으로 떨어질 가능성이 크기 때문이다.

업계에서 기관투자가가 양측의 공개매수에 모두 참여할 가능성이 높다고 보는 이유가 여기에 있다. 한 자산운용사 펀드매니저는 “가처분이 인용되면 주가가 폭락할 가능성이 큰 만큼 보유 물량의 40%를 MBK에, 60%는 고려아연에 넘길 계획”이라고 말했다. 반면 한 운용사 대표는 “가처분이 기각될 확률이 99%인 만큼 모든 물량을 고려아연에 넘길 방침”이라고 했다.

고려아연 지분 1.85%를 보유한 영풍정밀 공개매수 전쟁은 최 회장 측이 유리한 고지를 선점했다는 분석이 많다. MBK는 최대 43.43%의 지분을 주당 3만원에, 최 회장 측은 최대 35%를 주당 3만5000원에 사겠다고 선언했다. 최 회장 측 제안 금액이 5000원 높은 데다 지분 14.55%만 확보하면 당초 보유 지분(35.45%)을 더해 과반을 차지하게 된다.

운용사 관계자는 “고려아연으로서는 11일 또는 14일에 주가가 83만원 이상으로 올라가는 게 최선”이라며 “아직은 시장이 가처분 결과를 반신반의하고 있다”고 말했다. 고려아연 주가는 이날 79만4000원에 장을 마쳤다.

공개매수 전쟁이 끝나면 MBK 연합은 임시 주주총회를 열어 이사회 장악을 시도할 계획이다. 고려아연 정관은 이사 수 제한을 두지 않고 있다. 현재 고려아연 사내이사는 6명인데, 최소 5명 이상의 신규 이사를 이사회에 진입시켜 기존 이사인 장형진 영풍 고문과 함께 이사회 장악에 나선다는 구상이다.

의결권이 과반에 못 미치는 만큼 소액주주, 국민연금 등에 대한 설득에 나설 수밖에 없다.

성상훈/김우섭 기자 uphoon@hankyung.com

관련뉴스