사회복지사 신아현 작가가 펴낸 ‘나의 두 번째 이름은 연아입니다’에서는 '깡통 할아버지'가 등장합니다. 그는 8억원에 달하는 아파트를 갖고 있었지만 전기나 가스도 쓰지 못할 만큼 빈곤한 삶을 이어오다 쓸쓸히 생을 마감했습니다. 평생을 모은 돈으로 마련한 집이었기 때문에 팔 생각을 하기 어려웠고, 고액의 아파트를 소유한 탓에 기초생활보장 수급자가 될 수도 없었기 때문입니다.

깡통 할아버지의 이야기는 그저 책에 나오는 '어떤 사람'의 이야기만은 아닙니다. 우리나라 직장인들의 자산 78%가 부동산에 묶여 있고, 젊은 세대들은 높아진 집값 부담에 대출금을 갚느라 허덕이고 있기 때문입니다.

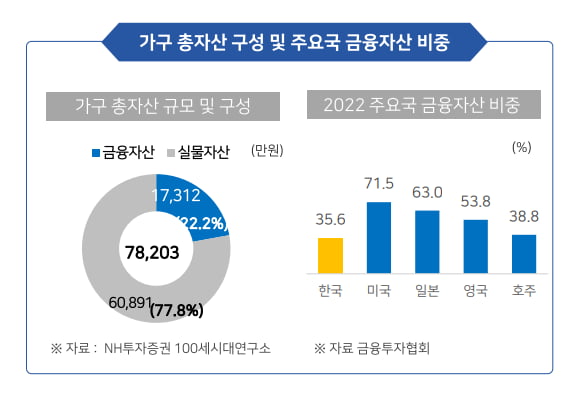

직장인들의 자산은 부동산에 집중돼 있었습니다. 실물자산 평균은 6억891만원에 달했습니다. 연령대별로는 30대가 평균 4억3283만원, 40대가 6억594만원, 50대가 7억5427만원으로, 연령이 높아질수록 자산규모가 증가하는 경향을 보였습니다. 금융자산과 실물자산을 합치면 총자산은 7억8023만원에 이르지만 대부분이 현금화할 수 없는 부동산에 '몰빵'돼 있는 것입니다.

자산의 대부분이 부동산에 묶여 있는 것은 세계적으로도 유례가 없는 수준입니다. 금융투자협회에 따르면 2022년 기준 자산 중 금융자산 비중은 한국 35.6%로, 미국 71.5% 일본 63% 영국 53.8%에 비해 현저히 낮습니다. 이대로라면 수억원에 달하는 아파트에 살면서 은퇴 후 생활고에 시달리는 사람이 많아질 것이란 지적이 나오는 배경입니다.

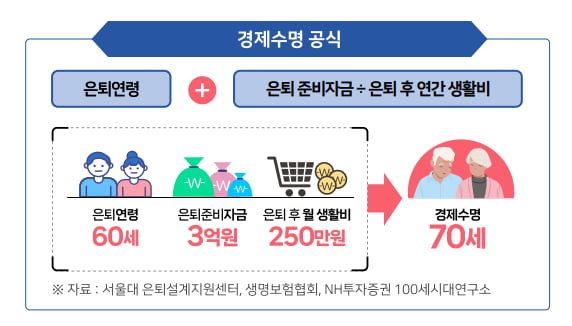

경제수명은 [은퇴연령 + (은퇴 준비자금 ÷ 은퇴 후 연간 생활비)]로 계산할 수 있습니다. 예를 들어 은퇴 준비자금으로 3억원을 마련한 A씨가 60세에 은퇴하고 월 생활비로 250만원(연 3000만원)이 필요하다면, 경제수명은 [ 60세 + (3억원 ÷ 3000만원) ] 계산식에 따라 70세가 됩니다.

한국인의 기대수명이 2022년 82.7세에서 2072년 91.1세로 높아지는 것을 고려하면 노후자금이 턱없이 부족하다는 것을 알 수 있습니다. 따라서 현재 보유 자산, 소득, 지출 규모 등을 정확히 파악하는 것이 필수적입니다. 이렇게 해야만 경제수명을 정확히 계산하고, 길어진 노후생활을 대비할 수 있기 때문입니다.

조금이라도 이른 시기에 연금투자에 나서는 것도 중요합니다. '복리의 마법’이 존재하기 때문입니다. 예를 들어 연평균 5% 수익률로 월 75만원씩 투자하면 30년 후 6억1414만원으로 불어납니다. 여기서 연평균 수익률이 1%포인트만 높아져도 1억2050만원이 더 늘어납니다. 가능한 일찍 퇴직연금을 부어 꾸준히 자금을 불려나간다면 충분히 여유로운 노후를 보낼 수 있다는 얘기입니다.

맹진규 기자 maeng@hankyung.com

관련뉴스