초기 스타트업을 발굴해 투자하는 엔젤투자자들은 그동안 스타트업 생태계의 든든한 후원자로 불려왔다. 스타트업이 본격적인 VC 투자를 유치하기 전까지 초기 제품을 만들거나 사업 모델을 검증할 수 있도록 자금을 댔다. 하지만 최근 국내 엔젤 투자 생태계가 위축되고 있다. 고금리와 벤처 혹한기 여파로 개인투자자들이 지갑을 닫으면서다.

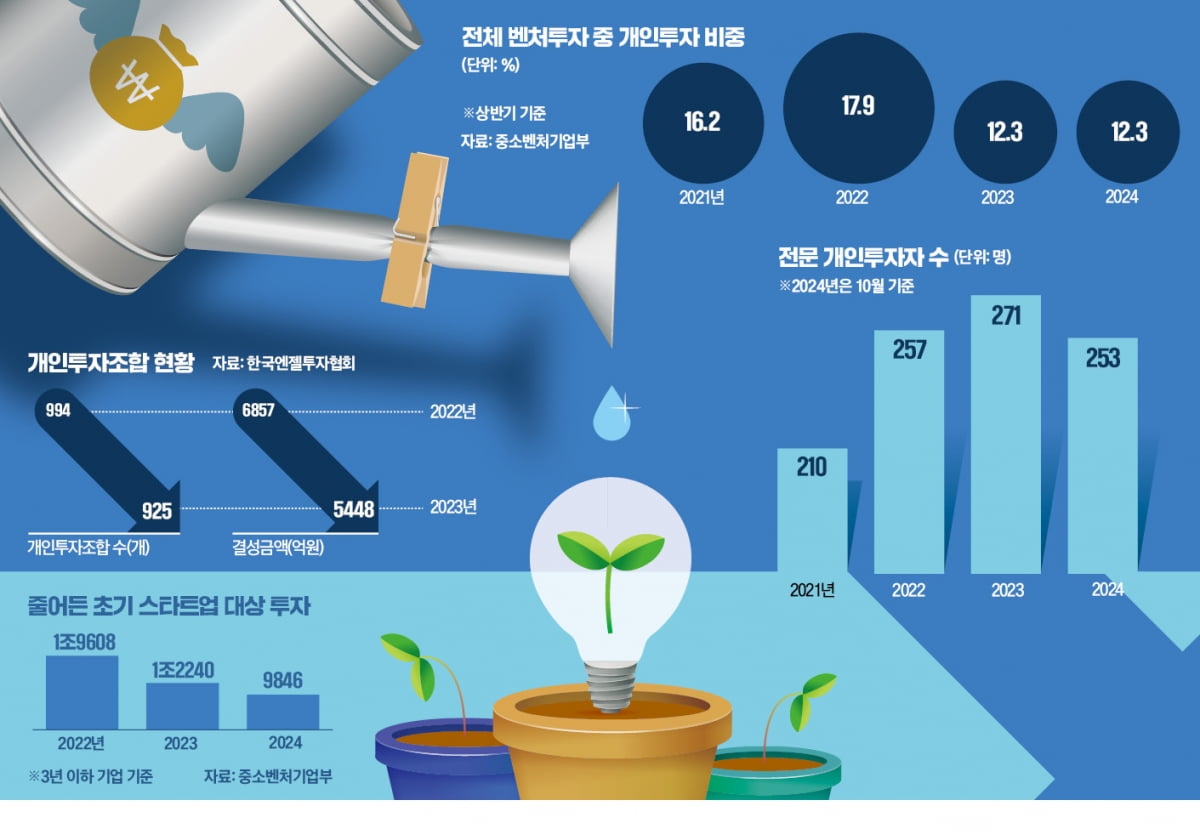

지난해 개인 투자조합(엔젤펀드) 결성 금액은 5448억원으로 전년(6857억원)보다 감소했다. 개인 투자조합 수도 994개에서 925개로 쪼그라들었다. 개인 투자조합은 개인이나 법인(창업기획자 등)이 돈을 모아 스타트업에 투자하기 위해 조성하는 펀드다.

한 액셀러레이터 대표는 “예전엔 여유 자금이 있는 지역 기업인이나 전문직, 대기업 임원 출신이 직접 투자하거나 개인 투자조합을 만들었지만, 요즘은 분위기가 달라졌다”고 했다. 올해 5월 말 기준 개인 투자조합 투자액은 665억원으로 지난해 전체(5072억원)의 13% 수준이다.

벤처투자조합(벤처펀드)에 출자하는 개인투자자도 주춤하고 있다. 중소벤처기업부에 따르면 상반기 벤처펀드 출자자 중 개인 비중은 12.3%였다. 2021년(16.2%), 2022년(17.9%)보다 개인투자자 비율이 확연히 줄었다.

엔젤 투자는 일반 투자와 달리 초기 기업을 후원한다는 취지가 있지만, 그럼에도 투자를 결정하는 요인 1순위는 수익성이다. ‘국내 엔젤 투자 실태 분석과 발전과제’ 보고서에 따르면 국내 엔젤투자자들은 투자 동기로 투자 수익(46.8%), 세제 혜택(15.3%) 등 경제적 이유를 신사업 아이디어 탐색(7.2%), 창업팀과의 인연(4.6%) 등 비경제적 이유보다 많이 꼽았다.

최근 벤처투자사들은 후기 단계 스타트업 투자에 집중하고 있다. 올 상반기 전체 국내 벤처투자는 전년보다 19% 늘었지만, 초기(업력 3년 이하) 기업 투자는 오히려 20% 줄었다. 투자 자금이 수익성을 증명한 곳에만 몰리고 있는 셈이다. 반면 엔젤투자자들이 자금을 대는 초기 스타트업은 보통 명확한 수익 모델을 구축하기 전인 경우가 많다.

엔젤투자자들이 단순히 자금만 대는 게 아니라 멘토링 등 후원자 역할을 하는 것을 고려했을 때 스타트업 생태계에 미치는 여파는 더 크다. 국내 엔젤투자자의 50%는 창업(기업 경영) 경험이 있다. 대기업에서 임원을 했거나 변호사, 회계사 등 기업 경영에 필요한 전문성을 보유한 경우도 많다.

미국 등 벤처 선진국에선 엔젤 투자가 스타트업의 성장과 기술 발전을 이끌어왔다. 창업가들은 기업을 키운 다음 새로운 스타트업을 재창업하거나 엔젤투자자로 변신한다. SV엔젤 설립자 론 콘웨이, 베이너미디어의 게리 베이너척, 유튜브 공동창업자 스티브 첸 등 ‘슈퍼 엔젤’도 많다. 중국에도 중국판 손정의로 불리는 궁훙자, 샤오미 창업자 레이쥔 등 유명 투자자가 있다. 한 미국 기반 투자사 관계자는 “엔젤투자자는 보통 소액을 투자하지만 창업 생태계에 미치는 영향은 그 금액의 몇 배로 크다”고 설명했다.

실제 투자는 하지 않으면서 매칭 자금을 받기 위해 가장 납입한 뒤 스타트업으로부터 수수료를 챙기는 ‘블랙 엔젤(브로커)’이 등장하는 등 부작용이 많았기 때문이다. 한국엔젤투자협회 관계자는 “일부 좋지 않은 사례도 있었지만 자금이 적은 투자자들이 적극적으로 활용하면서 초기 기업이 많은 도움을 받은 제도”라며 “지금은 엔젤 투자의 위험을 헤징할 수단이 부족하다는 목소리가 크다”고 말했다.

최근 고금리 기조가 전환기에 들어서면서 엔젤 투자가 다시 활성화될 것이란 기대도 조금씩 나온다. 중기부는 창업기획자가 운용하는 개인 투자조합의 투자 의무 대상을 업력 3년 미만에서 5년 미만 기업으로 확대하는 방안을 준비하고 있다. 전문 개인투자자 요건도 3년간 1억원 투자에서 5000만원으로 낮추겠다는 계획이다.

고은이 기자 koko@hankyung.com

관련뉴스