오는 31일부터 시행되는 퇴직연금 실물이전 제도는 자신의 퇴직연금 계좌 리밸런싱(운용자산 편입 비중 재조정)을 검토할 좋은 기회라는 평가다. 나이가 어리다면 과도한 원금보장 상품 비중을 피하고, 해외 자산과 타깃데이트펀드(TDF)를 적절히 배합해 안정성과 고수익을 함께 도모하는 전략이 유효하다고 전문가들은 조언한다.

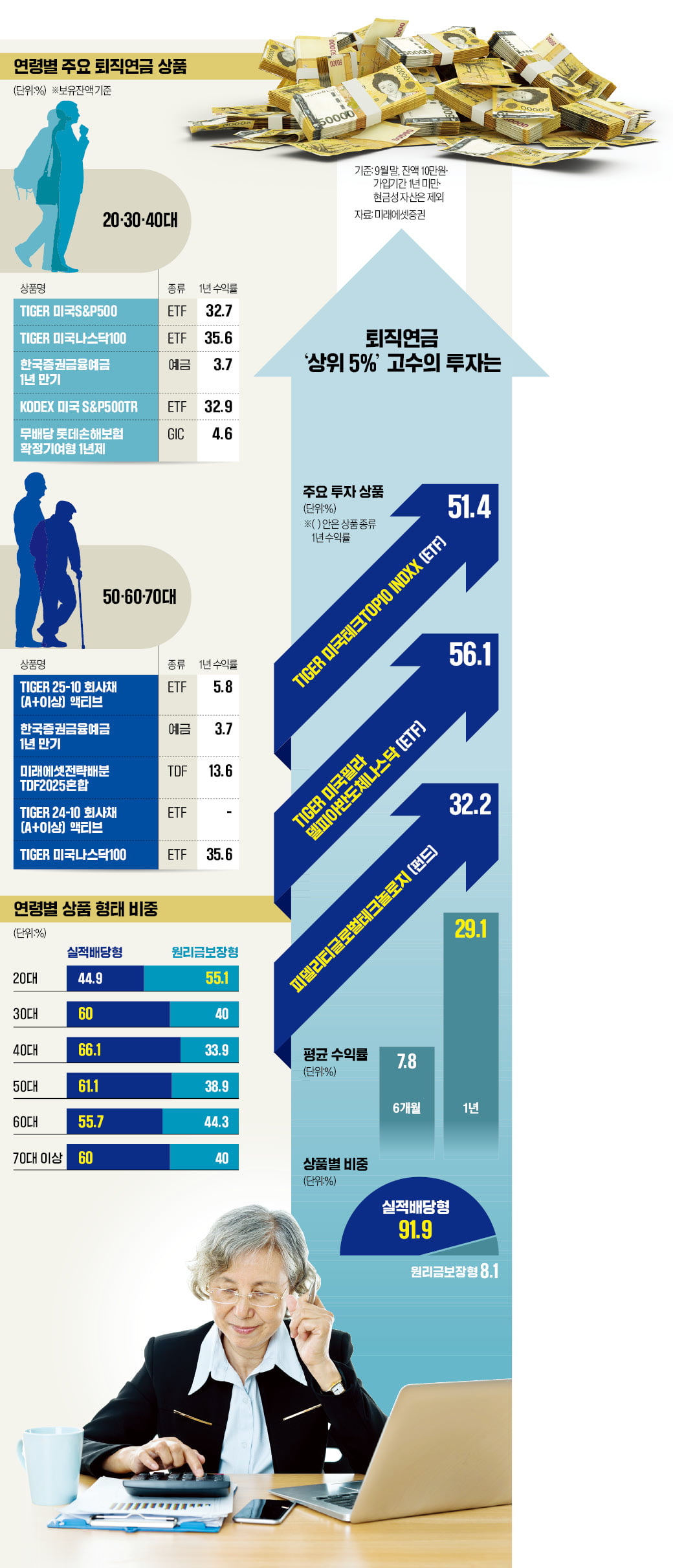

한국경제신문은 퇴직연금 실물이전 제도 시행을 앞두고 미래에셋증권 확정기여형(DC형)·개인형 퇴직연금(IRP) 가입자 27만5048명의 계좌를 분석했다. 원금 손실 위험을 무릅쓴 증권사 퇴직연금 가입자의 수익률은 연 3%대인 원리금 보장 상품 수익률보다 크게 높은 것으로 나타났다. 이 중 최근 1년간 수익률 상위 5%를 기록한 가입자의 연간 수익률은 29.1%였다. 이들 계좌의 원리금 보장형 비중은 8.1%에 불과했다. 실적 배당형 상품 비중이 91.9%에 달했다.

투자 고수들은 미국 빅테크 기업을 과감하게 담아 높은 수익률을 냈다. 가장 많이 담은 상품은 ‘TIGER 미국테크TOP10 INDXX’ 상장지수펀드(ETF·보유잔액 719억원)였다. 애플 엔비디아 마이크로소프트(MS) 등 ‘매그니피센트7’과 브로드컴 넷플릭스 등 나스닥 대형 상장사들을 담은 상품이다. 이 상품의 연간 수익률은 51.4%로, 가입자 수익률을 끌어올리는 데 일등공신 역할을 했다. 보유잔액 2위는 ‘TIGER 미국나스닥100’(716억원)이 차지했다. 1년 수익률은 35.6%였다.

3위와 4위는 각각 ‘TIGER 미국S&P500’과 ‘TIGER 미국필라델피아반도체나스닥’이 차지했다. 수익률은 각각 32.7%, 56.1%를 기록했다. 5위는 테슬라 비중(15.8%)이 큰 ‘ACE 테슬라밸류체인액티브’ ETF였다. 2.7% 수익률을 올렸다. 공모펀드 중에선 전 세계 기술주를 담은 ‘피델리티글로벌테크놀로지’ 보유잔액이 가장 많았다. 수익률도 32.2%로 준수했다.

3040세대가 포트폴리오에 가장 많이 담은 상품은 ‘TIGER 미국S&P500’이었다. 연간 수익률 32.7%를 기록한 상품이다. 한국증권금융 예금상품(30·40대 3위)과 ‘무배당 롯데손해보험 확정기여형 1년제’ 이율보증보험(GIC) 상품(30대 5위)도 담아 안정성을 보탰다.

50대와 60대, 70대 이상의 1년 수익률은 각각 9.9%, 8.6%, 7.6%였다. 50대 이상은 회사채 관련 ETF에 집중 투자했다. 대표 상품은 ‘TIGER 25-10 회사채(A+이상) 액티브’ ETF였다. 60대와 70대 가입자 보유잔액 1위, 50대 2위를 차지했다. 만기매칭 채권형 ETF로 분류되는 이 상품의 연간 수익률은 5.8%로, 예금 상품보다는 높고 주식형 ETF보다는 낮았다.

50대 이상 퇴직연금 가입자 포트폴리오에는 빈티지(은퇴 목표 연도)가 내년으로 짧은 TDF가 보유잔액 5위권에 빠지지 않고 등장했다. 1년 수익률은 13.6%였다. 20대의 최근 1년 평균 수익률은 8.5%를 나타냈다. 보유잔액이 가장 많은 상품은 ‘TIGER 미국 S&P500’ ETF였다. 최종진 미래에셋증권 연금본부장은 “2030세대는 성장주 위주의 적극적인 투자를 해야 한다”고 조언했다.

이시은 기자 see@hankyung.com

관련뉴스