‘뻥튀기 공모가’ 논란과 기업들의 동시다발적 상장으로 기업공개(IPO) 시장이 빠르게 얼어붙고 있다. 증시에 입성한 뒤부터 주가가 추락하는 공모주가 속출했다. ‘초대어’ 케이뱅크는 수요예측 참패로 IPO 절차를 전격 취소하기도 했다. 공모주 시장의 ‘옥석 가리기’가 본격화할 것이라는 전망이 나온다.

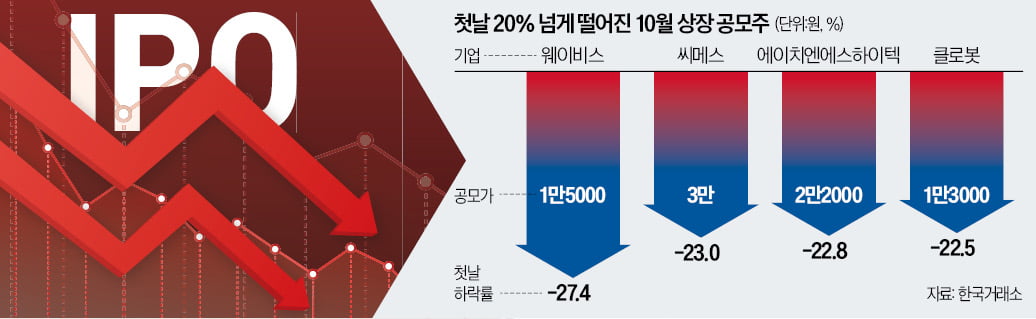

28일 신규 상장한 클로봇은 공모가 1만3000원 대비 22.54% 하락한 1만70원에 거래를 마감했다. 서비스 로봇 기업인 클로봇은 기관투자자 수요예측에서 933.85 대 1을 기록하며 공모가 희망범위(9400∼1만900원) 상단을 초과했다. 일반 청약 경쟁률도 1037 대 1을 나타내며 기대를 모았지만 첫날부터 급락했다.

이달 코스닥시장에 상장한 9개 기업 가운데 7곳이 공모가 대비 마이너스 수익률을 기록 중이다. 클로봇뿐 아니라 웨이비스, 씨메스, 에이치엔에스하이텍도 상장 첫날부터 공모가를 밑돌았다.

공모주 투자금이 여러 기업으로 분산된 것이 영향을 미쳤다는 분석이 나온다. 이달에만 16개 기업이 개인투자자 청약을 받았다. 2차전지 부품 업체 성우를 제외한 모든 기업의 공모주 청약 일정이 겹쳤다.

반도체 칩 제조 기업 웨이비스와 이방성전도필름(ACF) 제조 기업 에이치엔에스하이텍은 지난 25일 상장해 나란히 20%대 하락률을 기록했다. 웨이비스는 상장 3개월 동안 공모가의 90%로 되사주는 환매청구권도 부여했지만 하락세를 면하지 못했다.

IPO 기업의 첫날 공모가 대비 주가 수익률은 지난 8월 평균 32.85%에서, 9월 55.71%로 고공행진했다. 하지만 이달 -12%로 떨어졌다.

IPO 대어들도 긴장하는 분위기다. 케이뱅크가 IPO를 전격 철회해서다. 케이뱅크 상장이 실패한 배경으로는 높은 공모가가 꼽힌다. 이 회사는 상장 뒤 주가순자산비율(PBR)을 2.56배로 설정했다. 카카오뱅크 PBR(1.64배)보다 높은 수준이다.

LG CNS, DN솔루션즈, 케이뱅크, SGI서울보증, 롯데글로벌로지스 등 5개 기업이 내년 1분기 상장을 준비 중이다.

SGI서울보증은 케이뱅크 상장 철회를 참고해 PBR을 1배 이하 수준으로 책정해 공모를 진행할 예정이다. 공모가와 공모 규모 모두 전년 대비 줄여 기관투자가의 수요예측 참여를 유도한다는 전략이다. 투자은행(IB)업계 관계자는 “성장성이 없어 투자 매력이 떨어지는 기업은 공모가를 낮추지 않으면 상장하기 어려워졌다”고 말했다.

배정철 기자 bjc@hankyung.com

관련뉴스