▶마켓인사이트 10월 28일 오후 4시 55분

“기업공개(IPO) 조달 자금으로 간장, 소스 등을 생산하는 식음료(F&B) 기업과 푸드테크(푸드+기술) 기업을 인수할 계획입니다.”

백종원 더본코리아 대표는 28일 서울 여의도 콘래드호텔에서 열린 더본코리아 IPO 기자간담회에서 “더본코리아 프랜차이즈에 소스를 공급할 수 있는 업체를 확보해 시너지를 낼 것”이라며 이같이 말했다.

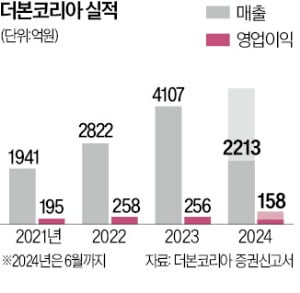

백종원 더본코리아 대표는 28일 서울 여의도 콘래드호텔에서 열린 더본코리아 IPO 기자간담회에서 “더본코리아 프랜차이즈에 소스를 공급할 수 있는 업체를 확보해 시너지를 낼 것”이라며 이같이 말했다.IPO 과정에서 300만 주를 공모하는 더본코리아는 앞서 진행한 기관투자가 대상 수요예측에서 흥행몰이했다. 기관이 몰리면서 공모가를 희망가격(2만3000~2만8000원) 상단보다 21% 높은 3만4000원으로 결정했다. 공모 금액은 1020억원, 예상 시가총액은 4918억원이다. 1994년 설립된 더본코리아는 빽다방과 홍콩반점을 비롯한 25개 외식 프랜차이즈 브랜드를 운영 중이다. 점포 수는 2021년 2035개에서 올해 6월 2917곳으로 늘었다.

더본코리아는 공모금액의 90% 이상을 F&B 업종에 속한 도소매 전문 식품기업과 푸드테크 기업을 사들이거나 지분을 투자하는 데 사용할 예정이다. 가정간편식(HMR) 등 식품 유통 사업을 확장하겠다는 목표다.

더본코리아가 HMR 시장에 진출하면 가맹점주의 수익이 줄어드는 것 아니냐는 의구심엔 선을 그었다. 백 대표는 “간편식 등을 출시할 때 가맹점주의 동의를 구해 진행한다”며 “빽다방 커피를 편의점에 출시한 뒤 오히려 빽다방 점포 매출이 증가하는 등 광고 효과가 크다”고 말했다.

25개의 ‘멀티 브랜드’를 운영하는 더본코리아는 ‘규모의 경제’로 비용을 감축하고 위험도 분산하겠다는 계획이다. 백 대표는 “멀티 브랜드 전략으로 다양한 소비자층을 공략하고 브랜드 이미지가 노후화되는 걸 방지할 수 있다”며 “여러 프랜차이즈를 운영하면서 쌓은 노하우와 인적 자원을 활용해 유통, 지역 개발, 글로벌로 사업을 확장할 것”이라고 했다.

더본코리아가 백 대표 의존도가 높다는 우려에 대해서도 해명했다. 그는 “미디어 노출이 많았던 만큼 오너 리스크 우려가 크지만, 향후에도 사생활 등 문제가 생길 일은 없다”며 “외식업 가격 인상을 저지하고 있다는 사명감을 이어가기 위해선 기업이 투명하게 운영돼야 한다고 생각해 상장을 결심했다”고 말했다. 해외 점포도 본사가 직접 가맹점을 관리하는 직가맹점뿐 아니라 마스터 프랜차이즈 형태로 숫자를 늘려가겠다는 계획이다. 마스터 프랜차이즈는 중간 가맹사업자가 가맹 희망자에게 가맹점 운영권을 판매할 수 있는 권리를 부여하는 방식이다.

더본코리아는 이날부터 29일까지 이틀 동안 일반 청약을 받은 뒤 다음달 6일 유가증권시장에 상장한다. 청약 첫날 통합 경쟁률은 약 32 대 1로 집계됐다. 청약 건수는 약 24만 건, 청약 증거금은 약 5000억원이다.

최석철 기자 dolsoi@hankyung.com

관련뉴스