수요도 꾸준하다. 웬만한 고금리 상품은 일반 개인 투자자에게 풀지 않고 기관이 모두 독식하고 있다. 하지만 최근 발행되는 영구채는 발행 3~5년 뒤 콜옵션 행사를 통한 상환이 일반적이어서 “실질적으로는 중기 채권이나 다름없다”는 지적도 나온다.

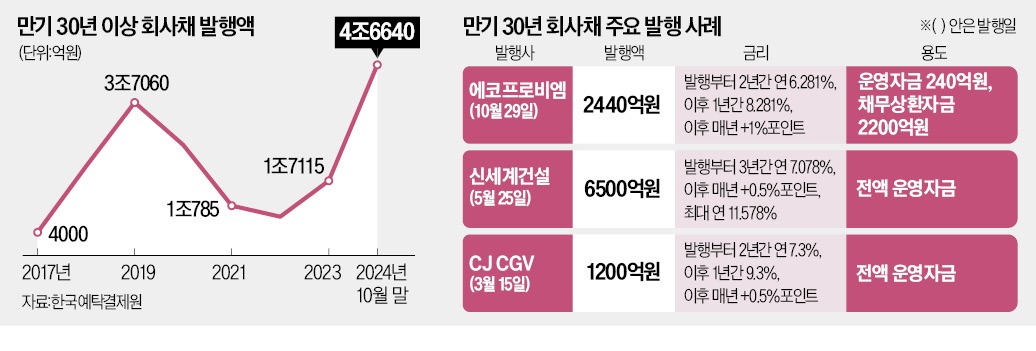

6일 한국예탁결제원에 따르면 올초부터 지난달 말까지 국내에서 금융회사를 제외한 일반 기업은 만기 30년 이상 채권인 영구채를 4조6640억원어치 발행했다. 아직 연말까지 2개월 남았지만 벌써 지난해 연간 발행액(1조7115억원)의 세 배에 육박했다. 연간 최대 발행액을 기록한 2019년(3조7060억원)보다 1조원어치가량 많다.

영구채는 원금을 갚지 않고 이자만 주는 채권을 말한다. 만기 30년 이상 채권은 원금을 상당 기간 후에 갚기 때문에 실질적으로는 영구채로 분류된다. 올해 영구채 발행이 급증한 것은 IASB가 올 상반기 “영구채는 부채가 아니라 자본”이라는 국제회계기준(IFRS) 방침을 재확인했기 때문이다. 금융감독원이 “영구채를 자본이 아니라 채권으로 분류해야 한다”는 의견을 IASB에 전달했지만 결과를 바꾸지는 못했다.

지난달 29일 에코프로비엠이 발행한 2440억원어치 영구채가 이런 사례다. 이 채권은 발행일로부터 2년간 연 6.281%의 금리가 적용되고, 이후 1년간은 여기서 2%포인트가 가산된다. 이후부터는 매년 1%포인트가 추가 가산되는 구조다. 이 영구채에는 콜옵션이 붙어 있어 3~5년 차에 발행 기업이 이를 행사할 가능성이 높다.

고금리 영구채를 선호하는 개인 투자자도 많다. 콜옵션이 행사되기까지 3~5년 동안 시장 이자율을 웃도는 금리를 챙길 수 있기 때문이다. 증권사가 인수한 영구채를 모바일트레이딩시스템(MTS)을 통해 구매할 수 있다. 다만 증권사가 인수해 일반 개인 투자자에게 재판매하는 상품은 금리가 연 3~4%대인 경우가 대부분이다. 그보다 높은 금리 상품은 증권사가 직접 투자하거나, 다른 기관에 파는 게 일반적이어서 일반 투자자의 접근은 제한된다.

양병훈 기자 hun@hankyung.com

관련뉴스