“미국 외 국가의 성장은 트럼프의 자비에 달렸다.”

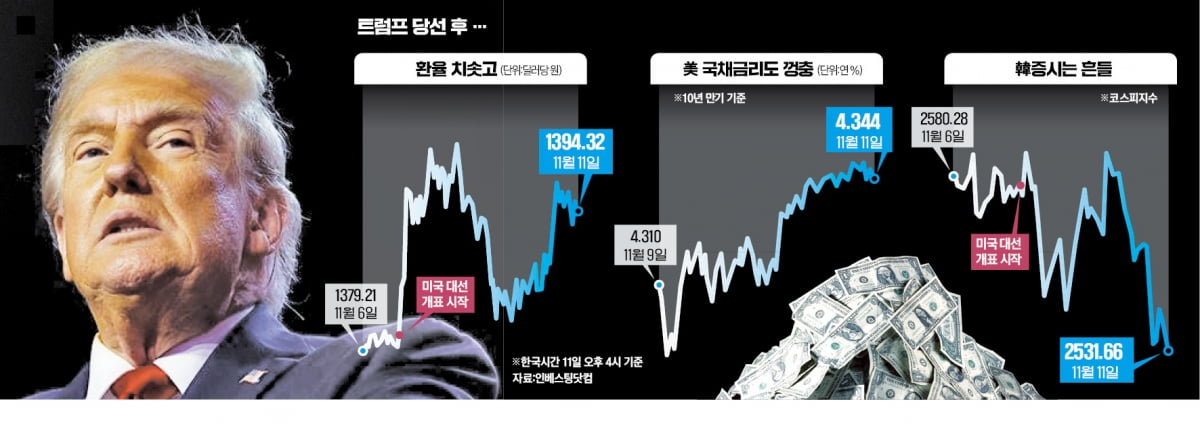

10일(현지시간) 월스트리트저널(WSJ)은 도널드 트럼프 미국 대통령 당선인의 더 강한 ‘아메리카 퍼스트’(미국 우선주의) 정책이 초래할 글로벌 경제 상황을 이같이 전망했다. 미국의 ‘관세 폭탄’은 세계 각국의 대미 무역수지를 악화시킬 뿐만 아니라 인플레이션과 이에 따른 금리 상승, 달러 강세를 불러일으킬 것이라는 우려에서다. 한국 역시 트럼프 재집권에 따른 고금리·고물가·고환율 등 ‘3고(高)’ 시나리오에 대비해야 한다는 지적이 나온다.

트럼프 당선인은 법인세율을 현재 21%에서 15%로 낮추고 초과근무수당, 사회보장급여 등에 매기는 세금도 없앨 계획이다. 미국 초당파 싱크탱크인 책임연방예산위원회(CRFB)는 트럼프 당선인의 모든 공약이 현실화하면 향후 10년간 10조4000억달러(약 1경4510조원)가 소요될 것으로 추산했다. 이 같은 지출을 충당하려면 국채 발행이 불가피하고 국채 가격 하락(금리 상승)을 부추길 수 있다는 게 시장의 분석이다.

관세에 따른 인플레이션이 본격화하면 Fed는 다시 금리 인상 기조로 돌아설 수 있다. 닐 카시카리 미니애폴리스연방은행 총재는 이날 “인플레이션 위협이 아직 불확실하기 때문에 Fed는 정책을 조정하기 전에 ‘기다려 보자’는 접근 방식을 취하고 있다”고 말했다.

이 때문에 미 증시는 트럼프 트레이드에 힘입어 사상 최고가를 연일 경신하고 있지만 한국 증시는 주춤하고 있다. 지난 8일 미국 S&P500지수는 한때 6000을 넘어선 뒤 5995.54로 마감했다. 트럼프 당선 이후 3.66% 올랐다. 11일 일본 니케이225지수는 대선 전보다 2.75% 오른 3만9533.32에 거래를 마쳤다. 같은 기간 코스피지수는 1.75% 하락했다.

김인엽 기자 inside@hankyung.com

관련뉴스