올해 ‘국장’은 완전히 망했습니다. 코스피지수는 올 들어 11월 20일까지 7%가량 하락했는데요. 같은 기간 미국 S&P500 지수가 25%, 나스닥지수는 28% 올랐습니다. 또 일본 닛케이지수도 15% 상승했으니 상대적으로 굉장히 부진했습니다. 경기가 최악이라고 평가받는 중국 상하이증시도 20% 넘게 올랐으니 올해 국장에 투자하신 분들의 상대적 박탈감은 더 컸을 듯합니다.

하지만 이런 국장에서 선전한 종목, 아니 업종이 있었습니다. 바로 은행주였는데요. KRX 은행지수가 40%나 올랐습니다. 주요 지수 구성 종목 중에선 KB금융이 가장 크게 올랐는데요. 78% 급등했습니다. 이 밖에 JB금융 69%, 하나금융지주 42%, 신한지주 38%, BNK금융지주 36%, 우리금융 29% 순으로 올랐어요.

은행은 개인투자자들이 열광적으로 좋아하는 업종은 아니죠. 주가 변동폭이 그동안 상대적으로 크지 않아서 주식 하는 ‘재미’가 떨어지기 때문이었습니다. 그런데 이렇게 많이 올랐다는 건, 더구나 ‘코리아 디스카운트’ 논란이 한창인 올해 이렇게 많이 올랐다는 건 함의하는 바가 큰 것 같습니다.

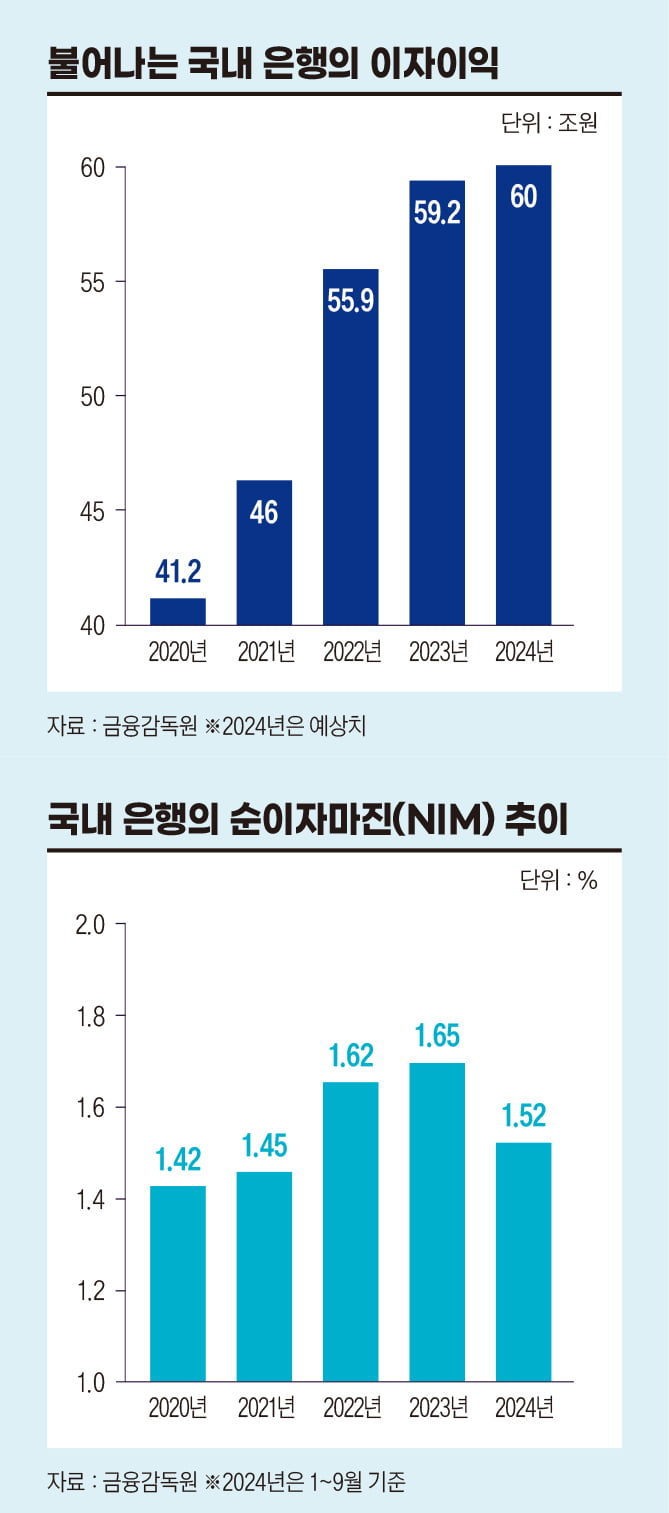

은행 주가가 좋은 건 무엇보다 실적이 좋기 때문입니다. 국내 은행의 이자이익이 올 들어 3분기까지 44조원을 넘겼는데요. 이 추세라면 올 한 해 60조원 가까이 될 것 같습니다. 분기당 약 15조원에 달합니다. 삼성전자가 메모리 반도체로 돈을 쓸어 담았던 2017년, 2018년에 분기당 15조원쯤 벌었는데요. 이자 장사해서 삼성전자만큼 이익을 냈다는 의미였어요.

은행의 이자이익은 해마다 크게 늘었습니다. 2020년 41조원 수준이었던 게 2022년 55조원까지 불었고 작년엔 59조원에 이르렀습니다. 이자이익이 증가하려면 우선 마진이 좋아야 하겠죠. 예금이나 채권 발행 등을 통해 조달한 돈의 금리와 대출해 준 돈의 금리 차이를 순이자마진(NIM)이라고 하는데요. 이 수치가 높을수록 마진이 좋다는 의미입니다.

순이자마진 추이를 보면 2020년 1.42%였던 것이 꾸준히 높아져서 지난해 1.65%에 달했어요. 이 기간에 인플레이션이 발생해서 세계 중앙은행들이 금리를 빠르게 올렸고 이 때문에 마진도 함께 높아진 겁니다. 금리가 올라가면 은행이 대출금리는 빠르게 높이고 예금금리는 천천히 높여서 순이자마진이 좋아지는 효과가 있거든요. 올 들어선 인플레이션이 둔화되고 이 영향에 미국 중앙은행도 금리를 낮추기 시작했는데요. 그래서 순이자마진도 꺾이는 추세입니다.

그럼에도 불구하고 이자이익은 꺾이지 않은 건 대출 총량이 늘어서 그렇습니다. 마진은 좀 적은데 팔리는 물건, 은행은 대출이 되겠죠. 대출이 계속 불어나고 있습니다. 올 들어 10월까지 은행 가계대출 증가액은 44조5000억원에 달했습니다. 가계대출 총액은 무려 1140조원에 이르렀습니다. 그 대부분인 900조원이 주택담보대출이었는데요. 올 들어 10월까지 주택담보대출만 50조원이나 늘었습니다. 신용대출 같은 기타대출은 줄고 있는데 주택담보대출만 늘고 있어요. 올해도 여전히 ‘영끌’ 해서 집 사는 사람이 많다는 의미겠죠.

여기에 기업대출도 증가폭이 큰데요. 올 들어 10월까지 76조원이나 늘었습니다. 기업대출 총액은 1324조원에 달했고요. 개인이든 법인이든 은행 돈을 엄청나게 끌어다가 쓰고 있으니 이자이익이 안 늘 수가 없겠죠. 요즘 한국의 주력산업인 반도체, 자동차, 배터리 같은 업종들이 실적 피크를 찍고 내려가는 추세인데요. 은행의 수익창출 능력이 더 돋보인 듯합니다.

그런데 은행 주가가 오른 진짜 이유는 사실 따로 있습니다. 실적 만으로 주가가 이렇게까지 오를 순 없었어요. 실적만으로 주가가 오른다면 한국 증시가 유독 저평가된 ‘코리아 디스카운트’란 말도 없었겠죠. 실적만 좋고 주가는 형편없는 회사가 한국 증시엔 널렸습니다. 주주이익을 위해 경영진이 별다른 노력을 하지 않았기 때문인데요. 은행이 먼저 각성하기 시작했습니다. 주주환원에 나선 겁니다.

올초에 신한지주가 1500억원 규모의 자사주 매입에 나서겠다고 밝힌 것을 시작으로 KB금융 3000억원, 하나금융 3000억원 등 은행들이 유례없는 대규모 자사주 매입을 거의 동시에 발표했는데요. 여기에 더해 올 10월에는 중장기 밸류업 프로그램을 우르르 내놓습니다. 신한지주, 하나금융지주, BNK금융지주 등 대부분의 은행들이 3~4년 안에 주주환원율을 50%까지 높이겠다고 밝혔습니다. 주주환원율은 벌어들인 순이익에서 자사주 매입이나 배당 같은 주주환원을 한 비율을 뜻합니다. 연간 1조원의 순이익이 났고 이 가운데 5000억원을 주주환원에 썼다면 주주환원율은 50%가 되는 겁니다. 은행의 주주환원율은 과거 30% 수준을 넘어선 적이 없었습니다. 만약 내년에 40%를 넘기면 진정성이 확인되면서 동시에 한국 증시에 새로운 역사를 쓰게 될 겁니다.

그럼 은행은 왜 주주이익에 진심이 됐는지 궁금해지죠.

우선, 명확한 대주주가 없기 때문에 가능한 듯합니다. 국내 주요 은행의 최대주주는 대부분 국민연금인데요. KB금융, 신한지주, 하나금융지주 지분을 각각 8% 이상 보유하고 있습니다. 물론 국민연금은 경영을 하기 위해서가 아니라 투자 목적으로 주식을 산 것이지만요. 은행은 정부 입김에서 자유롭지 못합니다. 윤석열 정부는 취임 초기부터 코리아 디스카운트 해소를 위해 상장사들이 주주환원을 높일 것을 권고했습니다. 정부 통제 아래에 있는 은행이 충실하게 이를 이행하고 있는 겁니다.

또 업종 특성상 굳이 많은 돈을 곳간에 쌓아 놓을 이유도 없습니다. 은행업은 반도체, 자동차, 조선, 화학처럼 대규모 제조설비가 필요없죠. 돈 들어갈 곳이 제조업에 비해 상대적으로 적다는 얘깁니다. 이익이 많이 났는데 그 돈을 내부에 쌓아 놓으면 굴려서 돈 벌고 싶은 맘이 당연히 들 텐데요. 은행들이 그동안은 주로 가계대출 재원으로 많이 썼습니다. 가계대출 하는 게 가장 많이 남고 손쉽거든요.

그런데 요즘 한국 경제의 가장 큰 문제 중 하나로 지적되는 게 급증하는 가계대출이잖아요. 이창용 한국은행 총재는 급증하는 가계대출 탓에 금리인하를 못 하고 있다는 취지의 말도 했었죠. 만약 경기가 확 안 좋아서 가계빚이 폭탄처럼 터지기라도 한다면 제2의 금융위기가 닥칠 수 있다는 우려가 큽니다. 이런 상황에서 은행들이 내부 재원을 배당이나 자사주 소각에 쓰면 가계빚이 줄어드는 효과도 있는 겁니다.

은행의 주주환원은 세계적인 흐름이기도 해요. 미국의 JP모간, 뱅크오브아메리카 같은 은행들은 최근 1~2년 새 주주환원을 더욱 강화하고 있는데요. 이 덕분에 주가순자산비율(PBR)이 대부분 1배를 넘어가고 있습니다. 이에 비해 한국 은행의 PBR은 높아봐야 0.6배 수준이고 대부분은 0.5배도 안 됩니다. 한국 은행의 평균 PBR이 1배가 된다면 대부분의 은행 주가가 지금보다 두 배 더 오를 수 있다는 얘깁니다.

은행 경영자들 입장에서도 주주환원, 특히 자사주 매입이 유리한데요. 바로 ROE를 높일 수 있기 때문입니다. ROE는 분모가 평균자기자본, 분자가 당기순이익입니다. 자기자본을 효율적으로 잘 써서 이익을 많이 남겨야 높아지는데요. 예컨대 100억원의 자기자본으로 10억원의 순이익을 냈다면 ROE는 10%가 됩니다. 그런데 자사주 매입은 자기자본을 줄이는 효과가 있습니다. 만약 자사주 매입으로 자기자본을 90억원으로 줄이면 ROE는 11%로 높아지고요. ROE를 개선하면 경영자는 경영 잘했다는 평가를 듣게 됩니다. 이익을 늘리지 않고도 ROE가 높아지는 효과가 있는 것이죠.

국내 은행이 주주환원율을 실제 50%까지 높일지는 조금 더 두고봐야 할 텐데요. 달성 여부를 떠나 진정성을 보였다는 점에서 많은 투자자들이 호응을 보였던 것 같습니다. 결국 코리아 디스카운트를 해소하기 위해선 다른 상장사들도 진정성 있게 주주환원에 나서야 할 듯한데요. 은행의 바통을 어떤 업종이 넘겨받을지 눈여겨 보시죠.

안재광 한국경제 기자

관련뉴스