신한투자증권은 26일 펩트론에 대해 "최근 기업설명회의 내용 가운데 시장이 부정적인 점에만 매몰됐다"면서 긍정적인 대목을 짚어볼 필요가 있다고 밝혔다. 목표주가와 투자의견은 제시하지 않았다.

신한투자증권은 26일 펩트론에 대해 "최근 기업설명회의 내용 가운데 시장이 부정적인 점에만 매몰됐다"면서 긍정적인 대목을 짚어볼 필요가 있다고 밝혔다. 목표주가와 투자의견은 제시하지 않았다.26일 엄민용 신한투자증권 연구원은 "유상증자에 따른 신주 상장 예정일이 오는 4일로, 오버행 우려에 수급이 악화하면서 주가에 영향을 미쳤다고 본다"며 "최근 제약바이오 섹터의 투자심리 약화도 영향을 줬지만, 회사의 기업설명회의 긍정적인 내용을 살펴보는 것도 중요하다"고 말했다.

엄 연구원은 "본계약 여부는 기술 검토 기간과 임상 결과와 무관하다"며 "일단 임상 계획을 발표한 것만으로도 설명이 된 것"이라고 강조했다.

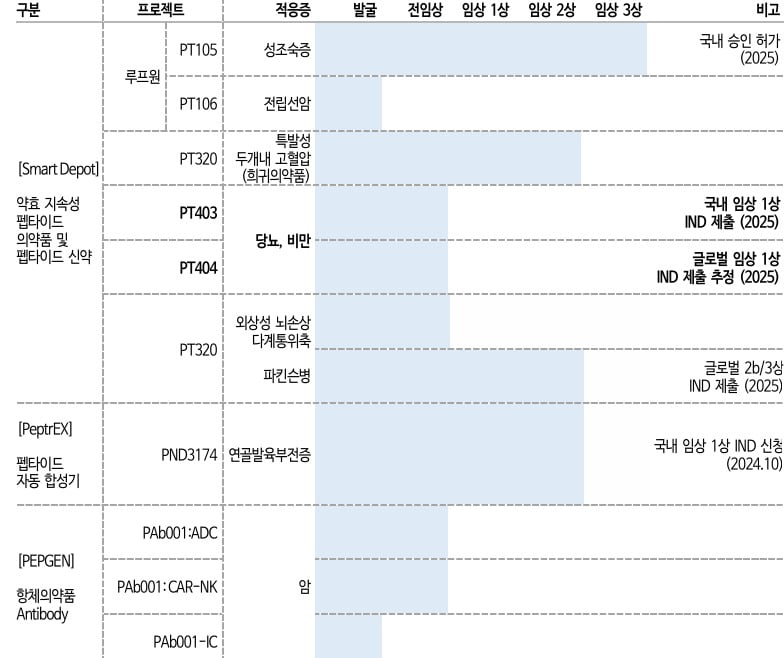

펩트론은 일라이 릴리와 약효지속성 비만치료제에 대한 기술 검토 중이다. 14개월 내 임상 1상 개시가 가능한지 여부를 따져보면 이번 기업설명회에서 임상 1상 개시에 대한 계획 발표가 있었기 때문에 본계약 체결은 14개월이 절대 기준이 아니라는 게 엄 연구원 설명이다. 그는 "비공개 표시됐지만 빠른 글롭러 임상 3상 진입과 상업화를 위해 PT404 임상 1상의 개시가 글로벌 임상으로 진행될 것으로 보인다"고 말했다.

이어서 "이번 발표에서 가장 긍정적인 것은 펩트론이 본계약 여부와 관계없이 PT404의 임상 1상 계획을 밝힌 것"이라며 "기술 검토 계약이 '약물들'임이 공시에서 확인됐고 이번 기업설명회를 통해 최소 PT404 임상 1상 2025년 진입도 확인했다. 내년 상반기 중 상 투약에 대한 두 회사 의사결정이 끝날 경우 본계약이 체결될 것으로 기대된다"고 밝혔다.

엄 연구원은 "알테오젠은 머크와 20년 계약 당시 비독점, 비공개, 로열티가 없었고 머크는 자체 SC 개발 중에도 3조원 수준의 시가총액을 유지하고 3상 중 본계약을 맺었다"며 "펩트론은 일라이 릴리 공개, 자체 젭바운드 지속형 개발도 없고 1상 전 본계약 시 최소 알테오젠 1상 당시의 시총 수준을 기대할 수 있을 것"이라고 말했다.

신민경 한경닷컴 기자 radio@hankyung.com

관련뉴스