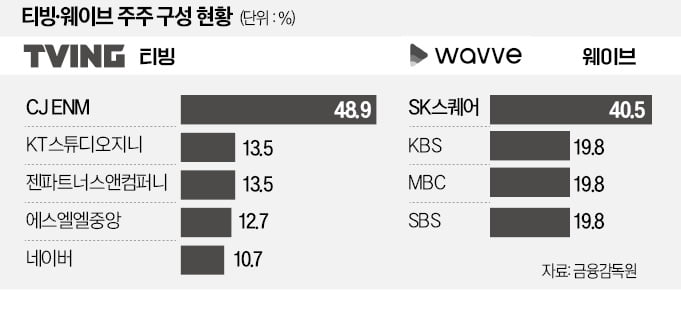

SK스퀘어와 CJ ENM은 27일 각각 1500억원, 1000억원을 웨이브에 투자했다고 공시했다. 티빙 대주주 CJ ENM(지분 48.9%)이 웨이브 대주주 SK스퀘어(40.5%)와 함께 웨이브가 새롭게 발행한 전환사채(CB)를 취득하는 방식이다. 두 회사는 “사업 결합을 위한 전략적 투자를 실행하는 것”이라고 설명했다. 통합법인 경영권은 CJ ENM이 가질 것으로 전망된다.

합병법인은 내년 상반기께 출범할 전망이다. 합병 계획을 마련한 것은 지난해 말이지만 1년 가까이 진도가 나가지 않았다. 티빙 주요 주주 중 13.5%를 보유한 KT스튜디오지니의 동의를 얻어내지 못했다. KT는 기존 유료방송 1위 입지에 영향을 줄 수 있다는 우려 때문에 합병에 동의하지 않았다.

업계에서는 KT 설득을 시간 문제로 보고 있다. CJ ENM(지분 48.9%)을 비롯해 젠파트너스앤컴퍼니(지분 13.5%), 에스엘엘중앙(지분 12.7%), 네이버(지분 10.7%) 등 다른 티빙 주주는 일찌감치 찬성표를 던졌기 때문이다. 웨이브 지분 19.8%씩을 보유한 KBS·MBC·SBS 등 웨이브 주주 측도 모두 합병에 동의했다.

SK스퀘어와 CJ ENM은 본계약을 마무리하는 대로 공정거래위원회 기업결합심사를 거쳐 내년 상반기 내 합병법인을 출범시킨다는 구상이다. 합병은 CJ ENM으로의 기업결합을 추진하는 형태다. 합병법인 경영권을 CJ ENM이 가져간다는 의미다.

한명진 SK스퀘어 사장은 “전략적 공동 투자로 티빙과 웨이브 간 시너지를 강화하고 본격적인 통합을 추진하겠다”고 말했다. 윤상현 CJ ENM 대표는 “이번 투자로 이용자 편의성 제고와 콘텐츠 공급 등 다양한 측면에서 사업적 협력이 가능해졌다”며 “이용자 만족도는 물론 토종 OTT의 경쟁력을 높이는 데 도움이 될 것으로 기대한다”고 했다.

업계에선 티빙과 웨이브가 합병하면 ‘만년 적자’에서 탈출할 수 있을 것으로 본다. 지난해 티빙과 웨이브는 각각 1420억원, 791억원의 영업손실을 냈다. 두 회사는 출범 후 한 번도 영업이익을 거둔 적이 없다. 티빙은 2020년, 웨이브는 2019년 출범했다. 노창희 디지털산업정책연구소장은 최근 한국 OTT 포럼 세미나에서 “티빙과 웨이브의 합병은 한국에서 실질적으로 글로벌화를 추진할 수 있는 OTT 사업자가 탄생하는 계기가 될 것”이라고 말했다.

정지은 기자 jeong@hankyung.com

관련뉴스