최근 들어 전환점을 맞고 있는 우리 경제 앞날에 대한 각종 예측서가 쏟아져 나고 있다. 특히 인구통계학적 이론으로 부동산 등 자산시장 앞날을 예측하는데 정통한 미국의 해리 덴트는 한국의 부동산 가격이 2018년 이후 ‘인구절벽(demographic cliff)’에 따라 급락할 것으로 내다봤다.

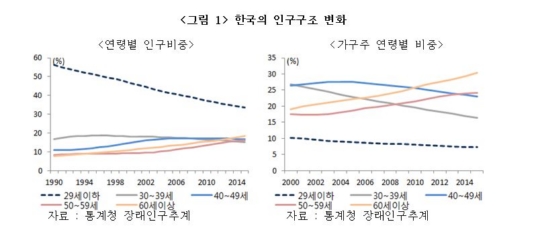

우리는 인구 고령화가 급격히 진행됨에 따라 가구주의 연령별 분포도 빠르게 변화되고 있는 국가다. 전체 인구 중 29세 이하 연령층의 비중이 1990년 56%에서 올 1분기 33%까지 크게 낮아졌으나 50세 이상 연령층의 비중은 같은 기간 중 15%에서 34%로 높아졌다. 이 때문에 가구주 연령이 50세 이상인 가구 비중도 2000년 34%에서 올 1분기 54%까지 높아진 반면 가구주 연령이 29세 이하인 가구 비중은 10%에서 올 1분기 8%까지 떨어졌다.

앞으로 우리는 기대수명 연장과 출산율 저하 등으로 인구구조는 지금 속도보다 더 빠르게 고령화가 진행될 것으로 예상된다. 현재 OECD 회원국 중 가장 낮은 출산율과 빠른 속도로 고령화가 진행되고 있는 점을 감안하면 2050년이 되면 우리의 노령화 지수는 세계에서 가장 높을 것으로 추정됐다. 2050년 한국의 노령화 지수는 세계의 5.13배, 주요 선진국의 2.35배가 될 것으로 예상돼 가장 늙은 국가가 될 가능성이 높다.

이미 우리는 2000년에 유엔 분류상 ‘고령화 사회’에 들어섰다. 2018년 무렵에는 ‘고령 사회’에 진입할 대부분 예측기관들이 내다보고 있다. 현재 5,060만명인 절대인구는 2030년까지는 증가할 것으로 보이나 15년 동안 연평균 10만명 정도 늘어나는데 그칠 것으로 전망된다. 그 결과 우리 인구구조는 <그림 2>에서 보는 바와 같이 1980년에는 전형적인 ‘피라미드 형’에서 오는 2040년에는 ‘역 피라미드형’으로 완전히 바뀔 것으로 예상된다.

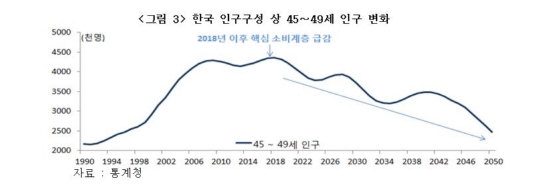

‘버블론’ 이후 꼭 10년 만에 최고경영자(CEO)와 재테크 생활자들이 읽어야 할 필독서로 해리 덴트의 ‘인구절벽(The Demographic Cliff))’이 추천됐다. 10년 주기설에 따라 서브프라임 모기지 사태에 이어 다음 위기 발생연도로 지목됐던 2018년 이후 ‘한국 부동산 시장이 인구절벽에 따라 장기 침체에 접어들 것이라는 예상’이 의외로 큰 관심을 끌고 있다.

금융위기 이전까지 부동산 시장의 예측에 관한 한 비교적 정확하다고 평가받았던 해리 덴트는 베이비붐 세대가 은퇴할 경우 미국 부동산 시장은 장기 침체에 빠진다고 경고했다. 이 세대는 은퇴 후 비용을 충당할 재원이 충분치 않아 보유 부동산을 처분하게 되고, 이 과정에서 부동산 가격은 떨어질 수밖에 없다고 봤기 때문이다.

특히 해리 덴트가 주장했던 ‘2010년 이후 세계 경제 대공황과 증시 장기 침체론’은 국내에서도 주목을 받은 적이 있었다. 베이비붐 세대가 2010년 이후 은퇴하기 시작하면서 1970년대 중반 이후 태어난 에코 붐 세대가 다시 자산계층으로 편입되는 2020년대 초까지 세계 경제가 대공황에 빠질 가능성이 높다고 내다봤다.

이론적으로 주가가 경기에 1년 정도 앞서 간다면 2009년은 장기 포트폴리오와 자산분배 전략을 크게 수정해야 할 중요한 해로 지목됐었다. 2010년 이후 세계경제의 대공황을 앞두고 증시가 장기침체 국면에 들어가기 때문에 2009년에는 그 때까지 보유한 주식을 처분해야 한다고 권유했다.

2008년 금융위기와 그 후 위기극복 차원에서 추진됐던 정책 요인이 컸긴 했지만 이때부터 미국 경기는 회복되고 주가는 크게 올라 해리 덴트의 권유대로 주식을 비롯한 재테크를 했다면 실패했다. 이번 인구절벽에 따른 2018년 이후 한국 부동산 가격 폭락 예측을 액면 그대로 믿어야 하는 점에서 논란이 되는 것도 이 이유에서다.

미국처럼 은퇴 후 삶의 수단으로 주식보유 비율이 작은 우리로서는 인구통계학적 이론은 최소한 자가 소유(특히 아파트) 시장을 예측하는데 유용한 것으로 평가돼 왔다. 1960년대 이후 최소한 이명박 정부 출범 2년까지 세대가 지날수록 자산계층이 두텁게 형성됨에 따라 아파트 가격이 한 단계씩 뛰었다.

문제는 앞으로 국내 부동산 시장은 어떻게 될 것인가 하는 점이다. 우리는 세계 어느 나라보다 출산율이 낮고 고령화 속도가 빠르기 때문에 이미 시작된 베이비붐 세대가 은퇴하면 이후 자산계층이 받쳐줄 가능성이 낮다. 특히 핵심자산계층인 45∼49세가 은퇴하기 시작하는 2018년 이후 한국 경기와 부동산 시장은 장기 침체에 빠질 것이라는 예상이 ‘인구절벽’의 주된 내용이다.

해리 텐트의 주장은 세계 경제에서 차지하는 비중이 높아지고 있는 신흥국보다 미국의 위상을 너무 높게 본 것이 단점으로 지적돼 왔다. 이 때문에 미국 와튼 스쿨의 제라밀 시겔 교수는 2010년 이후에도 중국, 인도 등에 의해 세계 경기가 지탱해 나갈 수 있다는 ‘글로벌 해법(global solutions)’을 제시해 반박했다.

간단한 생산함수(Y=f(K,L,A), K=자본, L=노동, A=총요소 생산성, f( )는 함수형태)를 통해 두 사람의 주장 가운데 어느 쪽이 더 가능성이 높은 지를 알아보자. 생산함수의 적용대상이 전 세계로 확대될 경우 종전처럼 특정국이 갖고 있는 인구수와 인구구성상의 한계를 극복할 수 있다. 세계가 하나의 국가로 진전되는 시대에서는 선진국의 자본과 개도국의 인구를 잘 보완할 경우 세계 경제는 추가 성장이 가능하고, 증시는 침체에 빠질 가능성이 줄어들게 된다.

글로벌 금융위기 이후 미국을 비롯한 각국 중앙은행이 추진하는 통화정책의 관할대상도 바뀌었다. 인구통계학적 예측기법이 잘 맞으려면 앨런 그린스펀 전 미국 중앙은행(Fed) 의장의 신념대로 통화정책 관할대상에 자산시장 여건이 포함되지 말아야 한다(‘그린스펀 독트린’). 하지만 금융위기 이후에는 밴 버냉키 전 Fed의 주장대로 자산시장을 포함시켜 통화정책을 추진해 오고 있다(‘버냉키 독트린’).

버냉키 독트린대로 통화정책을 추진할 경우 인구통계학적 이론에 따라 부동산투자 수익률이 낮게 예상되더라도 금융차입 비용을 더 낮출 경우 부동산 시장은 얼마든지 매력적일 수 있다. 이른바 ‘부채-경감 현상(debt-defaltion syndrome)`으로 금융위기 이후 각국 중앙은행이 제로 금리와 양적완화 정책을 추진한 핵심적인 근거다.

해리 덴트의 ‘인구절벽에 따른 2018년 이후 한국 부동산 시장의 장기 침체론’은 예비적인 차원에서는 몰라도 너무 우려할 필요가 없다. 일부 국내 금융사가 ‘지금이 부동산을 팔 수 있는 마지막 기회’라는 예측은 빗나갈 가능성이 높기 때문이다. 오히려 지금 시잠에서 개방적인 이민정책, 통화정책 관할대상 확대 등의 선제적인 대책만 세워 놓으면 한국 부동산 시장 앞날은 얼마든지 달라질 수 있다.

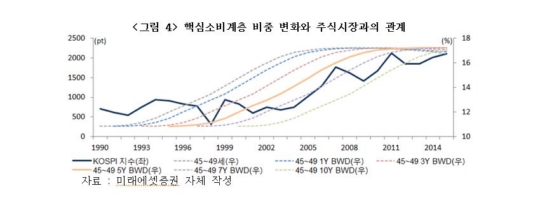

인구 구성 변화가 부동산에 이어 주식시장을 좌우한다는 주장은 많은 논란을 불러일으켜 이를 입증하기 위해 수많은 관련 연구가 진행돼 왔다. 샌프란시스코 연준 등 미국의 베이비붐 세대(1946∼1964년 출생자)가 향후 20년 동안 은퇴하게 되면 주식시장에 긍정적인 영향을 줄 것이라는 예측을 내놓은 적이 있다. 종전의 연구에서도 은퇴인구가 증가할수록 주가수익비율이 낮아지는 모습을 보였다.

우리 시장에 적용하기 위해 해리 덴트의 이론에서 언급되는 핵심자산계층(45∼49세)의 비중을 주식시장과 비교했다. 전체 인구에서 핵심소비계층 인구가 증가할 때 코스피 지수가 오르는 것으로 나타났다. 시계열을 조정해 핵심자산계층 비중을 코스피의 7년 후행 지표로 나타냈을 때 주식시장과 가장 흡사한 모습을 보였다. 은퇴를 앞둔 핵심소비계층이 자금 마련을 위해 주식을 포함한 고위험 자산부터 처분하면 주가는 하락한다.

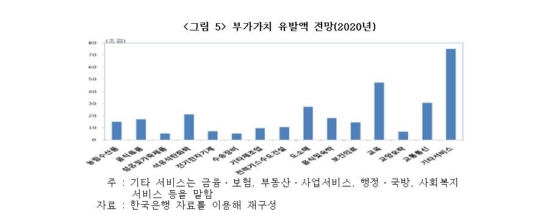

2020년 소비지출금액이 2008년과 같다고 가정했을 때 투입산출(I-O) 테이블상 부가가치유발계수를 이용해 우리 인구구조 변화에 따른 업종별 명암을 추정해 보면 오는 2020년에는 금융ㆍ보험, 부동산ㆍ사업서비스, 공공행정ㆍ국방, 사회복지 서비스, 기타 개인서비스 등을 서비스 분야에서 GDP기여도가 높아지는 것으로 나온다. 하지만 전체적으로 보면 우리보다 고령화 진전이 빠른 일본의 경우를 감안한다면 인구고조 변화로 GDP성장률이 크게 낮아질 것으로 예상된다.

투자자를 비롯한 개인들도 이제는 앞으로 예상되는 우리 인구구조 변화와 금융위기 이후 새롭게 형성되는 질서 등을 감안해 재테크에 대한 시각과 전략을 재검검할 필요가 있다. 어떤 사람이든 삶의 행복을 추구하는데 돈은 목적이 아니라 수단이다. 그런 만큼 부자라 하는 개념도 흔히 우리가 알고 있듯이 ‘얼마 정도는 가지고 있어야 한다’고 정해진 것이 아니라 특정 사람이 추구하는 삶을 유지하는데 부족함이 없을 정도로 가지고 있으면 된다는 인식이 선행돼야 한다.

문제는 우리 뿐만 아니라 세계 인구구조 변화와 함께 이번 금융위기를 거치면서 개인들의 삶의 주기가 빠르고 변하고 있다는 점이다. 불과 몇 년 전만 하더라도 대부분 사람들은 20대 후반에서 직장생활을 하기 시작해서 특별한 일이 없는 한 법정정년시한인 58세까지 근무했다. 평균수명도 70∼74세 불과해 은퇴 후 기간이 길어야 15년 안팎이었다.

최근에는 우리나라 노동시장을 주도하고 있는 3대 그룹의 경우 초임 임원의 평균연령이 45세 전후로 근로자의 정년이 실질적으로 크게 앞당겨졌다. 하지만 평균수명은 길어져 지금 한창 일할 40대 중반의 경우 90세 이상(혹은 지금의 20대의 경우 110세)까지도 무난히 살 수 있다는 것이 관련기관의 견해다.

그런 만큼 이제는 길어진 삶의 주기를 풍요롭게 살기 위해서는 종전보다 다른 시각에서 접근해야 한다. 바로 교육이나 자기계발(HRD)을 통해 직업의 귀천이 없이 해당 분야에서 전문가가 되는 것이 부자가 되는 지름길이다. 특히 금융위기 이후 새로운 트렌드로 자리잡아 가는 공짜경제학(free-economics) 시대에 있어서는 어느 분야든 관계없이 남과 확실히 구별될 수 있는 전문지식과 능력을 겸비해야 돈을 벌 수 있든 시대다.

관련뉴스