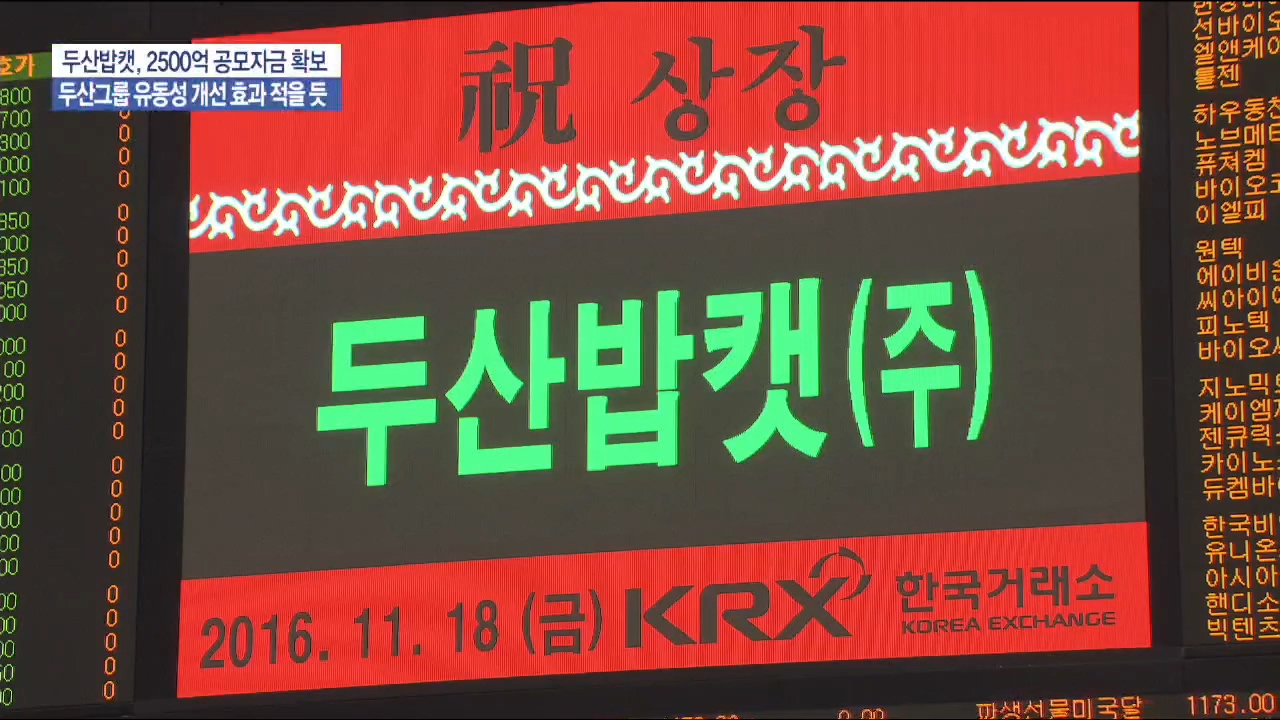

지난달 상장을 한 차례 연기했던 두산밥캣이 오늘 코스피 시장에 입성했습니다.

목표했던 자금 확보에 실패해 당장은 유동성 개선 효과가 크지 않을 것으로 보이지만, 향후 두산밥캣의 실적과 주가 흐름에 따라 달라질 수도 있다는 전망이 나옵니다.

자세한 내용 최경식 기자가 전합니다.

<기자>

연말 공모시장의 대어급 기업으로 손꼽혔던 두산밥캣.

지난 10월, 저조한 흥행으로 한 차례 상장을 연기한 이후 공모가와 공모 물량을 대폭 낮춰 상장에 성공했습니다.

두산밥캣 상장 진행 초기에는 상장을 통해 확보하고자 했던 목표액, 1조원 안팎의 자금으로 두산그룹의 유동성 개선 효과가 나타날 것으로 기대를 모았습니다.

60%에 달하는 두산밥캣 지분을 보유한 두산인프라코어에 목표한 자금이 유입될 경우 상위사인 두산중공업과 두산 등 두산그룹 전체에 유동성 유입 선순환 효과가 나타날 것으로 예상됐기 때문입니다.

하지만 두번째 상장을 위해 공모가를 하향 조정하고 구주매출 축소를 단행함에 따라 애초 목표했던 1조원에는 턱없이 부족한 자금을 확보하게 됐습니다.

이에 따라 두산인프라코어의 잔여 만기도래 회사채 상환에 빨간불이 켜지는 등 두산그룹이 기대했던 유동성 개선 효과가 크지 않을 것이란 우려가 나오고 있습니다.

전문가들은 향후 줄어든 유동성을 어떻게 개선, 보완해 나갈지가 두산그룹 재무구조 안정화의 관건이 될 것이라고 말합니다.

이를 위해 두산밥캣 상장 이후 1년 동안의 실적과 주가 흐름에 주목해야 한다고 강조합니다.

1년 간의 실적과 주가 흐름이 양호한가에 따라 두산인프라코어가 두산밥캣 지분 추가 매각을 통해 재무구조 개선을 도모할 수 있고, 이를 통해 두산그룹 전체의 유동성 선순환 효과가 나타날 수 있다는 분석입니다.

<인터뷰> 조철희 한국투자증권 연구위원

"두산인프라코어가 원래 팔려고 했던 두산밥캣 지분을 다 못 팔았고 그것보다 적은 지분을 팔았다. 갖고 있던 지분을 팔아서 본인들의 재무구조를 개선하려고 했던 것이 원래 목적이었기 때문에, 그만큼의 남은 지분은 의무보호예수 기간이 지나고 나면 인프라코어가 (추가 유동성 확보에 유동적으로 활용할 수 있다.)"

이런 가운데 시장에서는 트럼프의 당선으로 인해 미국에서 인프라 설비 투자가 대폭 늘어날 것으로 전망됨에 따라 두산밥캣의 미래 성장성은 높다고 평가하고 있습니다.

한국경제TV 최경식입니다.

관련뉴스