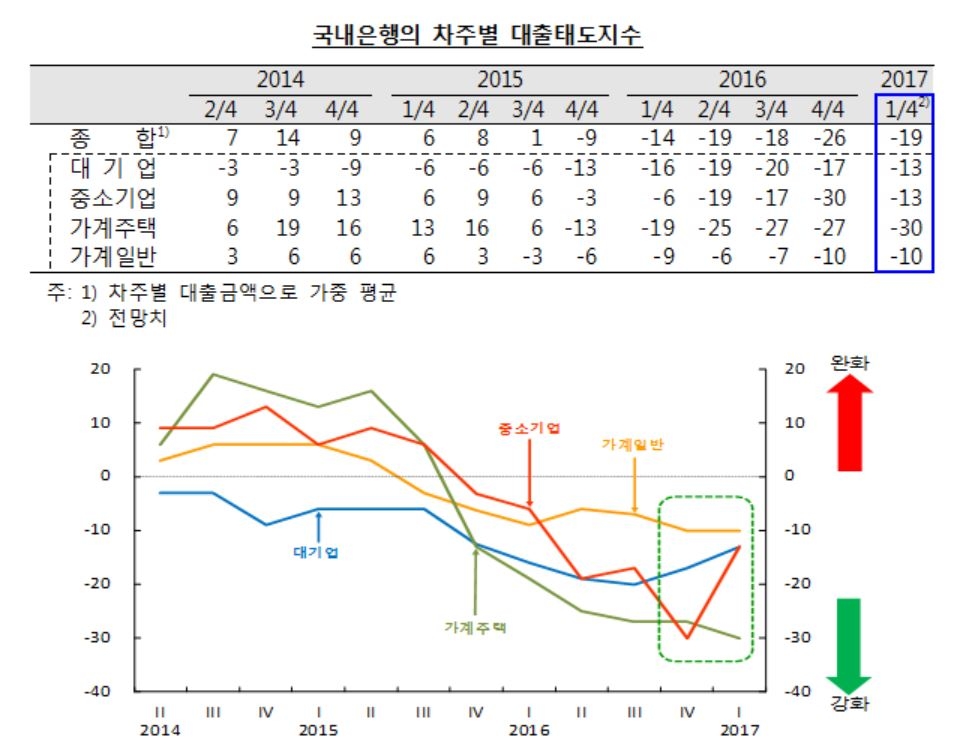

한국은행이 4일 발표한 `금융기관 대출행태서베이 결과`에 따르면 올해 1분기 국내은행의 대출태도지수는 -19로 나타났습니다.

대출태도지수가 마이너스(-)이면 대출 심사를 강화하겠다고 한 금융사가 완화하겠다는 금융사보다 많다는 뜻으로 그만큼 대출 받기가 어려워진다는 의미입니다.

국내은행의 대출태도지수는 2015년 4분기 마이너스로 전환한 뒤 6분기 연속 마이너스를 기록하고 있습니다. 2015년 3~4분기를 기점으로 은행들이 대출 문턱을 높이기 시작한 셈입니다.

대기업과 중소기업에 대한 지수는 -13으로 앞서 4분기보다 소폭 상승했지만 가계주택대출(-27 → -30)에 대한 대출태도지수는 더 떨어졌습니다.

가계의 소득개선은 미약한 가운데 금리 상승에 따른 채무상환부담이 늘어날 것으로 예상되고 특히 주택담보대출은 담보가치 하락에 대한 경계감도 작용하고 있는 것으로 풀이됩니다.

기업대출 역시 대내외 불확실성 증대와 영업실적 악화 우려 등이 작용하면서 대출태도가 강화될 것으로 전망됩니다.

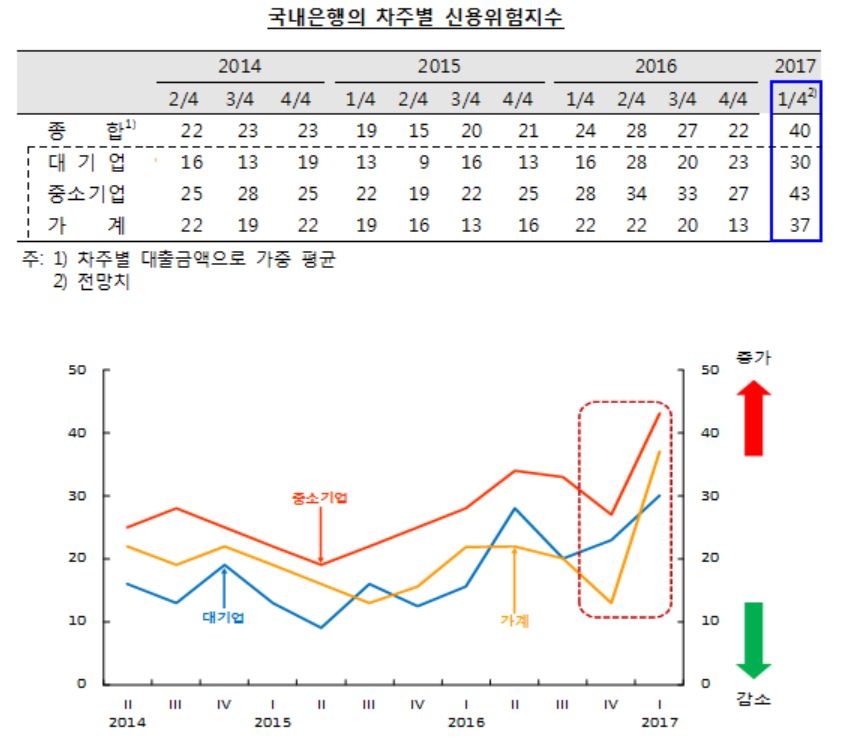

차주(돈을 빌리는 자)들의 신용위험도는 글로벌 금융위기 수준으로 높아졌습니다.

국내은행의 신용위험지수는 1분기 40으로 2008년 4분기(44) 이후 가장 높은 수준을 기록했습니다.

대기업(23→30)과 중소기업(27→43)은 경기회복 지연에 따른 수익성 부진과 자금사정 악화, 보호무역주의에 따른 수출 부진 등이 반영됐습니다.

가계의 신용위험지수는 37로 지난 2003년 3분기(44) 이후 가장 높은 수준으로 전망됐습니다.

한계치에 다다른 가계부채로 인한 취약계층의 재무건전성 악화, 소득 개선 제약, 대출금리 상승 등이 악화요인으로 예상됐습니다.

1분기 은행 대출수요는 대기업(7)과 중소기업(23)은 늘어날 것으로 예상되지만 가계는 주택대출(0) 수요가 제자리에 머물고 일반대출(7)을 중심으로 소폭 늘어날 것으로 전망됐습니다.

관련뉴스