삼성증권 배당 사고와 같은 금융사의 내부 통제 관련 사고가 잇따르자 금융당국이 대책을 내놨습니다.

내부 통제를 소홀히 해 금융사고가 발생할 경우 당사자는 물론 대표이사에게도 법적 책임을 묻겠다는 겁니다.

박해린 기자입니다.

<기자>

앞으로는 내부 통제 과정에서 문제가 발생할 경우 해당 금융회사 최고경영자와 이사회가 법적 책임을 지게 됩니다.

또 금융회사 경영실태 평가 시 내부통제 관련 항목의 평가 비중이 커지고, 내부 통제를 감시하는 준법감시인의 권한이 대폭 강화됩니다.

금융감독원은 이 같은 내용의 금융회사 내부통제 혁신 방안을 오늘(17일) 발표했습니다.

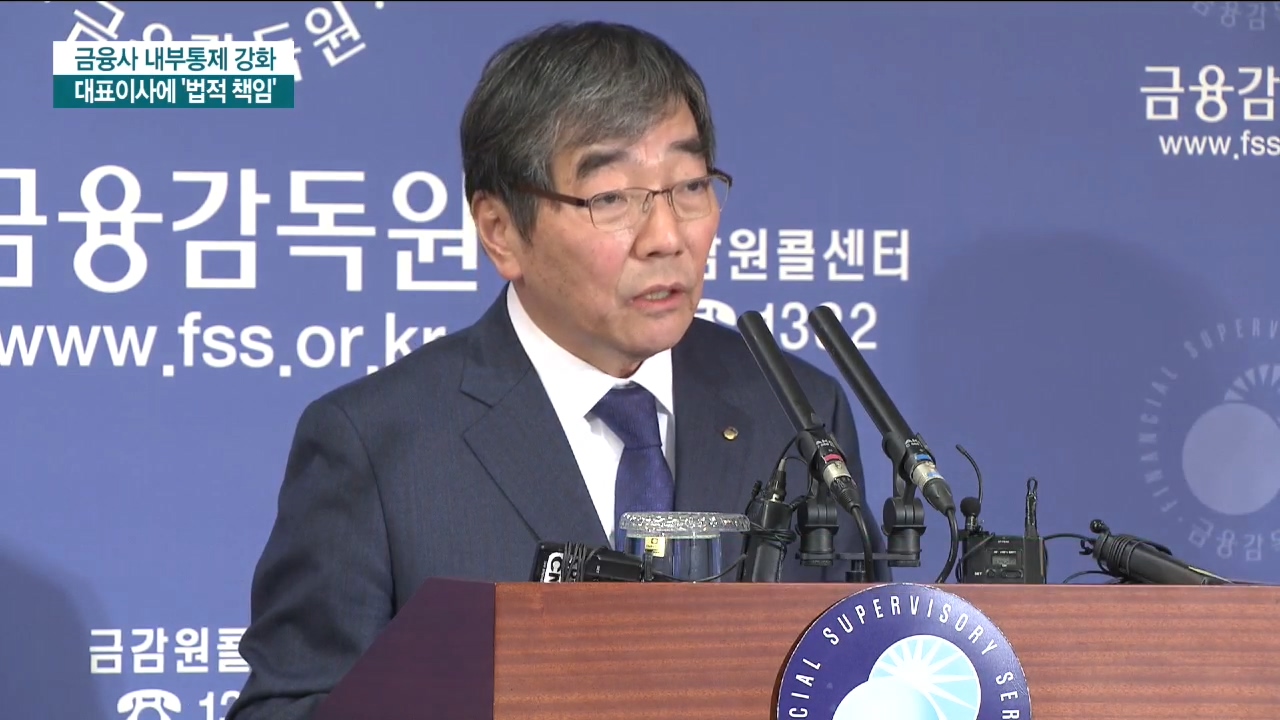

<인터뷰> 윤석헌 금융감독원장

"내부 통제에 대한 금융기관 이사회와 경영진 등의 역할을 명확히 규정해 책임 의식을 높이고 내부통제 실무를 총괄하는 준법감시인의 지위와 지원 조직을 강화하겠습니다."

내부 통제가 우수한 금융회사에는 인센티브가 부여됩니다.

종합 검사 검사 주기를 연장해 주거나 아예 면제하는 방식입니다.

<인터뷰> 고동원 금융기관 내부통제 혁신 T/F 위원장

"내부 통제 비중을 지금보다 높이고 내부통제가 우수한 금융기관에 대해선 검사 주기를 연장하거나 면제하는 등 효율적으로 작동할 수 있도록 하겠습니다.

업권별 통제 방안도 마련됐습니다.

은행의 경우 부당 금리 산정 행위를 은행법상 불공정 영업행위 금지 조항에 추가하고, 보험사에는 보험 약관의 법적 검토를 의무화할 것을 권고했습니다.

한국경제TV 박해린입니다.

관련뉴스