<앵커> 독일과 미국, 영국 등의 금리와 연계한 파생결합증권이 만기를 앞두고 눈덩이처럼 불어난 손실로 충격을 주고 있습니다. 그런데 동일한 기초자산을 활용한 일부 DLS 상품은 손실을 피할 수 있었다고 하는데요, DLS 사태 쟁점 되는 두 가지를 유주안 기자가 정리해봤습니다.

<기자>쟁점 가운데 하나는 금리하락기에 금리가 하락할때 손실이 나는 상품을 팔았다는 겁니다.

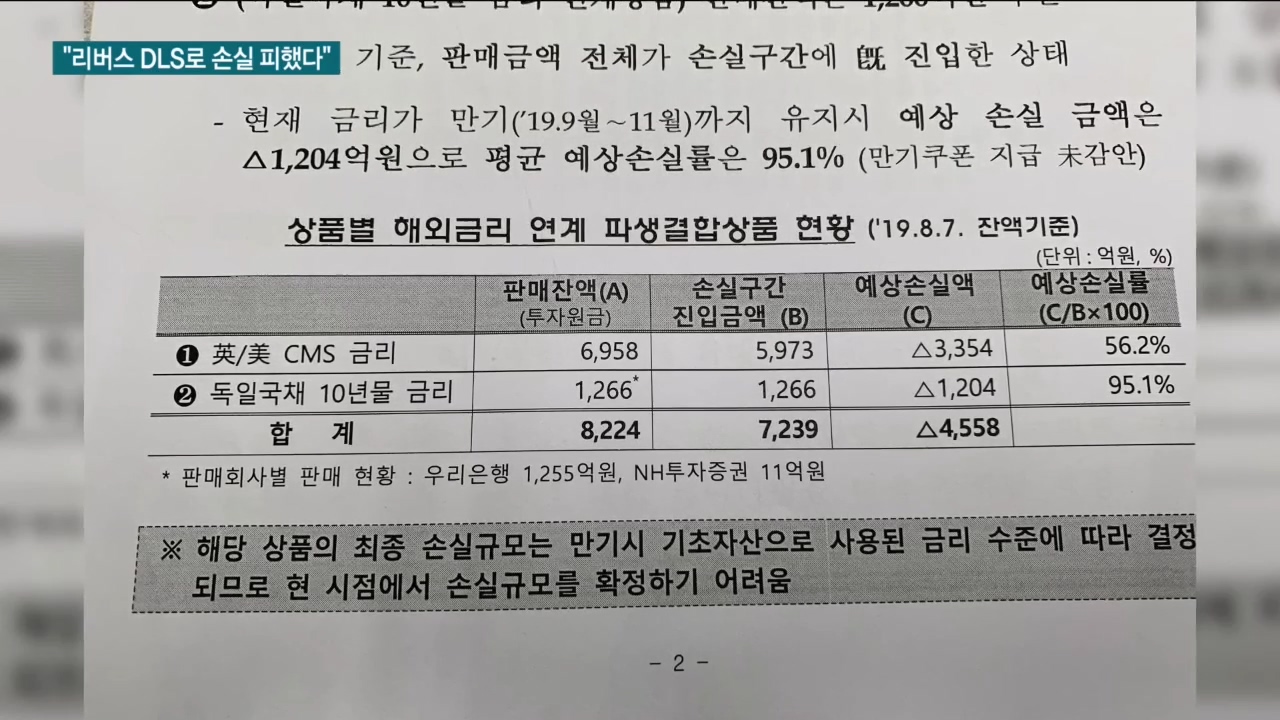

문제된 DLS의 구조를 살펴보면 기초자산인 금리가 어느 수준 이상 떨어지면 원금 손실이 발생하는 `녹인`에 진입하게 되는데, 최근 글로벌 각국이 앞다퉈 금리를 낮추는 과정에서 현 금리가 녹인 구간 밑으로 전부 내려가 버렸습니다.

이와 반대로, 금리가 내려갈 때 수익을 낼 수 있도록 설계된 상품은 수익권에 있습니다.

미래에셋대우가 올 7월에 판매한 DLS 2종은 문제된 금리연계형DLS 일부와 동일한 미국 이자율스와프(CMS)를 기초자산으로 활용하지만 상품구조를 반대로 설계해 금리가 내리거나 또는 일정 범위 안에서 오르는 경우 수익을 내도록 만들어졌습니다.

구체적으로는 설정 당시 미 CMS 10년물 금리가 1.999%였는데, 이 금리가 떨어질 때는 물론이고 오르더라도 3.2983% 범위 안이라면 투자자들에게 연 5%대의 수익이 지급됩니다.

국민은행, 유안타 증권 등도 이러한 리버스 상품을 판매해 투자자 손실을 피한 것으로 알려졌습니다.

DLS 사태 또다른 쟁점은 손실이 예견된 즉시 투자들에게 이를 알리지 않았고, 위험이 인지되고도 판매를 이어나갔다는 점입니다.

일부 은행들도 리스크를 감지하고 판매를 하지 않았거나 중단했고 판매사 가운데 한 곳인 NH투자증권도 미국이 전격 금리인하에 나설 조짐을 보이자 판매를 즉각 중지한 것으로 알려졌습니다.

이에 앞서서는 대신증권은 글로벌 금융시장 불확실성이 점차 확대되고 있는 상황에서 올 들어서 고위험군 투자상품에 대한 리스크관리를 더욱 철저히하는 등 여러 금융사들은 리스크를 피하기 위한 조치를 취해온 걸로 확인됐습니다.

이번 금리연계형 DLS사태를 둘러싸고 판매사의 도덕적 해이가 지적되고 감독기관 책임론까지 나오고 있습니다.

글로벌 금융시장 불확실성이 점점 짙어지고 있는 만큼 민첩한 위기관리에 대한 필요성도 더욱 커졌습니다.

한국경제TV 유주안입니다.

관련뉴스