기업인수목적회사(SPAC·스팩) 제도 도입 이후 상장된 스팩 3사 중 2사가 다른 회사와 합병에 성공했다.

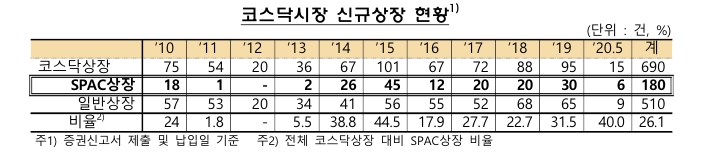

금융감독원에 따르면 지난 2009년 스팩 제도를 시작한 이후 올해 5월까지 이 제도를 통해 183사가 상장했다.

이 중 94사는 합병에 성공하였거나, 합병을 진행하고 있는 상황으로 합병성공률은 64.3%에 달한다.

같은 기간 총 43사가 합병 기한인 36개월 이내에 합병하지 못하고 상장폐지됐다.

다만, 대부분의 스팩이 공모자금 전액을 증권금융 등에 예치하고 있어, 상장폐지가 되더라도 투자자는 공모자금과 이자를 반환받을 수 있다.

금융감독원은 "스팩 상장은 연간 코스닥시장 상장건수 대비 최대 44.5%에 이르는 등 코스닥시장 상장의 중요한 수단으로 자리매김했다"고 평가했다.

스팩 제도 도입 초기에는 평균 공모 금액이 약 269억원으로 대형 스팩 상장 사례가 많았으나, 이후 공모 규모가 감소해 최근에는 공모 금액 96억원 안팎의 중·소형 스팩 상장이 가장 많은 것으로 나타났다.

2018년까지 합병에 성공한 68사 중 43사는 합병 1년 후 매출이 34.7% 증가했고, 이 중 30사는 2년 연속 매출이 늘었다.

한편, 공모자금 유입에 따른 연구개발 지출이 증가하거나, 합병 준비 비용이 발생하는 등 영업이익은 42사에서 111.9% 감소한 것으로 나타났다. 14사는 237.2%의 손실을 기록했다.

합병에 성공한 회사들의 주가도 크게 올랐다.

올해 5월까지 합병에 성공한 85사의 상장 3개월 후 주가를 따져보면, 주가가 공모가 대비 평균 45.6% 상승했다.

이 중 67사는 주가가 평균 59.93% 상승한 반면, 18사는 7.7% 하락하여 대체로 합병 공시가 호재로 작용하는 경향을 보였다.

금융감독원은 "임원의 M&A 경력 등 핵심 정보를 증권신고서에 기재하도록 개정해 투자자의 합리적인 판단을 지원하고, 스팩 운영을 효율적으로 해 나가겠다"고 밝혔다.

관련뉴스