삼성전자·애플 등 세계 반도체 시장 파장 예고

전세계 최대 그래픽 처리장치 설계기업인 엔비디아가 소프트뱅크로부터 반도체 설계기업 ARM을 인수할 유력한 후보로 떠올랐다. 블룸버그통신, 파이낸셜타임스(FT) 등은 현지시간 31일 익명의 관계자 발언을 인용해 "엔비디아가 소프트뱅크로부터 영국 팹리스 업체인 ARM 인수 협상을 벌이고 있다"고 보도했다. 파이낸셜타임스는 다만 "이번 협상이 최종 확정될 보장은 없다"고 덧붙였다.

반도체 설계 전문기업인 ARM은 1990년 영국 케임브리지에서 설립돼 전 세계 주요 모바일 프로세서, 반도체 원천 기술에 대한 로열티로 매출을 내는 팹리스 기업의 숨은 강자로 꼽힌다. 미국 애플이 아이폰과 아이패드에 탑재하는 A시리즈 칩셋은 물론 삼성전자, 퀄컴 등도 ARM의 설계도에 자사 기술을 더해 AP(애플리케이션 프로세서)를 생산하고 있다.

손정의 회장이 이끄는 소프트뱅크는 지난 2016년 320억 달러, 우리 돈 약 38조 원을 주고 ARM을 인수했으나, 5년간 별다른 성과를 거두지 못한 채 조기 매각 수순을 밟고 있다. 소프트뱅크는 위워크(WeWork) 지분투자 이후 대규모 손실로 타격을 입은 상태다. ARM은 일본 소프트뱅크가 75%, 비전펀드가 25%의 지분을 보유하고 있다.

ARM은 손정의 회장이 인수할 당시 "바둑으로 치면 50수 앞을 내다보고 인생 최대의 베팅을 했다"고 할 만큼 인공지능, 미래 기술의 유망 회사로 주목받았다. 그러나 소프트뱅크 체제에서 ARM은 연간 매출 12억 달러에서 지난해 19억 달러 수준으로 성장률이 사실상 제자리 걸음했다. 같은기간 엔비디아 매출이 3배 늘어난 것에 비하면 초라한 성적이다. 엎친 데 덮친 격으로 소프트뱅크는 ARM의 사물인터넷 사업을 축소했고, 5G 사업 핵심 고객인 화웨이는 미국 제재로 수익에 큰 타격을 입은 상태다.

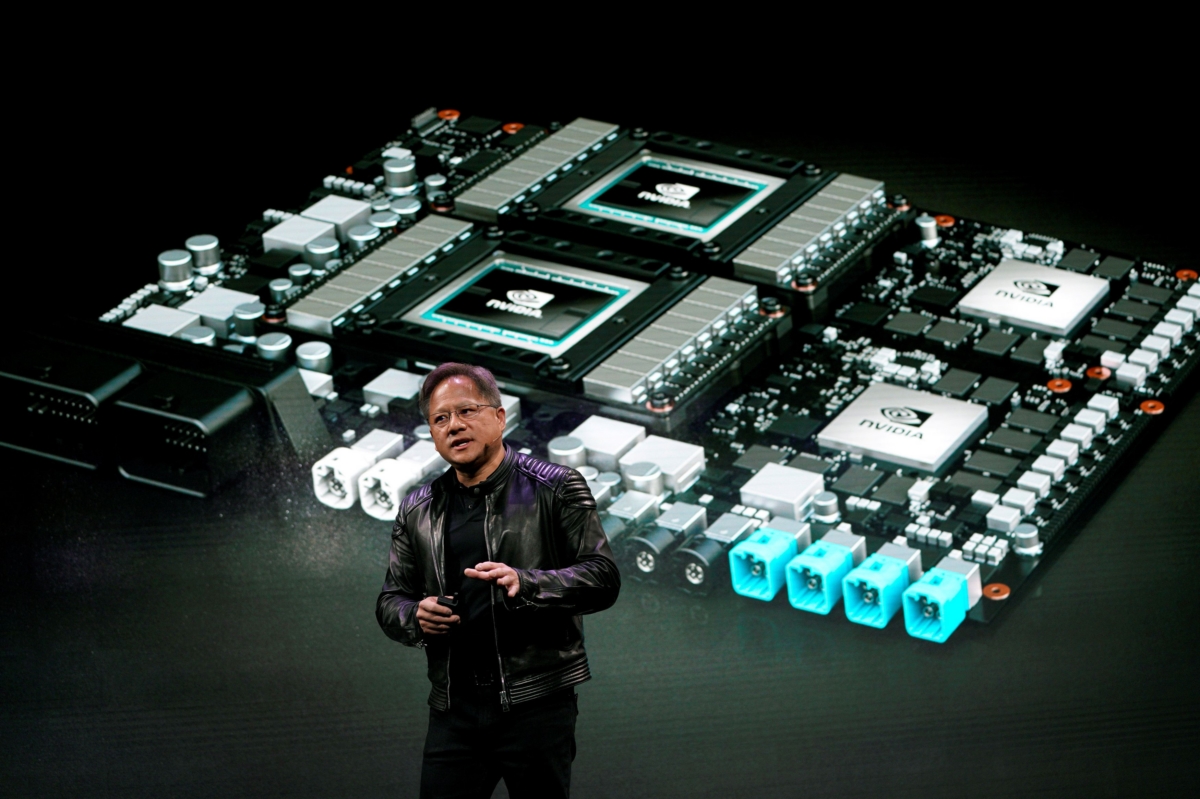

엔비디아가 ARM 인수에 성공할 경우 반도체 업계 사상 최대 규모 거래로 기록될 전망이다. 또한 그래픽칩셋만 전문으로 했던 사업영역을 확장해 반도체 설계특허를 사실상 독점하는 것은 물론 인공지능, 자율주행, 암호화폐 등에 쓰이는 그래픽 프로세서 라인업을 다변화할 것으로 전망된다. 파이낸셜타임스에 따르면 ARM 공동 창립자인 헤르만 하우저는 "이번 인수합병은 영국이 가장 가치 있는 자산을 최고의 입찰자에게 매각한 사례가 될 것"이라고 기대를 보이고 있다. 엔비디아는 지난 1년간 주가가 두 배 이상 올라 시가총액 기준으로 세계 최대 반도체 기업 인텔을 제쳤다.

하지만 엔비디아와 소프트뱅크간 인수합병 협상은 수 주간 진행될 예정으로 협상이 더 지연되거나 결렬될 가능성도 남아있다. 엔비디아가 ARM을 떠안으려면 현재 예상 가격인 약 320억 달러 이상의 자금을 마련해야 한다. 또한 전세계적인 반도체 로열티 급등과 독과점에 따른 전략적인 위협을 우려해 각국 정부가 두 회사간 결합을 승인하지 않을 가능성도 남아있다. 앞서 미국 퀄컴이 2018년 자동차 반도체 기업인 네덜란드의 NXP를 인수하려다 중국 정부의 거부로 무산된 전례도 있다.

비메모리 사업을 키우고 있는 삼성전자도 이번 ARM 매각 협상에 참여할 가능성이 제기됐지만, 업계에서는 보유현금 100조 원 가운데 절반 가량을 지불해야 하는 대규모 거래인데다 마찬가지로 독과점 가능성 등 위험부담으로 인해 인수전 참여 가능성이 낮은 것으로 보고 있다.

한편 소프트뱅크, ARM 등은 이번 매각설과 관련해 별다른 해명을 내놓지 않고 있다.

관련뉴스