'아미'도 공모주 청약 가세할 전망

올해 기업공개(IPO) 시장 `최대어`로 꼽히는 빅히트엔터테인먼트의 일반 공모주 청약이 다가오면서 `머니 무브`가 본격화됐다.

증권사 종합자산관리계좌(CMA) 잔고는 역대 최대치를 기록했고, 증시 대기자금도 증가세를 나타내면서 일반 청약에 100조원이 몰릴 것이란 전망도 나온다.

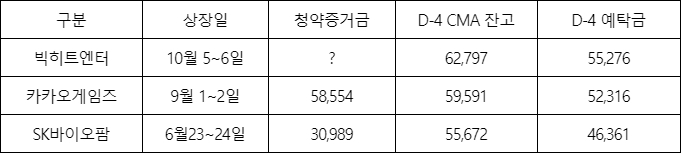

27일 금융투자협회에 따르면 펀드나 주가연계증권(ELS) 등 금융상품을 살 수 있는 증권 계좌인 CMA 잔고는 지난 24일 현재 62조8천억원으로 불어났다. 일주일 만에 1조원 이상 늘어난 것으로, 역대 최고치다. 아직 빅히트 일반 청약일(10월 5~6일)까지 4거래일이 남아 있어 CMA 잔고는 더욱 늘어날 것으로 예상된다.

각각 59조원과 31조원의 청약증거금이 몰렸던 카카오게임즈, SK바이오팜 때와 비교하면 CMA 잔고는 각각 3조원과 7조원 더 많다.

카겜과 SK바이오팜의 청약 개시 나흘 전 CMA 잔고는 각각 59조6천억원과 55조6천억원이었다.

투자자예탁금 역시 서서히 늘어나고 있다. 지난 24일 기준 55조2천억원으로, 같은 기간 카겜(52조3천억원)과 SK바이오팜(46조3천억원) 때를 웃돈다.

공모주펀드로의 자금은 이미 유입됐다. 공모주펀드는 기관 수요예측에 참여해 소액으로도 공모주에 투자할 수 있는데, 빅히트 청약을 앞두고 그 수가 증가했다.

앞서 지난 24일 코레이트 자산운용은 한국포스증권과 키움증권 등 7개 증권사를 통해 빅히트를 겨냥한 공모주 펀드를 판매했다.

24~25일 진행된 빅히트 기관 수요 예측에 참여하기 위해 단 하루 모집한 펀드에 2천400억원이 몰렸다. 당초 목표액 2천억원을 훌쩍 뛰어넘었다.

지난 11일에는 에셋원자산운용이 빅히트 청약 겨냥 펀드를 판매하기도 하는 등 지난 15일 113개였던 공모주펀드 숫자는 23일에는 123개로 늘었다.

여기에 인터넷전문은행 케이뱅크가 빅히트 일반 투자자 청약증거금으로 1만명에게 최대 4천500만원을 대출해주는 상품까지 내놓는 등 대출도 늘고 있다.

8월 4조원 이상 늘어났던 은행 신용대출 증가액은 9월에도 3조원을 훌쩍 넘어설 것으로 예상되는 가운데 이 중 상당한 금액이 청약으로 들어올 가능성도 있다.

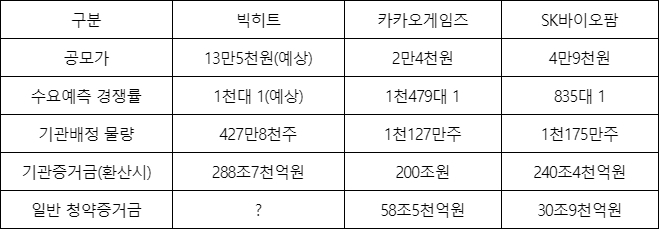

이런 가운데 앞서 지난 24~25일 기관투자자들을 대상으로 한 수요예측에서 빅히트 경쟁률은 1천대 1에 육박한 것으로 전해졌다.

카겜의 경쟁률(1천479대 1)에는 다소 미치지 못하지만, SK바이오팜 경쟁률(835대 1)은 넘어선다.

기관은 일반 투자자와 달리 청약 때 증거금을 내지 않지만 공모가와 경쟁률, 배정 물량 등을 감안해 증거금으로 환산하면 288조원이 몰린 것이란 계산이 나온다.

이는 SK바이오팜의 240조4천억원은 물론 카겜의 200조원을 크게 웃도는 수준이다.

업계 한 관계자는 "카겜이 SK바이오팜보다 일반 증거금이 더 몰린 것은 `게임`이 개인에게 더 친숙하기 때문"이라며 "빅히트는 BTS로 카겜의 친숙함마저 넘어선다"고 말했다.

여기에 BTS의 팬그룹인 `아미`도 공모주 청약에 가세할 것으로 예상되고 있다.

로이터통신은 지난 25일 `BTS 팬들 한국 IPO 대어 쫓는 `개미투자자` 행렬에 동참한다`는 기사에서 빅히트의 주식을 한주라도 사려는 `아미`들의 열망을 전하기도 했다.

업계 또 다른 관계자는 "100조원까지는 몰라도 BTS에 대한 팬심까지 가세하면서 적어도 카겜의 청약 증거금은 넘어설 수 있을 것"이라고 전망했다.

(사진=연합뉴스/빅히트엔터/금융투자협회)

한국경제TV 디지털뉴스부 이휘경 기자

ddehg@wowtv.co.kr관련뉴스