한국경제TV가 [부자되는 퇴직연금술] 시리즈 보도를 해드리고 있는데요, 오늘은 다섯번째 시간입니다.

퇴직연금 유형중 DC형이나 IRP가입자라면 스스로 투자자산을 선택해야 하는데요.

전문가들은 젊을수록 위험자산 비중을, 그리고 은퇴가 가까울수록 안전자산 비중을 높일 필요가 있다고 조언합니다.

자신이 직접 운용하는 것이 어렵다면 생애주기에 따라 알아서 자산 배분을 해주는 펀드를 선택하는 것도 좋은 전략이 될 수 있습니다.

연령별 퇴직연금 관리 전략을 지수희 기자가 알려드립니다.

<기자>

일반적으로 퇴직연금 가입 사업장에서 1년 이상 근무하면 퇴직연금 가입자격이 됩니다.

이때부터 회사가 나의 퇴직 이후를 위해 부담금을 꼬박꼬박 쌓고 있는데요.

직장생활이 길어질수록 쌓이는 자금도 커질텐데 그냥 묻어 둘 것인지(DB형), 이 자금을 굴려서 퇴직 이후 더 큰 자산을 만들 것인지(DC형)는 모두 개인의 선택에 달렸습니다.

직장가입자가 아니거나 추가로 퇴직연금을 더 모으고 싶다면 개인형퇴직연금(IRP)에 가입해 자산을 운용할 수 있습니다.

퇴직연금 전문가에게 언제부터 그리고 어떻게 운용하는 것이 좋은지 물었습니다.

[전용우 삼성자산운용 연금마케팅팀장 : 지금. 롸잇나우(right now)가 가장 맞는 말입니다. 시간을 내편으로 만들어야 해요. 투자는 그대로 복리에요. 이자를 내면 거기에 또 이자가 붙는거죠. 15년, 20년, 30년이 되면 복리효과가 극대화됩니다.]

현재 국내 퇴직연금가입자의 90%가 1%대 원리금보장형 상품에 자금을 묻어두고 있어 이 자금을 하루라도 빨리 운용하는게 좋다는 설명입니다.

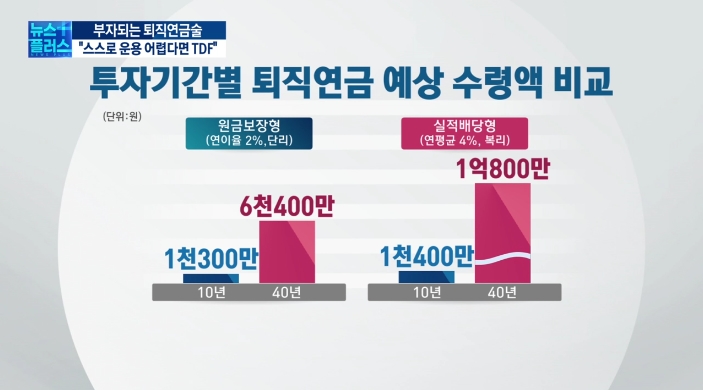

만약 매월 10만원씩 연금계좌에 40년을 넣어 연평균 4%의 수익을 얻었다고 가정했을 때 은퇴시 1억800만원의 연금을 받을 수 있지만 10년으로 짧아질 경우 수령액은 1천400만원에 그칩니다.

전문가들은 퇴직까지 시간적 여유가 많은 20~30대의 경우 위험이 따르지만 위험을 만회할 시간도 길기 때문에 공격적인 투자 포트폴리오를 짜는 것이 좋다고 조언합니다.

퇴직연금계좌에는 주식과 채권 등 실적배당형 상품을 70%까지 담을 수 있습니다.

국내 주식 뿐 아니라 해외주식, 특히 성장주가 담긴 펀드를 포트폴리오에 포함시켜 수익을 극대화할 필요가 있습니다.

40대 부터는 안정적인 배당이 나오는 배당주 펀드나 이자가 나오는 채권형 펀드를 눈여겨 보는 게 좋습니다.

[전용우 삼성자산운용 연금마케팅팀장 : 채권은 만기까지 가져가면 원금이랑 이자가 나옵니다. 내 자산의 일부는 채권을 가지고 매년 얼마정도씩 받아가겠다..이런 투자 방법을 적어도 40대 부터는 개념적으로 알고 계시고 내 일부 자산은 그렇게 바꿔가는 게 중요합니다. 주식도 점점 배당주.. 미국에서는 개인들도 주식투자를 많이 합니다. 거기서 나오는 배당금을 가지고 생활을 하는거죠.]

60대 이상은 은퇴가 얼마 남지 않은 만큼 채권이나 배당주의 비중을 더 높여야합니다.

다만 은퇴이후에도 1%대 원금보장형 상품에 넣어두기보다는 원금을 지키면서도 예금금리 이상의 수익을 얻을 수 있도록 운용을 해야 100세시대를 대비할 수 있다고 전문가들은 조언합니다.

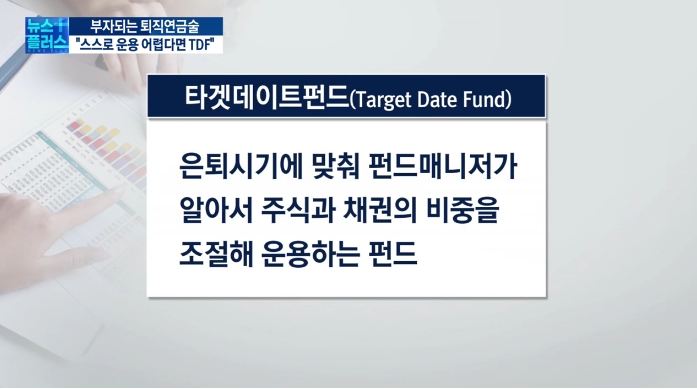

만약 스스로 운용하는 것에 자신이 없다면 생애 주기에 맞춰서 포트폴리오를 조정해주는 타겟데이트펀드(TDF)에 가입하는 것도 방법입니다.

[조용호 KB자산운용 연금전략팀 이사 : 연금투자는 5년에서 30년까지 투자 해야하는데 그 사이에 금융시장도 많은 변화가 있을텐데 개인 투자자들이 이 시장을 따라갈 수가 없어요. 너무 긴 시간이고 금융지식이 부족한 것도 있고요. (TDF는) 알아서 시장에 따라서 시간의 흐름에 따라서 글로벌 분산투자를 하면서 자동적으로 위험한 자산과 상대적으로 덜 위험한 주식과 채권의 투자비중을 자동적으로 조절해줍니다.]

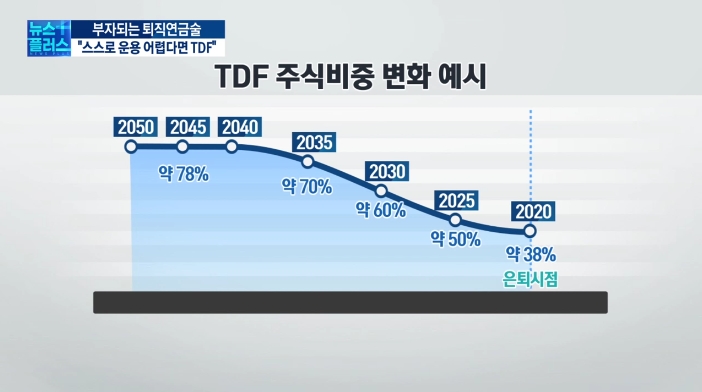

실제로 TDF는 펀드 명에 자신의 출생년도에 60을 더한 은퇴시점이 표시돼 있습니다.

은퇴시점이 30년 가까이 남은 2050TDF의 경우 2030TDF보다 위험자산 비중이 높지만 은퇴시점이 다가오면 채권비중이 높아지도록 설계돼 있습니다.

`100세 시대`인 만큼 은퇴 이후에도 자산을 지속적으로 운용할 계획이라면 자신의 은퇴시기보다 더 높은 숫자에 가입하면 됩니다.

특히 TDF는 주식비중 70% 제한에 포함되지 않아서 일반 펀드보다 더 공격적인 운용도 가능합니다.

[오원석 한국투자신탁운용 연금담당 : 개개인 별로 (투자) 위험 성향이 다 다르거든요. 저같은 경우에는 제나이에 60을 더하면 2035나 2030이 맞는데 저는 제가 투자할 날을 2045년이나 2050년까지 보고 있거든요. 은퇴를 해서도 계속 운용을 할꺼에요. 내 투자성향에 따라서 기본은 출생연도+60인데 위험한 성향이신 분들은 높은 숫자에 투자하시고..]

만약 보수적으로 운용하고 싶다면 은퇴시점보다 낮은 숫자에 가입할 수도 있습니다.

이렇다보니 지난 2018년만 해도 1조2900억 원이던 TDF 설정액은 올해 4배 이상 늘었습니다.

우리나라의 DC형과 비슷한 미국의 퇴직연금 401K에서도 TDF가 차지하는 비중이 60%를 넘어설 정도로 인기를 끌고 있습니다.

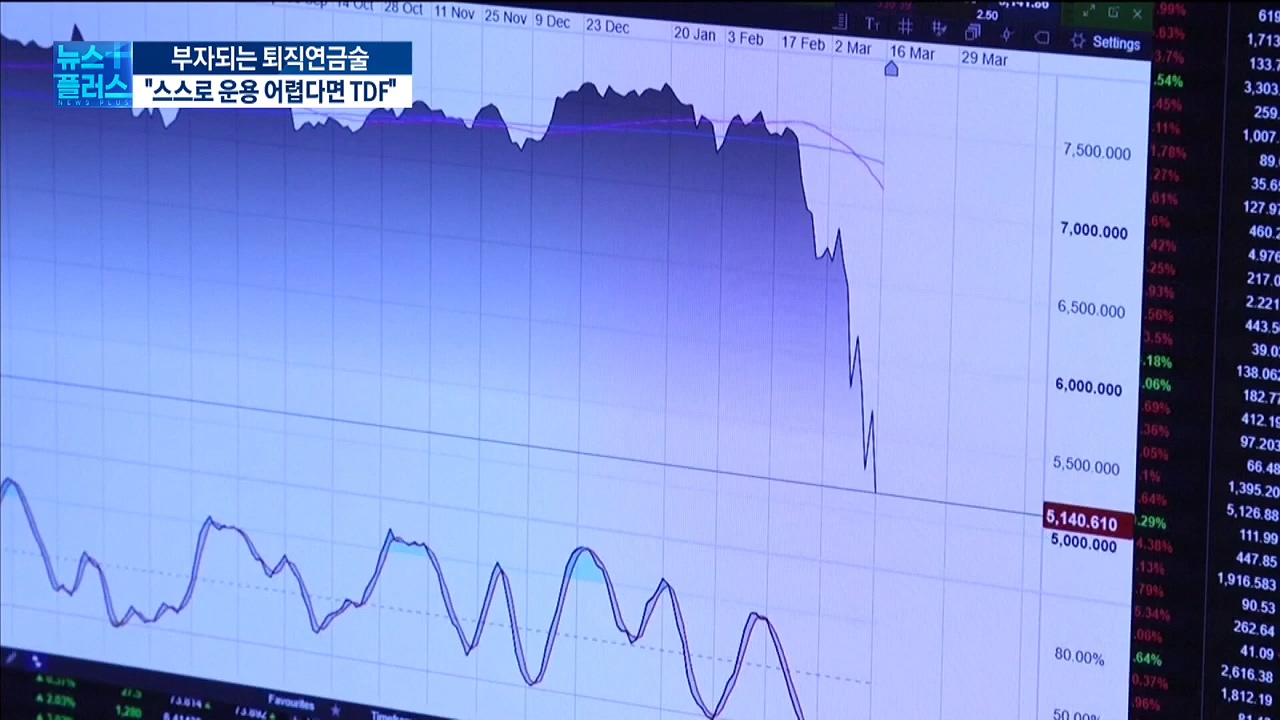

전문가들은 퇴직연금 운용은 장기 투자인 만큼 시장 변동에 동요해 잦은 매매를 하기보다는 좋은 상품에 투자해두고 은퇴시점까지 느긋한 마음을 유지하는 것이 가장 중요하다고 강조했습니다.

한국경제TV 지수희입니다.

관련뉴스