박해린 증권부 기자와 함께 하는 뉴스&마켓 시간입니다.

박 기자, 국내 증시 사상 최대 규모의 기업공개로 꼽히는 LG에너지솔루션이 드디어 오늘 일반 투자자 대상 공모주 청약을 진행했습니다.

청약 첫날 결과 집계됐습니까?

<기자>

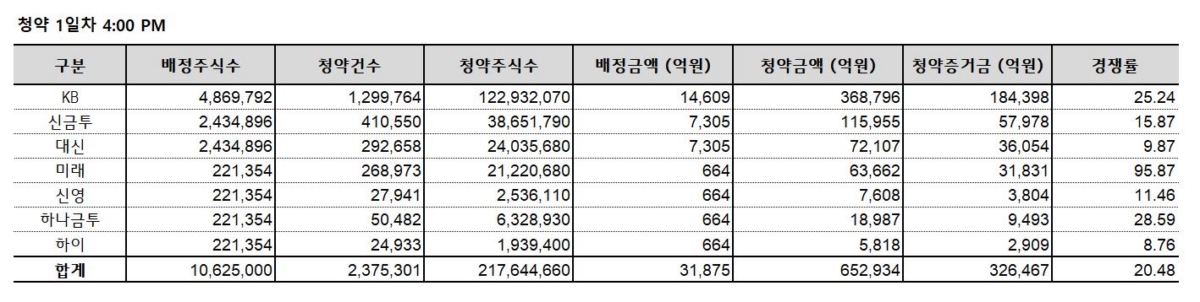

네, LG에너지솔루션의 청약 첫날 평균 경쟁률은 20.48대 1로 마감했습니다.

총 7곳의 증권사가 청약을 받는데, 오늘 기준 가장 높은 경쟁률을 기록한 곳은 미래에셋증권이었습니다.

미래에셋증권은 95.87대 1을 기록했고, 이어 하나금투, KB증권, 신한금융투자가 뒤를 이었습니다.

이로써 미래에셋에서 받을 수 있는 예상 균등 수량은 1주 밑으로 떨어졌습니다.

미래에셋증권에 배정된 주식은 22만1354주로 이 중 절반인 11만677주가 균등배정 물량인데 이미 26만8973건의 청약이 몰렸기 때문입니다.

<앵커>

청약 첫날부터 경쟁률이 어마어마하군요.

<기자>

네, 첫날인 오늘 벌써 증거금으로 32조6000억원이 모였습니다.

엄청나죠. 오늘은 청약 첫날이기 때문에 아직 많은 분들이 청약에 참여하지 않고 눈치만 보고 계실 겁니다.

판단을 돕기 위해 증권사별 배정 물량을 보여드리면, KB증권의 물량이 전체의 45.8%로 가장 많고 신한금융투자와 대신증권이 두번째로 많습니다.

미래와 하나, 신영, 하이투자는 각각 2.1%의 물량을 갖고 있습니다.

청약은 내일 오전 10시부터 오후 4시까지 진행되니까 마지막까지 경쟁률 꼭 살펴보시고 현명한 판단하시길 바라겠습니다.

<앵커>

청약 첫날 벌써 00조원이라니 인기를 실감할 수 있군요.

오늘 증권사 전산망도 더뎠고, 그 탓에 증권사 창구도 붐볐다고요.

<기자>

네, 오전에 증권사 창구를 다녀왔는데요.

코로나19에도 불구하고 청약에 참여하기 위한 투자자분들로 `북새통`을 이뤘습니다.

아직 계좌를 만들지 못했다며 발을 동동 구르는 분들도 계셨는데요.

KB증권과 신한금융투자, 미래에셋증권, 하나금융투자는 청약일에 개설된 비대면 계좌로도 청약에 참여하실 수 있습니다.

<앵커>

박 기자, 어제 뉴스&마켓에서도 한차례 다뤘었죠.

이번 LG에너지솔루션의 공모가는 최상단인 30만원으로 정해졌습니다. 그럼 이번 청약에 참여하기 위해선 최소금액이 얼마나 되는 겁니까?

<기자>

최소 10주부터 청약에 참여할 수 있는데요.

증거금은 50%만 내면 되기 때문에 공모가 30만원 기준으로 150만원으로 청약에 참여할 수 있습니다.

여기에 2천원 안팎의 청약 수수료가 붙기도 합니다.

증권업계에선 최소 증거금으로 균등 배정에 참여하신 분들은 2주가량 배정받을 수 있을 것이라고 예상하고 있습니다.

<앵커>

박 기자, 만약 2주를 배정받았다고 가정하고, 시초가가 공모가의 두배를 형성하고 상한가로 직행하는 이른바 `따상`을 하게 되면 차익이 얼마나 되는 겁니까?

<기자>

사실 `따상`까지 기대해보는건 쉽지 않습니다만, 계산은 한번 해보도록 하겠습니다.

공모가 30만원에서 시초가 60만원을 기록하고, 상한가까지 가면 한 주당 가격은 78만원까지 치솟게 됩니다.

만약 이 가격에 매도를 한다고 하면 한 주당 차익은 48만원을 기록하게 됩니다.

만약 이번 청약에서 2주를 손에 쥐었고 따상 가격에 매도한다고 하면 총 96만원의 차익을 얻게 되는 겁니다.

<앵커>

이렇게만 나와준다면 정말 좋을 것 같은데, 박 기자, 증권가의 시각은 어떻습니까?

<기자>

워낙 덩치가 크기 때문에 `따상`까지는 무리겠지만 큰 상승률을 점치는 시각이 지배적입니다.

LG엔솔의 공모가 기준 시가총액은 약 70조원입니다.

상장만으로도 코스피 시총 3위에 안착하게 되는 거죠.

LG에너지솔루션 측은 물론 증권업계에서도 상장 후 주가가 긍정적일 것으로 전망하고 있습니다.

LG에너지솔루션의 증권신고서를 보면 자체적으로 평가한 주당 평가액은 약 48만원, 기업가치로는 약 112조원입니다.

사업 구조가 유사한 중국 CATL 등 경쟁사 대비 약 40% 정도 할인된 가격으로 공모가가 형성됐다는 것이 회사 측의 설명입니다.

증권가에서 내놓은 적정 시총 또한 100조원에서 120조원 수준입니다.

공모가 기준 시총보다 40~70%가량 크죠.

SK증권은 "중국 시장에 진입할 수 없다는 점은 할인 요인이지만, 미국 시장에 강점이 있다는 점과 배터리 소재 내재화는 프리미엄 요인"이라고 분석했습니다.

DB금융투자 역시 "공모가는 경쟁사 CATL에 비해 47% 할인돼 IPO 이후 주가 상승 여력이 충분할 것"이라고 기대했습니다.

상장 후 약 30% 이상 상승해도 SK하이닉스까지 제칠 수 있는 건데, 현재 증권업계의 전망대로라면 SK하이닉스를 뛰어넘는 것도 충분히 가능하다는 평가가 나옵니다.

<앵커>

권영수 LG에너지솔루션 부회장이 지난 지난 간담회에서 "상장 이후 예측치를 정확히 말씀드리기는 어렵지만 CATL과의 갭은 줄어들 수밖에 없다"며 자신감을 드러낸 이유가 있군요.

이번 기관 수요예측에서는 증시 역사상 처음으로 `경`이라는 숫자가 등장하지 않았습니까.

<기자>

네, 이번 기관 수요예측에서 경쟁률 2023대1을 기록하는 등 치열한 경쟁이 펼쳐졌었죠.

수요예측에 참여한 기관 중 한 곳도 공모가 최상단 미만으로 주문을 넣지 않았을 정도였습니다.

경쟁이 치열했던 만큼 의무보유 확약 비율은 77.4%에 달했습니다.

6개월 확약이 34.8%로 가장 많았고, 3개월, 15일, 1개월 순이었습니다.

이미 최대주주 LG화학과 우리사주 보유 지분이 85%에 달하고 기관 투자자 의무보유 확약 비율도 높아 상장 직후 풀리는 물량은 10%가 채 안됩니다.

이 점도 상장 당일 LG에너지솔루션의 주가 상승을 점치는 요인 중 하나입니다.

<앵커>

박 기자, 시총 3위를 웃돌 것으로 예상된다면 각종 지수에 조기 편입될 가능성도 높은 것 아닙니까?

<기자>

네, 코스피200과 MSCI 등 주요 지수 조기 편입이 확실시되고 있습니다.

NH투자증권은 LG엔솔이 이들 주요 지수에 편입될 경우 1조원 안팎의 패시브 자금이 유입될 것으로 기대하고 있습니다.

MSCI 지수에는 2월 14일 장 마감 이후에, 코스피200에는 3월 11일에 편입될 것으로 예상됩니다.

KODEX 2차전지산업, TIGER 2차전지테마 등 주요 ETF에서는 2월 9일 LG화학과 교체 매매가 이뤄질 전망입니다.

<앵커>

액티브 자금에 패시브 자금까지 기다리고 있군요.

<기자>

네, 다만 우려 요인도 있습니다.

앞서 현대차와 GM 등에서 벌어진 배터리 화재 이슈는 리스크입니다.

LG에너지솔루션은 그동안 이 비용들을 판매보증 충당 부채로 인식했습니다.

앞으로도 화재 위험성 등을 이유로 리콜이 발생할 경우 비용 부담이 더욱 늘어날 수도 있다는 점은 유념하셔야 합니다.

LG화학의 의무보유 기간인 6개월이 지난 후에는 오버행 우려도 제기됩니다.

또 최근 미국 연준의 긴축 기조에 따라 성장주들이 조정을 받고 있는데, 이 점 또한 배터리 공급망의 멀티플을 하락시킬 수 있습니다.

유안타증권은 "CATL의 멀티플 하락이 가파르게 진행되고 있어 LG엔솔의 적정 시가총액의 저항선으로 작용할 수 있다"고 조언했습니다.

<앵커>

박 기자, 물론 우려 요인도 있지만 기대감이 더 크게 작용하는 것이 사실입니다.

이번 청약을 통해 손에 쥘 수 있는 물량이 많지 않아 아쉬워하시는 분들 많으실 것 같습니다.

<기자>

그래서 최근 공모주 펀드에도 자금이 크게 몰리고 있습니다.

올 들어 공모주 펀드에는 4800억원이 넘는 자금이 유입됐습니다.

LG엔솔 청약 경쟁률이 높을 것으로 예상되자, 공모주 펀드를 통한 우회 베팅을 노리는 수요가 늘어난 건데요.

직접 청약 때보다 번거롭지 않고 기관이 개인보다 배정 물량에서 상대적으로 유리하다는 장점이 있지만

직접 청약 때 노릴 수 있는 수익률을 기대했다간 실망할 수 있도 있다는 점은 미리 알아두셔야 합니다.

참고로 에프앤가이드에 따르면, 최근 1년 동안 공모주 펀드 수익률은 3.4%였습니다.

<앵커>

네, 잘 들었습니다.

내일 최종 결과도 기대해봐야겠습니다.

관련뉴스