러시아와 우크라이나 간 전운이 고조되면서, 원유와 천연가스 가격이 오르고 있습니다.

이 때문에 대체재인 석탄의 사용량이 증가하자 탄소배출권 가격이 치솟고 있는데요.

이에 따라 탄소배출권에 투자하는 상장지수상품(ETP) 수익률도 고공행진하고 있습니다.

문형민 기자가 보도합니다.

<기자>

전 세계적으로 원유를 포함한 에너지 시장의 변동성이 커지고 있습니다.

[김병연 / NH투자증권 투자전략팀장: 국제유가가 올라갔던 이유는 여러 가지가 있겠죠. 바이든의 그린 정책, 계절적인 난방 부분도 있을 겁니다. 여기에다 러시아-우크라이나 사태에 의해서 지정학적 리스크에 대한 프리미엄을 부여받은 것들이 있으니…]

특히 원유와 천연가스의 주요 생산국인 러시아가 우크라이나를 침공할 것이라는 우려에 해당 에너지 가격의 상승세가 지속되는 상황.

실제 서부 텍사스산 원유(WTI)는 미국 현지시각 11일 3% 오른 93.10달러에 장을 마쳤습니다.

1년 사이 59.8% 상승했고 지난 2014년 9월 30일 이후 7년 만에 가장 높은 수준을 기록했습니다.

같은 날 미국 천연가스 선물 가격 또한 3.94달러에 마감하며 1년 새 30% 이상 올랐습니다.

이로 인해 대체재인 석탄 사용량이 늘자 탄소배출권 가격도 덩달아 오름세를 보이고 있습니다.

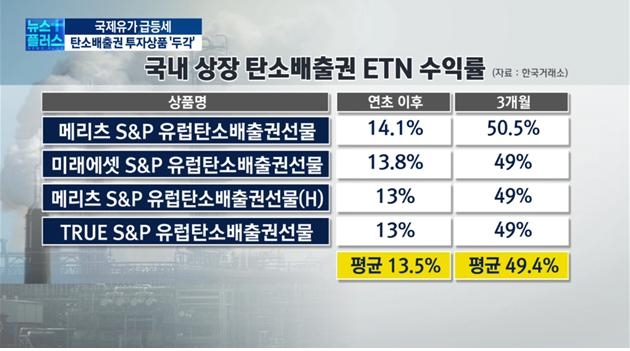

결국 탄소배출권 가격을 추종하는 ETF와 ETN 등 관련 투자상품 수익률은 변동성 장세 속에 두각을 나타내고 있습니다.

지난해 9월 말 국내 상장한 탄소배출권 ETF(상장지수펀드) 4종의 연초 이후 수익률은 평균 9.5%.

3개월로 넓혀보면 해당 상품의 평균 수익률은 37.5%에 달합니다.

탄소배출권 ETN(상장지수증권)의 경우, 연초 이후 13.5%, 3개월간 49.4%의 상승률을 보였습니다.

코스피 지수가 연초부터 8%, 3개월간 6% 이상 떨어진 것과 대조적인 모습입니다.

[김후정 / 유안타증권 연구원: 물론 지금 (탄소배출권 ETP가) 많이 오르기는 해서 부담이라고 생각할 수는 있는데, (탄소배출권의) 수요랑 공급을 보면 공급은 제한적인데 수요는 계속 늘어나잖아요. 지금 변동성 장세에서 좋은 대안이라고 생각이 들고, 사이드로 헷지(위험회피) 하거나 장기적으로 투자하기에는 괜찮지 않을까…]

증권업계는 최소한 러시아-우크라이나 전쟁 리스크가 해소되기 전까지는 탄소배출권 가격과 관련한 투자상품들은 상승세를 이어갈 것이라 전망했습니다.

한국경제TV 문형민입니다.

관련뉴스