글로벌 경제와 증시, 기업에 대해 깊이 있게 분석하는 `GO WEST` 시간입니다.

글로벌콘텐츠부 오민지 기자와 함께 하겠습니다.

오 기자, 이번주에 미국의 어닝 시즌이 시작된다고요?

<기자>

네 이번주부터 미국의 2분기 어닝 시즌이 본격 시작됩니다.

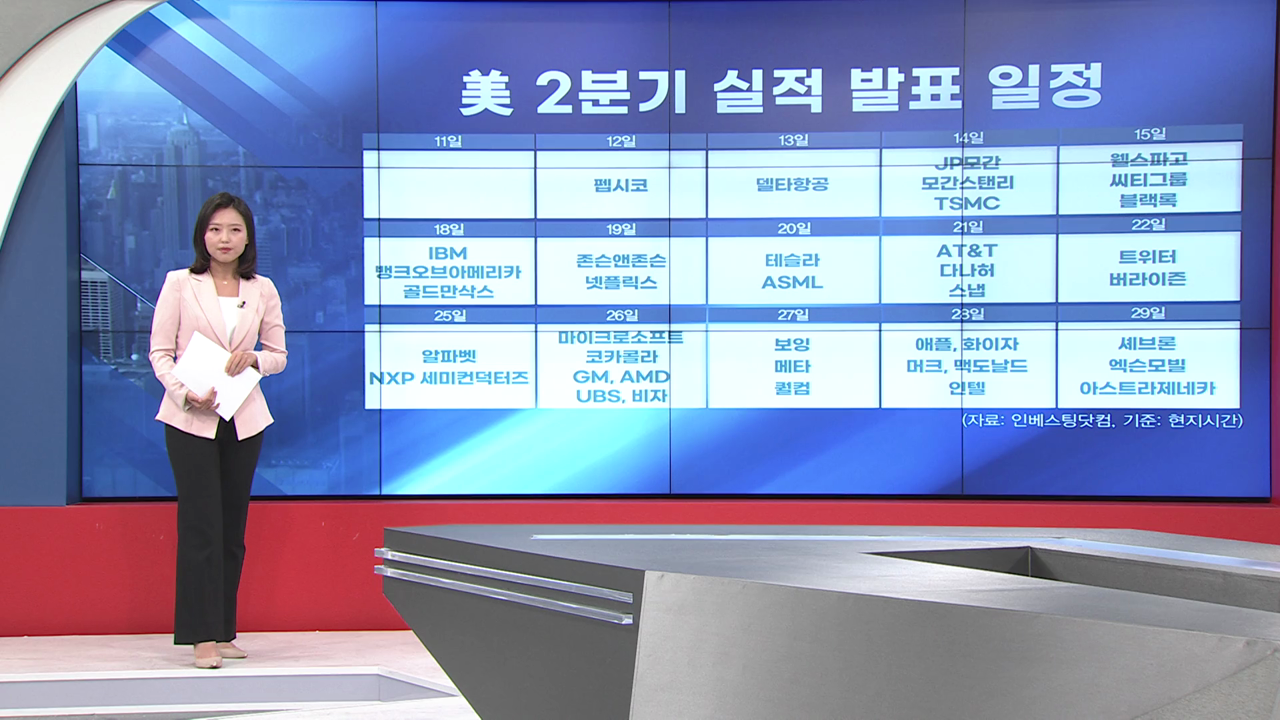

이번달에 2분기 실적이 발표되는 기업들을 정리해봤는데요.

내일은 펩시콜라 제조사인 펩시코가, 13일에는 델타항공이 실적을 발표합니다.

뒤이어 JP모간, 모간스탠리, 웰스파고 등 금융주들의 실적 발표가 예정되어 있습니다.

존슨앤존슨, 넷플릭스, 코카콜라, 테슬라, 애플, 인텔 등도 줄줄이 실적을 발표합니다.

금리 인상기가 예고된 만큼 이번 2분기 실적 발표가 기업별 호재가 될 수 있을지 투자자들이 주목하고 있는 부분이죠.

<앵커>

기업들의 실적이 어떨지 주목되는군요.

이번 실적은 어떨까요? 월가에서는 어떻게 보고 있습니까?

<기자>

월가의 의견은 실적에 크게 기대할 수 있는 상황이 아니라는 겁니다.

금융정보업체인 팩트세트에 따르면 S&P500 기업들의 2분기 순이익이 작년 동기보다 4.3% 늘어날 전망인데요.

2020년 4분기 이후 가장 낮은 증가율입니다.

S&P500 기업들이 코로나 타격 이후 회복세를 보이고 나서 이번이 가장 적게 성장했다는 의미죠.

월스트리트저널은 이번 2분기 미국 기업들의 실적은 이 기업들이 얼마나 인플레이션에 잘 대응했는지에 따라 달라질 것이라고 분석했습니다.

<앵커>

인플레이션에 대응을 잘한 기업은 실적이 괜찮을 것이고 그렇지 못한 기업은 실적도 불안할 수 있다는 거네요.

<기자>

그렇죠. 인플레이션 때문에 원가는 오를 수밖에 없는데 소비자들의 재정 상황도 궁하기 때문에 기업 입장에서는 매출을 끌어올리기 쉽지 않다는 거죠.

월가 전문가 키스 레너도 "이번 2분기 실적 시즌은 인플레이션 대응 여부에 따라 매우 양분된 양상을 보일 것"이라고 경고했습니다.

"가격 결정력을 가진 기업이 좋은 실적을 낼 수 있다"는 겁니다.

월가는 개별 기업의 실적 전망 역시 하향하고 있는 상황입니다.

팩트세트에 따르면 2분기 실적이 하향할 것으로 전망되는 기업 수가 2019년 이후 가장 많습니다.

<앵커>

어떤 기업들이 거론되고 있나요?

<기자>

먼저 파이퍼샌들러는 마이크로소프트의 목표가를 352달러에서 312달러로 하향했는데요.

달러화가 강세를 맞으면서 외환 손실이 발생하면서 실적에 부정적일 것이라는 겁니다.

씨티그룹도 세계 최대 테마형 놀이동산 기업인 식스플래그스의 목표가를 하향했습니다.

인플레이션으로 물가가 오르면서 레저 산업인 놀이동산에 대한 수요가 줄어든 겁니다.

입장객들이 줄면서 실적에 타격을 받을 것으로 분석했고 식스플래그스에 대한 투자의견을 매수에서 중립으로, 목표가는 41달러에서 26달러로 하향했습니다.

<앵커>

이번 달에 테슬라 실적 발표도 있던데 테슬라 전망은 월가에서 어떻게 보고 있나요?

<기자>

테슬라도 월가의 목표가 하향을 피하지는 못했습니다.

기존에도 테슬라에 대해 굉장히 보수적인 입장을 보여왔던 JP모간은 지난주 다시 목표가를 하향 조정했습니다.

그밖에도 도이치방크, 미주호, 크레디트스위스 등도 목표가를 낮췄습니다.

특히 테슬라가 2분기 실적에서 약세를 보일 것으로 전망되는 이유는 상하이 봉쇄로 납품에 차질이 있었기 때문인데요.

인플레이션도 테슬라 실적에 발목을 잡았습니다.

JP모간은 "테슬라가 배터리 금속에서 인플레이션을 강하게 겪으면서 제품 라인업 전반의 가격을 인상했지만 이는 신규 주문에만 일반적으로 적용된다"는 점을 강조했습니다.

기존 예약은 가격이 인상되지 않은 채로 제품을 제공해야 하기 때문에 2분기의 하방 압력으로 작용할 수 있다는 겁니다.

<앵커>

그렇군요. 테슬라도 난관이 예상되는 상황이네요.

줄줄이 월가에서 실적에 우려감을 표하고 있는데 그 중에서 그래도 좋은 전망을 받고 있는 기업은 없나요?

<기자>

우선 큰 틀에서는 현금 흐름이 좋은 기업을 위주로 보는 것이 좋겠습니다.

경제 상황에서 불확실성이 클 때는 경기와 무관하게 현금 흐름이 좋은 기업을 찾는 것이 관건이라는 건데요.

크레디트스위스는 "경기 침체 가능성이 큰 상황"이라면서 "이런 시나리오에서는 담배, 에너지, 가정용 관련 산업 등 현금 흐름이 뒷받침 될 수 있는 산업이 매력적"이라고 조언했습니다.

좀 더 구체적으로 기업을 짚어보자면 뱅크오브아메리카는 음료회사인 바이타 코코에 대한 투자의견을 중립에서 매수로 상향했습니다.

해상 운송비용이 줄면서 주가에는 긍정적일 것이라는 분석 때문인데요.

그러면서 "경기 침체가 발생하더라도 시장 수익률보다는 상회할 수 있을 것으로 기대한다"고 언급했습니다.

<앵커>

현금 흐름을 창출할 수 있는 기업이 어딘지 파악해야 한다는 거네요.

<기자>

네 또 전망이 좋은 기업을 하나 더 소개하려고 하는데요.

앞서 살펴본 테슬라의 전망은 다소 어려운 상황이지만 리비안에 대해서는 긍정적인 전망이 나왔습니다.

웨드부시에서 리비안의 목표가를 30달러에서 40달러로 상향한 겁니다.

내년까지 예약 주문이 인상적으로 많은 상황이라며 전기 트럭 수요가 확보되어 있다고 분석한 겁니다.

또 최근 애플의 최고경영자인 팀 쿡이 컨퍼런스에서 리비안을 타는 모습이 포착되면서 화제가 됐는데요.

현재 애플이 전기차를 개발하고 있는 것으로 알려지면서 외신들은 컨퍼런스에서 성사된 리비안 CEO와 팀 쿡의 만남에 투자자들이 주목하고 있다고 보도했습니다.

<앵커>

결국 인플레이션을 잘 헤쳐나간 기업이 좋은 실적을 거둔다는 건데

이 인플레이션 상황은 어떻게 전개될까요?

<기자>

네 6월 소비자물가 발표도 이번주 13일에 예정되어 있습니다.

인플레이션 정점이 아직 오지 않았다는 것이 이번에도 나타나게 된다면 시장 충격은 불가피할 것으로 보이는데요.

안타까운 일이지만 미국의 경제학자들은 40년 만의 최고 수준인 5월의 8.6%를 넘어설 것으로 예상하고 있습니다.

13일의 CPI 이후 14일에는 미국 생산자물가지수(PPI)가 발표되고 15일에는 미국의 6월 소매판매, 미시간대 7월 소비자 심리지수도 발표됩니다.

인플레이션 상황을 보여주는 지표들이 이번주 줄줄이 예고되어 있는 만큼 실적과 더불어서 지표들도 주목하실 필요가 있겠습니다.

인플레이션은 어떻게 전개될지, 2022년 하반기를 견인할 기업 실적은 어떨지가 어느 때보다 중요한 대목입니다.

<앵커>

네 잘 들었습니다, 오 기자.

관련뉴스