경기침체 우려와 전세계적인 주가 하락 등의 영향으로 올해 글로벌 기업공개(IPO) 시장을 통한 자금 조달이 크게 위축된 것으로 나타났다.

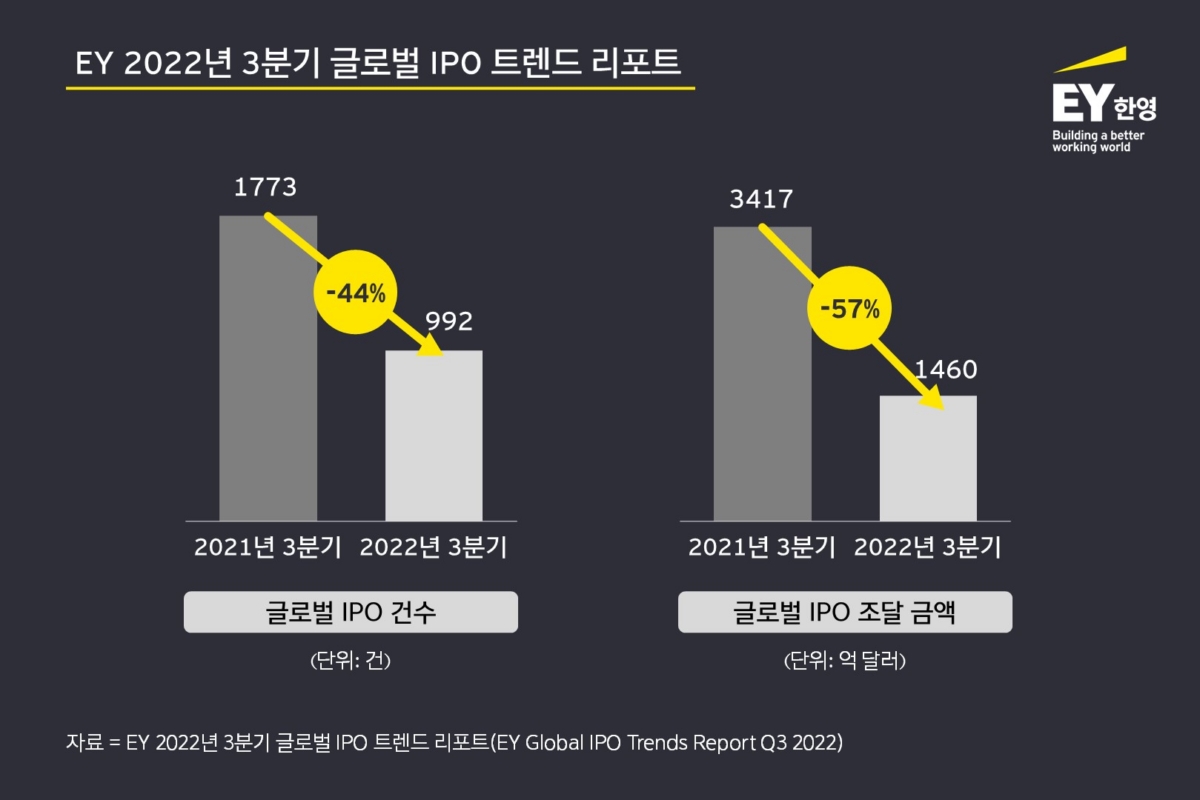

글로벌 회계·컨설팅 법인 EY한영은 ‘3분기 EY 글로벌 IPO 트렌드 리포트’를 통해 전세계 IPO 건수는 연간 누적 총 992건으로 전년 동기 대비 44% 줄고, 해당 기간 동안 조달금액 누계는 1460억 달러로 전년 동기 대비 57% 급감했다고 밝혔다.

산업별로는 테크기업 상장이 가장 활발했지만 기업공개 한 건당 조달금액은 작년 같은기간 2.6억 달러에서 올해 들어 1.2억 달러로 줄어 밸류에이션 하락 추세를 보였다.

테크 기업에 비해서 건수는 상대적으로 적지만 조달금액 기준으로 가장 큰 성장세를 보인 것은 에너지 분야로 나타났다. 올해 3분기까지 전 세계에서 가장 규모가 큰 IPO 5건 중 3건이 에너지 분야였으며, 평균 조달 금액은 작년 동기 대비 176% 증가했다. 반면 소비재 분야는 평균 조달 금액이 작년 대비 69% 가량 감소했다.

지역별로는 미주 지역의 지난 3분기 IPO 건수는 전년 대비 72%, 조달금액은 94% 줄어들어 20년 만에 가장 낮은 수준을 기록했다. 반면 인플레이션과 지정학적 갈등의 영향을 덜 받은 아시아-태평양 지역은 상대적으로 선전했다. 3분기말 아태지역의 평균 IPO 금액 규모는 전년 대비 22% 줄어드는 데 그쳤고, 글로벌 IPO 조달금액 총액에서 차지하는 비중은 69%로 증가했다.

아시아-태평양 지역에서도 한국의 경우에는 3분기 말 기준으로 글로벌 IPO 조달금액의 8.3%를 차지해서 평년보다 높은 수준을 보였으나 이는 연초 LG에너지솔루션(이하 LG엔솔) 단일 메가딜의 영향으로 파악됐다.

한국은 지난 1분기 12조 7,500억원을 공모한 LG엔솔의 상장으로 전세계 자금 조달시장에서 두각을 보였지만, 각국의 긴축과 지정학 리스크가 부각된 2분기와 3분기 글로벌 IPO 시장에서 한국의 조달금액 비중은 1% 전후 수준으로 급감했다.

EY한영의 IPO 리더인 이태곤 전무는 “상장을 준비 중인 회사들과 이를 눈여겨 보는 투자자들은 현재의 불안정한 시장 심리가 나아질 때까지는 관망세를 이어갈 것”이라고 전망했다. 이 전무는 이어 "향후에 시장이 다시 활성화되더라도 기대치에 비해서는 낮은 밸류에이션이 이루어질 가능성이 크다는 점을 염두에 둬야 한다”고 조언했다.

관련뉴스