먼저 순매수 10위에 든 종목들을 살펴보겠습니다. 화면에 나와 있는 순서는 설명에 용이하도록 재배치 되어있다는 점 참고하시기 바랍니다.

우선 10위 목록 중 기술주와 관련한 ETF 들부터 정리해봅니다. 올해 초부터 지금까지 주식 종목들을 다 포함해서도 서학개미 순매수 1위를 차지한 종목은 TQQQ입니다. 나스닥 100지수를 추종하는 QQQ의 3배로 움직이는 레버리지 상품입니다. 굉장히 자극적인 상품인데요. 무려 26억 달러 이상의 순매수가 이뤄졌습니다. 올해 다만 기술주를 포함해 장이 좋지 않았던 탓에 올해 수익률은 마이너스 70%에 육박합니다.

TQQQ ETF뿐 아니라 이렇게 나스닥에 한배 , 두 배 투자하는 상품들이 모두 순매수 상위에 올랐습니다. 또 재미있는 점은 이러한 레버리지 상품뿐 아니라, 오히려 나스닥 지수에 3배로 숏을 하는 SQQQ도 10위를 차지했다는 점입니다.

한편 지수가 아니라 기술주 기업들에 투자하는 BMO 의 ETF BULZ와 FNGU ETN 들도 많이 순매수되었습니다. 둘 다 메타와 애플 아마존, 넷플릭스 등 기술주에 투자하는데 BULZ는 중국 주식을 포함하지 않는 15종목, FNGU는 바이두와 알리바바를 포함한 10종목으로 구성되어 있습니다. 역시 올해 수익률은 -86% 정도로 부진한 편입니다.

마지막으로 S&P 지수에 투자했던 상품 중에서는 스테이트 스트리트 글로벌의 SPY와 뱅가드의 VOO 가 있고, 올해 수익률은 둘 다 마이너스 15% 정도입니다. 이어서 반도체 지수와 채권에 3배로 레버리지 투자하는 디렉시온의 SOXL, TMF 펀드들이 순매수 상위였지만, 수익률 자체는 부진한 편입니다. 올해 내내 반도체 주가 약했고, 금리가 오르며 국채 가격은 반비례로 하락한 상태이기에 해당 상품들의 수익률이 시장 상황 고스란히 반영하고 있습니다. 올해는 오히려 유가와 관련한 상품들이 많이 올랐는데 리스트에 보이지 않는 점이 아쉽다는 생각이 듭니다.

한편 미국 정부는 내년부터 200여 개의 원유·가스·인프라 분야 ETF와 주식 등을 외국인이 팔 경우 세금으로 내도록 하는 방안을 추진합니다. 다시 말해, 미국 국세청에서 조세법에 따라 2023년 1월 1일 이후 매도하는 리스트의 종목들에 대해 매도 체결 금액 10%를 세금으로 원천 징수하겠다는 이야기인데요. 이러한 정책을 시행해, 원자재 상품에 대한 단기 트레이딩을 막고, 해외 자금 유입으로 인한 원자재 변동성을 줄기고, 다른 분야로 투자를 유도하는 등의 효과를 얻으려 하는 것으로 풀이되고 있습니다.

대부분 세금처럼 수익금의 10%가 아닌, 매도금 자체의 10% 이기 때문에 손실 상태이더라도 10%의 세금을 내야 하게 되는 과세 구조로, 증권사들에선 미리 연말 전에 해당 종목들을 확인하여 매도할 것을 추천하고 있습니다.

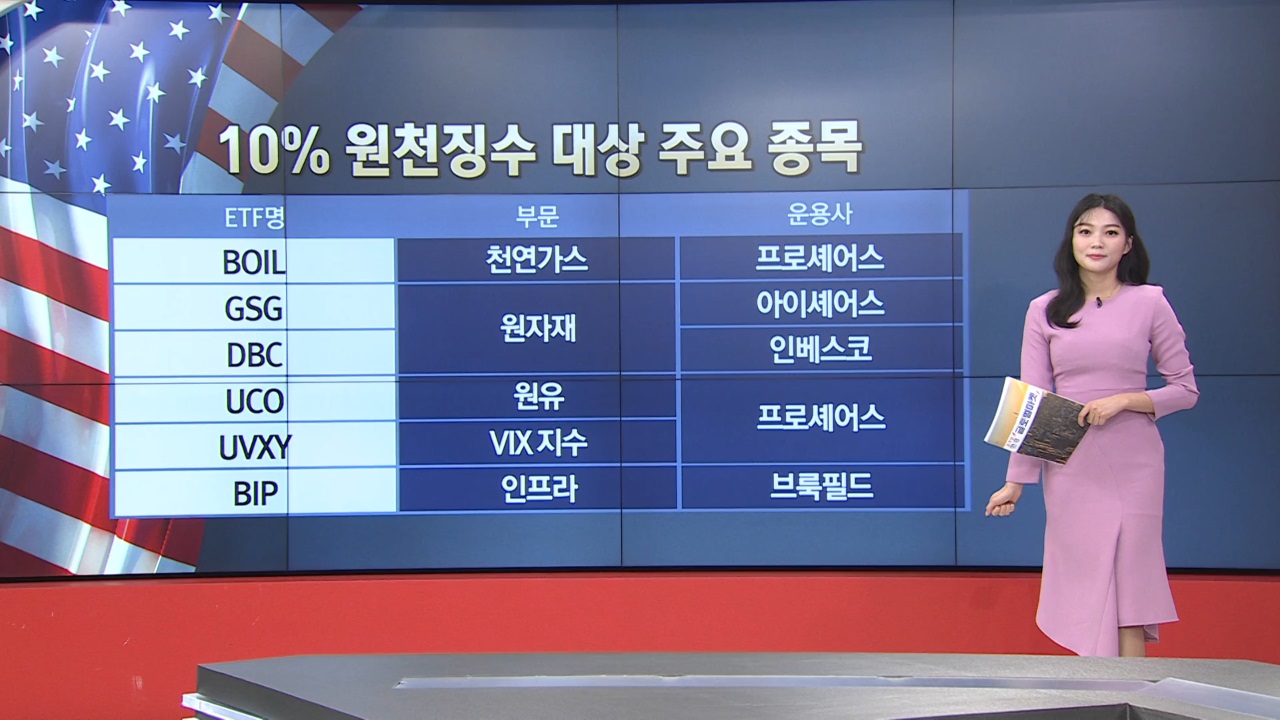

과세 대상인 200여 개 상품엔 국내 투자자들이 주로 거래하는 ETF가 포함되어 있는데요, 올 연말까지 ‘손절’에 나서지 않으면 ‘세금 폭탄’ 맞을 수 있는 6종목들 소개해드리겠습니다.

우선 목록에는 국내 투자자들이 최근 3개월 동안 가장 많이 거래한 미국 종목 16위인 ‘프로 셰어 저 울트라 블룸버그 내추럴 가스’(BOIL)이 들어있는데요. BOIL의 경우 3개월간 국내에서만 4억 달러가 거래됐습니다. 이어서 원자재 ETF인 아이셰어스의 GSG ETF 와 인베스코의 DBC ETF도 포함되었습니다. 이 외에 원유 ETF로 프로셰어스의 크루드 오일 UCO ETF도 확인하셔야겠습니다. 3개월 동안 2억 6,000만 달러어치 거래된 바 있는 VIX 지수 관련 ETF 프로셰어스의 UVXY ETF도 체크해보시기를 바랍니다. 마지막으로 인프라 투자 분야에서는 브룩필드에서 운용하는 BIP ETF 까지 전해드립니다.

소개해드린 여섯 종목 말고도 200여 가지 되는 에너지, 원자재, 리츠 관련 주식과 ETF 들이 이번 PTP 징수 대상에 포함되어 있으니, 리스트 전체 확인하셔서 안전하게 매도 계획 세워보시면 좋겠습니다.

전가은 외신캐스터

한국경제TV 글로벌콘텐츠부 전가은 외신캐스터

관련뉴스