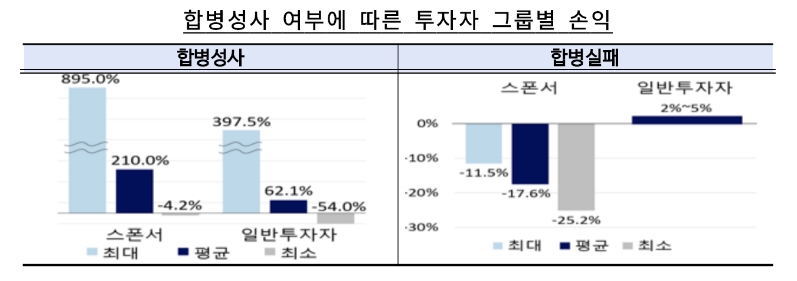

스팩 합병 성공 시 일반 투자자는 투자원금의 약 62%의 이익을 거둔 것으로 나타났다.

9일 금융감독원의 '최근 스팩의 IPO 합병 동향과 투자자 유의사항'에 따르면 일반투자자는 투자원금 83억원의 62.1%인 52억원의 이익을 본 것으로 집계됐다.

2019년에서 지난해 9월까지 합병이 완료된 스팩 54사가 대상이다.

분석대상 54건 중 42건은 합병신주 상장일 주가가 공모가를 상회했고, 12건은 평균 12.7% 하회했다.

한편 스폰서는 합병 성공시 투자원금 19억원의 210%의 이익을 거뒀으며 스폰서 중 증권사(대표발기인)의 경우 투자이익외 외 인수·자문수수료 등도 수취하며 268.7%의 수익을 거둔 것으로 확인됐다.

반면 합병 실패시 일반투자자는 IPO 공모금액에 대한 손실 사례가 없고, 스폰서는 후순위로만 잔여재산을 청구할 수 있어 손실이 발생하는 구조다.

해산된 스팩 24건의 경우 평균 스폰서 손실액은 3억원 수준이다.

금감원은 "스팩은 일반투자자가 M&A 기업에 투자할 수 있는 좋은 기회이긴 하지만, 일부 불리한 투자여건이 존재하므로 유의해 투자해야 한다"고 당부했다.

스팩 투자 및 비상장법인과의 합병이 반드시 높은 수익으로 연결되는 것은 아니며, 합병이 성사되더라도 투자손실이 발생할 수 있다는 것이다.

또 스폰서의 스팩 주식 취득가격(합병후 CB의 전환가격 포함)은 일반투자자가 IPO시 취득한 주식 가격의 절반수준이라는 사실도 유념해야한다.

스폰서, 특히 증권사는 합병 실패시 손실이 발생하며, 스팩 주식 취득가액(CB 전환가액)이 낮고, 자문 수수료 등 합병 성공 조건부 수수료가 있기 때문에 비상장법인에 대한 엄정한 평가보다 합병 성공을 우선할 우려가 있다.

따라서 금감원은 "투자자께서는 합병가액 산출근거, 합병자문인의 과거 자문 내역 및 합병 후 주가현황, 기관투자자의 의결권 비율 등을 합병신고서 등을 통해 꼼꼼히 확인하고 투자여부를 신중하게 결정할 필요가 있다"고 당부했다.

금융감독원은 스팩 IPO 및 합병 증권신고서에 투자주체간 이해상충 요소 등이 충실히 기재될 수 있도록 심사를 강화할 방침이다.

관련뉴스