"부동산·금융 정보 요구 권한도 없어"

국내 부동산PF 시행사들이 총사업비의 97%를 빚으로 사업을 추진 중이라는 조사 결과가 나왔다. 자기자본비율을 주요 선진국 수준으로 높이고 건설사 등 제3자의 보증은 폐지하는 방향으로의 정책 전환이 필요하다는 조언이다.

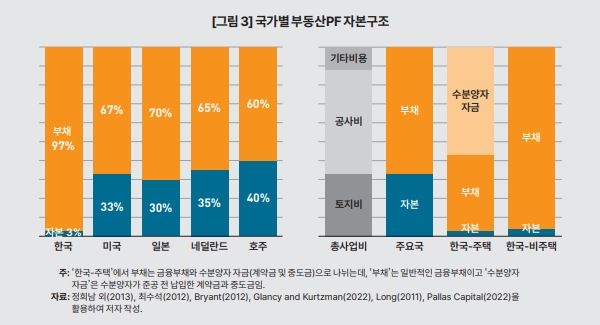

한국개발연구원(KDI)이 최근 3년 내(2021~23년) 추진된 총액 100조 원 규모의 PF사업장 300여 개의 재무구조를 분석한 결과, 시행사는 자기자본을 3.2%만 투입하고 96.8%는 빌린 돈으로 메꾼 것으로 나타났다. 미국이나 일본, 네덜란드, 호주 등이 30~40%의 자기자본비율을 보이는 것과는 대조적이다.

이렇듯 기형적인 구조에서 2019년 기준 100조 원 미만이었던 PF 익스포저(대출+보증)는 4년 만에 160조 원 수준으로 급증했다. 지난 십수 년간 고질적으로 반복된 문제로, 2011년 30여 개 저축은행이 뱅크런으로 무너지고 10만 명 이상의 고객이 손실을 입었던 사례가 언제든지 재발할 수 있다는 의미다.

투입 자본은 적고 수익성은 높기 때문에 소위 한탕을 노리는 행태가 나타나고 수많은 영세 시행사가 난립하는 문제로 이어진다. 실제로 2020년 기준 등록된 시행사는 6만 개가 넘는데, 이러한 저자본·고보증 구조는 사업성 평가 부실과 묻지마 투자, 거시 변동성 확대를 통해 결국 시스템리스크를 초래, 위험을 사회화한다는 지적이다.

해법으로는 먼저 자기자본비율을 높여 시행사 스스로 자본확충이 가능하도록 해야한다는 조언이다. 자기자본비율이 낮을수록 금융회사가 PF대출을 공급할 때 더 많은 대손충당금을 쌓도록 하는 '간접규제'를 도입하는 방안이 대표적이다.

리츠의 지분투자를 활성화하거나 직접적인 시행주체로 육성하는 것도 대안으로 거론된다. 리츠는 주식의 30% 이상을 일반의 청약에 제공해야 하는 만큼 개발이익을 다수의 투자자들과 나눌 수 있고, 리츠법에 따라 최소 자기자본비율 규제가 이미 적용되고 있는 점도 강점이다.

장기적으로는 부동산PF 종합 데이터베이스를 구축하는 것도 중요한 과제로 꼽힌다. 국토교통부는 물론 금융당국이나 신용평가사, HUG, 부동산신탁사 등 어느 곳도 모든 사업장에 대해 체계적인 재무 및 사업 정보를 수집하지 않고 있기 때문이다.

황순주 KDI 거시·금융정책연구부 연구위원은 "주요 선진국 중 어떤 나라에서도 이러한 구조는 찾아볼 수 없다"면서 "향후 자기자본을 확충하고 보증 의존도를 줄이는 방향으로 PF 구조를 개선해야 한다"고 말했다. 이어 "금융회사들에게 부동산 정보와 금융 정보를 동시에 요구하는 법이 없는 점이 문제"라며 "국토부와 금융위, 기재부가 부동산과 금융정보를 통합 정보로 요구하고 공시할 수 있는 권한을 주는 법이 제정돼야 한다"고 덧붙였다.

관련뉴스