인사이트 브리핑입니다. 9월 금리 인하 시기가 명확해진 가운데 유동성 개선 기대가 커지고 있습니다. 다만, 섣부른 판다는 자제해야 한다는 의견도 함께 제시되는데, 그 배경을 증권부 김원규 기자와 함께 알아보겠습니다. 김 기자, 전날 증시가 상승 기대와 상반된 흐름이 나타났죠?

<기자>

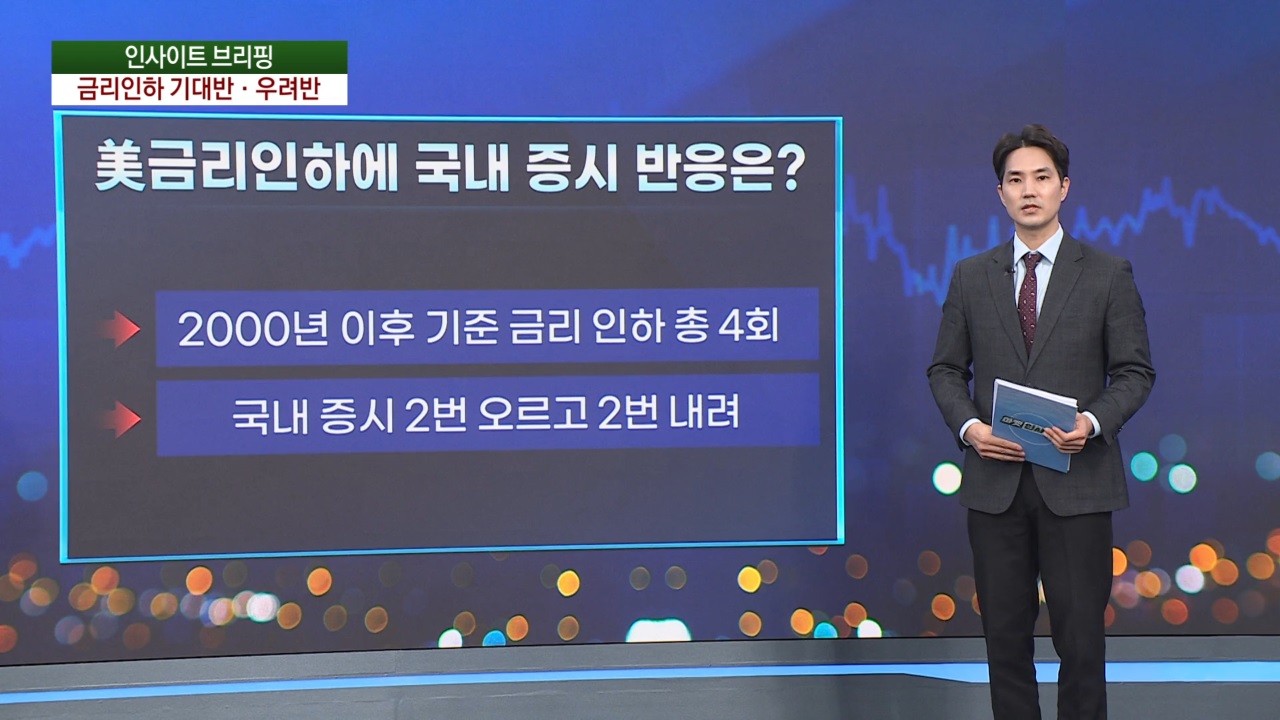

코스피, 코스닥 지수 모두 소폭 하락 마감하며 약보합에서 거래를 마쳤습니다. 기다리고 기다렸던 금리 인하 시그널이 무색했습니다. 오늘 증시 역시 비슷한 양상입니다. 주목할 만한 점은 과거에도 비슷한 사례가 적지 않았다는 겁니다. 2000년 이후 미국의 기준 금리 인하는 총 4차례 단행됐는데 이후 1개월, 3개월 기준으로 증시는 2번 오르고 2번 내렸습니다.

<앵커>

금리 인하가 곧 증시 상승으로 이어지는 건 아니었다는 얘기군요?

<기자>

연도별로 짚어보겠습니다. 우선 리먼브라더스 사태에서 촉발된 글로벌 금융위기가 덮쳤던 2007년 금리가 인하됐습니다. 그럼에도 불구하고 3개월간 지속적으로 하락하며 코스피, 코스닥 지수 각각 11%, 16% 떨어지며 인하 약발을 좀처럼 받지 못했습니다. 이후 미 연준은 경기를 되살리기 위해 2008년에 기준금리를 추가로 하향 조정합니다. 당시 변동성 지수인 VIX 지수는 당시 역대 최고치인 89.53에 달했습니다. 이 때문에 연준은 10월 중 0.5% 포인트, 이른 바 빅컷을 단행하며, 가깝게는 지수가 2%, 10%씩 올랐고 이후 3개월간 각각 13%, 32% 플러스로 전환합니다.

<앵커>

금리를 내려도 증시가 즉각 반응하진 않았고 이후 추가 금리 인하 덕에 반전에 성공한 거네요. 나머지 때는 어땠나요?

<기자>

2019년엔 미·중 무역분쟁이 격화된 데다가 영국이 유럽연합을 탈퇴하는 브렉시트가 발생했을 때입니다. 당시 불확실성 우려감이 극에 달했을 때로 미국이 기준 금리를 하향했음에도 코스피, 코스닥은 0.2%, 3.8% 떨어지며 박스권에 머물렀습니다. 이후 3개월이 지났을 때도 코스피는 2% 오르고 코스닥은 0.2% 떨어지며 다소 상반된 흐름을 나타냈습니다. 이후 미국이 기준 금리를 인하한 건 1년 뒤 코로나19가 발생했을 때입니다. 이때는 반대 양상을 보였습니다. 당시 코스피와 코스닥 지수는 1월부터 3월까지 약 22%, 16% 급락했지만, 이후 한 달 만에 코스피는 4%, 코스닥 지수는 하락분(16%)을 모두 만회했습니다.

<앵커>

금리 인하라는 자체 이슈보단 그 당시의 경제 상황에 맞게 증시가 움직였다고 해석할 수 있군요?

<기자>

금리 인하를 단행하는 것 자체가 경기가 지지부진하다는 전제가 있습니다. 어떤 이슈가 발생하면 상황에 맞게 증시에 반영되는데, 이번 인하가 단순히 유동성 확대 기대로 이어질지 미지수라는 겁니다. 무엇보다 금리 인하는 국내 증시의 주력 업종인 반도체, 자동차, 조선 등 수출 업종에는 달갑지만은 않을 수 있습니다. 달러 약세, 원화 강세의 예상에 따라 환차익 기대가 사라지고 환차손 우려가 커지기 때문입니다. 앞서 금리 인상기에도 삼성전자, 현대차 등 주요 기업이 2분기 영업이익이 역대급을 나타낸 이유이기도 합니다. 현재 원·달러 환율은 1,329원으로 지난 7월 19일(1,391원)과 비교해 약 한 달 만에 60원 넘게 떨어졌고 5개월 만의 최저치입니다.

관련뉴스