인사이트 브리핑입니다. 고려아연의 경영권 분쟁이 격화되는 모양새입니다. 고려아연 측은 내일(24일) 기자회견을 예고하고 있는데요. 증권부 김원규 기자와 알아봅니다. 김 기자, 우선 고려아연의 지분구조부터 살펴볼까요?

<기자>

고려아연의 최대주주 중 하나인 영풍그룹은 고(故) 장병희·최기호 창업주가 공동 설립한 기업입니다. 이후 장 씨·최 씨 가문은 동업을 계속했지만, 최근 경영권을 놓고 대결 양상을 보이면서 지분율 확보에 열을 올리고 있습니다. 현재 고려아연의 최윤범 회장 측의 우호지분은 33.99%입니다. 영풍·MBK가 보유하고 있는 33.13%보다 조금 앞섭니다. 하지만 영풍이 MBK와 함께 2조 원을 들여 고려아연의 지분(7∼14.6%)을 공개매수하기로 하면서, 지분을 약 50%로 늘려 경영권을 확보한다는 계획입니다.

<앵커>

양측의 공방은 격해지고 있고, 고려아연의 최 회장 측은 "이 싸움에서 우리가 이길 것"이라고 밝히면서 전면전을 예고한 상태죠?

<기자>

마침 최 회장 측은 내일(24일) 기자회견을 열고 입장을 밝힐 계획입니다. 현재 ‘대항 공개매수’를 준비하고 있는 것으로 알려져, 관련 이야기가 주된 내용이 될 것이란 관측입니다. 영풍 측의 공개매수 마감일(10월 4일)까지 8영업일 남은 상황에서 만약 최 회장이 등판하게 되면 기존 판세를 뒤흔들 수 있는 요인입니다. 더구나 내일은 영풍과 MBK가 공개매수 가격 여부를 결정해야 하는 데드라인으로 이번 분쟁의 1차 분수령이 될 전망입니다.

<앵커>

하지만 고려아연 주가가 가파르게 오르면서 영풍과 MBK가 딜레마에 빠졌다는 얘기도 있습니다.

<기자>

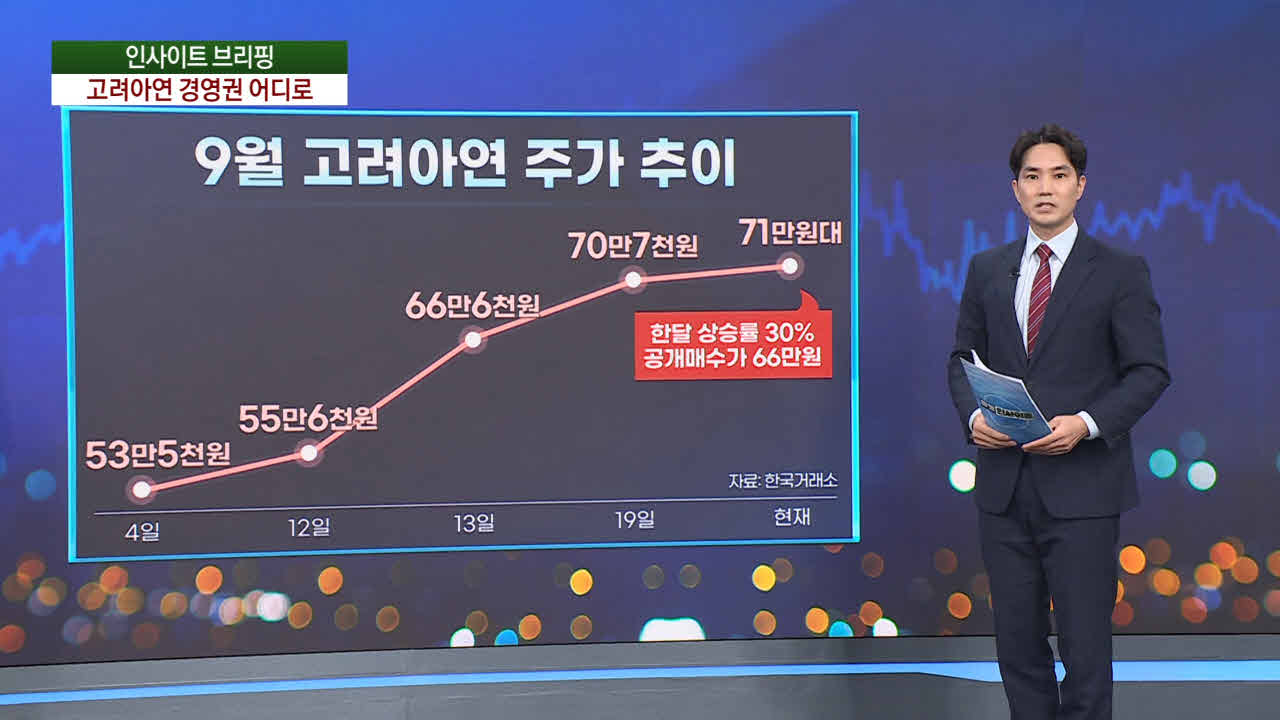

영풍과 MBK가 공개 매수를 선언한 이후 고려아연 주가는 대폭 올랐습니다. 상승률이 30% 이상으로, 현재 고려아연 주가는 71만 원대로 공개매수가인 66만 원보다 높습니다. MBK·영풍의 셈법이 복잡해지는 이유입니다. 가격을 올리면 주가가 치솟더라도 공개매수의 성공 확률은 높아지지만, 덩달아 자금 규모도 늘어나는 건 부담입니다. 내일까지 어떻게든 가격을 결정해야 하는 상황 속 증권가에선 공개매수 기간을 연장한 뒤 가격 인상 여부를 정하는 것을 대표적인 시나리오로 내다보고 있습니다.

<앵커>

공개매수기간 연장도 고려하고 있다는건데 다만, 기간 연장도 최선이라고 보기 어렵다고요, 왜 그렇습니까?

<기자>

가격이 조정되면 공개매수 기간이 연장돼 최 회장 측에 시간을 벌어주게 됩니다. 영풍과 MBK의 공개매수가가 변경되면 자본시장법에 따라 다음 달 4일인 공개매수일을, 다음 달 24일까지로 20일 연장해야 합니다. 더구나 영풍·MBK의 결정이 어떻게 되는지에 따라 최 회장 측 역시 고심이 깊어질 수 있습니다. 공개매수 가격이 올라가면 최 회장 측이 끌어모아 할 자금 규모가 커질 수밖에 없기 때문입니다. 최 회장 측은 "공개매수 마감일인 다음 달 4일까지 지분 확대 방안을 계속 내놓을 것”이라고 말했습니다.

<앵커>

인사이트브리핑 증권부 김원규 기자와 함께 했습니다.

관련뉴스