860만 은퇴 쓰나미…초고령 사회 진입

"적정 생활비의 70% 최소 확보해야"

연금 '3+1'구조…'저축의 스텝업' 필요

한국 경제의 주축이었던 1960년대생들의 은퇴가 본격화됐습니다. 베이비붐 세대보다 더 큰 860만명으로, 전체 인구의 16.4%를 차지하는 최대 인구집단입니다. 이들의 은퇴로 우리나라 2025년 초고령 사회에 진입합니다. 65세 이상의 고령자 인구가 총 인구 중 20%를 넘게 차지하고, 오는 2070년에는 2명 중 1명이 65세 이상이 될 것이란 전망입니다.

이들을 부르는 또 다른 이름은 '마처 세대'입니다. 부모를 부양하는 '마'지막 세대이자, 자녀에게 부양받지 못하는 '처'음 세대를 뜻하는 말입니다. 아이와 부모를 동시에 부양해야하는 경제적 부담 속, 자신들의 노후는 얼마나 준비되었을까요?

27일 <투자의 재발견>에서는 경제학자이자 국내 최고 '은퇴 전문가'로 꼽히는 김경록 박사(미래에셋자산운용 고문)과 함께 '저성장 시대, 노후 소득을 지키는 투자법'을 짚어봤습니다.

● 한달 생활비 약 330만원…5060대 자산 평균 5억

은퇴 후 안정적 생활을 위해 필요한 자산은 어느 정도일까? 김 박사는 "사람마다 다르겠지만, 서울의 2인 가구 평균 생활비가 약 330만원이고 적정 생활비의 약 70%를 최소 생활비라고 본다"고 말했습니다. 그는 "장기적으로 성장률이 떨어지는 것을 대비해야 한다는 것이 더 중요한 부분"이라며 "앞서 일본과 대만이 겪은 장기 저성장이 우리나라에도 예고되고 있다. 예금과 부동산으로 주로 구성되어 있던 은퇴자산의 변화를 가져와야 할 때"라고 강조했습니다.

먼저 필요한 것은 은퇴를 바로 앞둔 50대의 '저축의 스텝업'이라고 말합니다. 생애주기를 보면 50대에 가장 소득이 많고, 이는 곧 지출 확대로 이어지는데, 김 박사는 "기업도 불황이 올 것 같으면 유보 자금을 늘린다"며 이 때 강제 저축을 하는 것이 중요하다고 말했습니다.

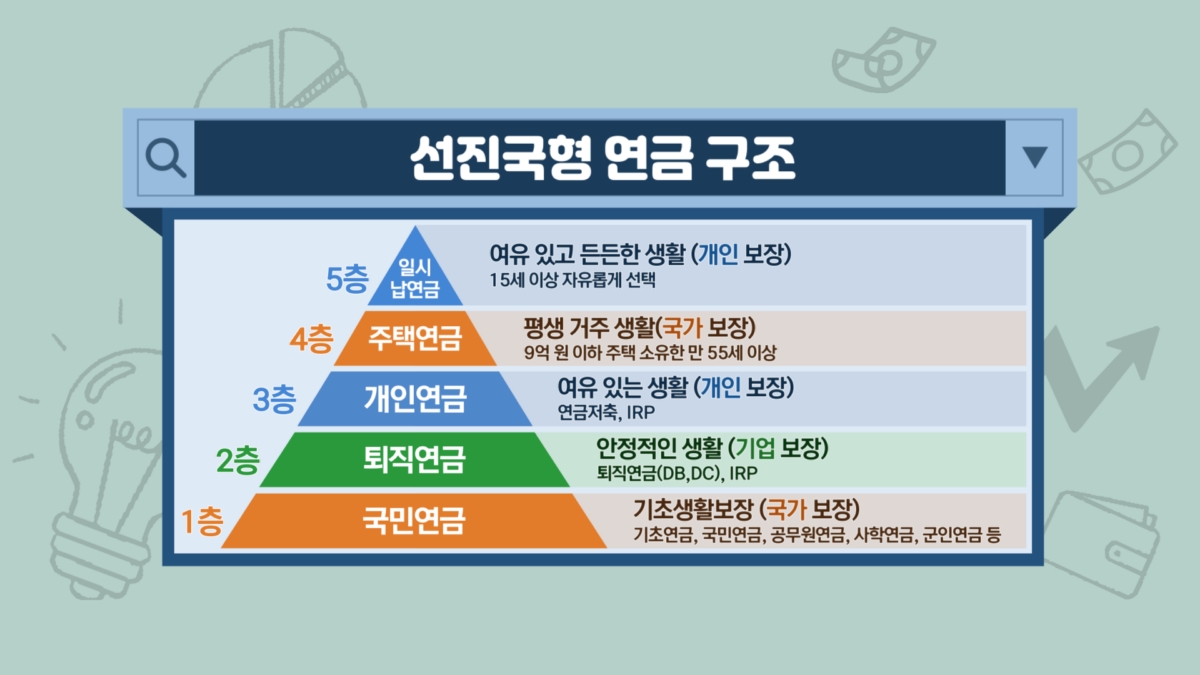

김 박사는 또 흔히 이야기하는 연금 3층 탑(국민연금, 퇴직연금, 개인연금)에 하나를 더 쌓을 수 있다며, 주택연금을 주목했습니다. 그는 "우리나라 가계의 특징이 현금은 없는데, 자산 중 집의 비중이 큰 것"이라며 "점차 길어지는 수명 속 75세 이후 삶을 생각했을 때 주택연금으로 '투자를 하지 않아도 나오는 소득'을 마련해야 한다"고 덧붙였습니다.

● 소득공백기 대비, 배당주·리츠 등 현금흐름 확보

연금계좌 속 투자에 대해서는 상품을 단순화할 것을 조언했습니다. 타겟데이트펀드(TDF)나 적격 디폴트 상품으로 자신의 투자 성향, 위험 비중 등을 정한 뒤 잊어버리는 것이 더 낫다는 것입니다. 40대는 적극적인 투자에 나서야겠지만, 60대는 인컴, 은퇴소득을 만들 수 있는 자산 확보가 중요합니다. 그리고 김 박사는 "40~60대를 통틀어서 장기적으로 견고한 코어(핵심) 자산이 무엇인지 고민해야 한다"며 "예금과 부동산보다 글로벌 초우량 자산을 편입해야 한다"고 말했습니다.

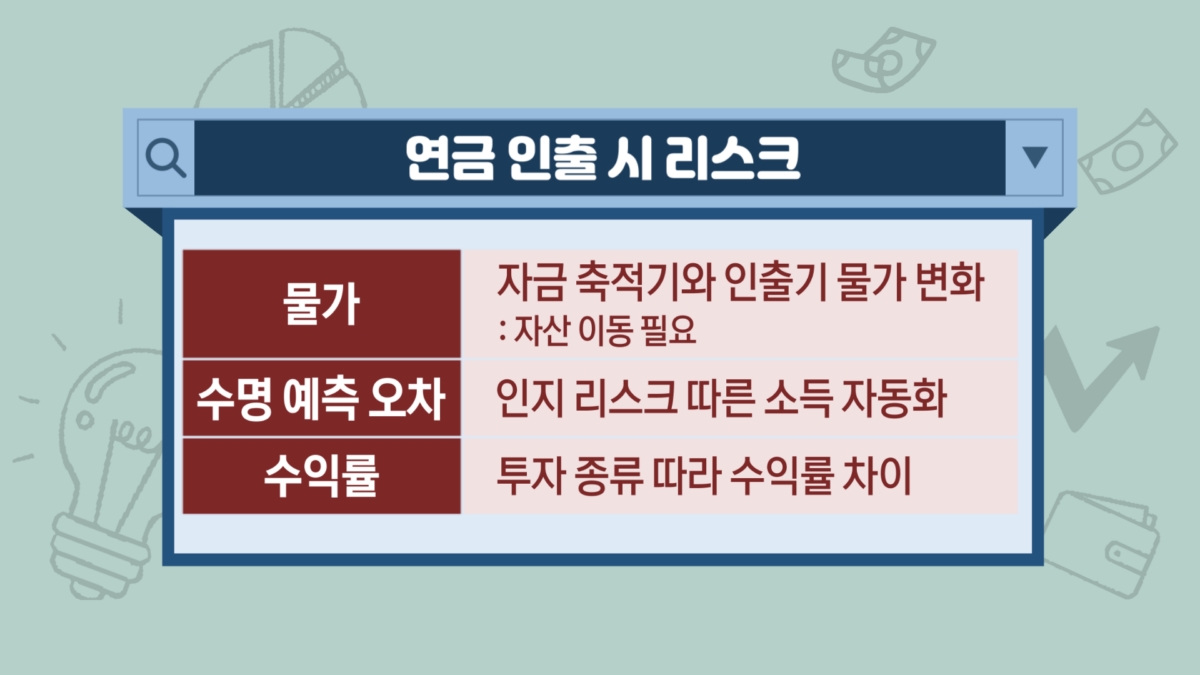

연금은 축적 만큼이나 중요한 것이 바로 잘 인출하는 것입니다. 시간적인 순서도 중요하고, 연금 인출 시 감안해야 할 리스크도 있습니다. 김 박사는 "60대 전후 소득 공백기에는 개인연금을 활용하고, 65세부터 국민연금을, 주택연금은 빨리 받으면 금액이 적은 만큼 70대 중반부터 활용하면 좋다"고 말합니다. 또 연금을 받을 때에는 물가와 수명 예측 오차, 투자 종류에 따른 수익률을 고려해 순서를 고민하라고 조언했습니다.

※ 전체 내용은 다음 링크를 통해 한국경제TV <투자의 재발견> 영상에서 확인할 수 있습니다. https://www.youtube.com/watch?v=DrWkt7WciPU

관련뉴스