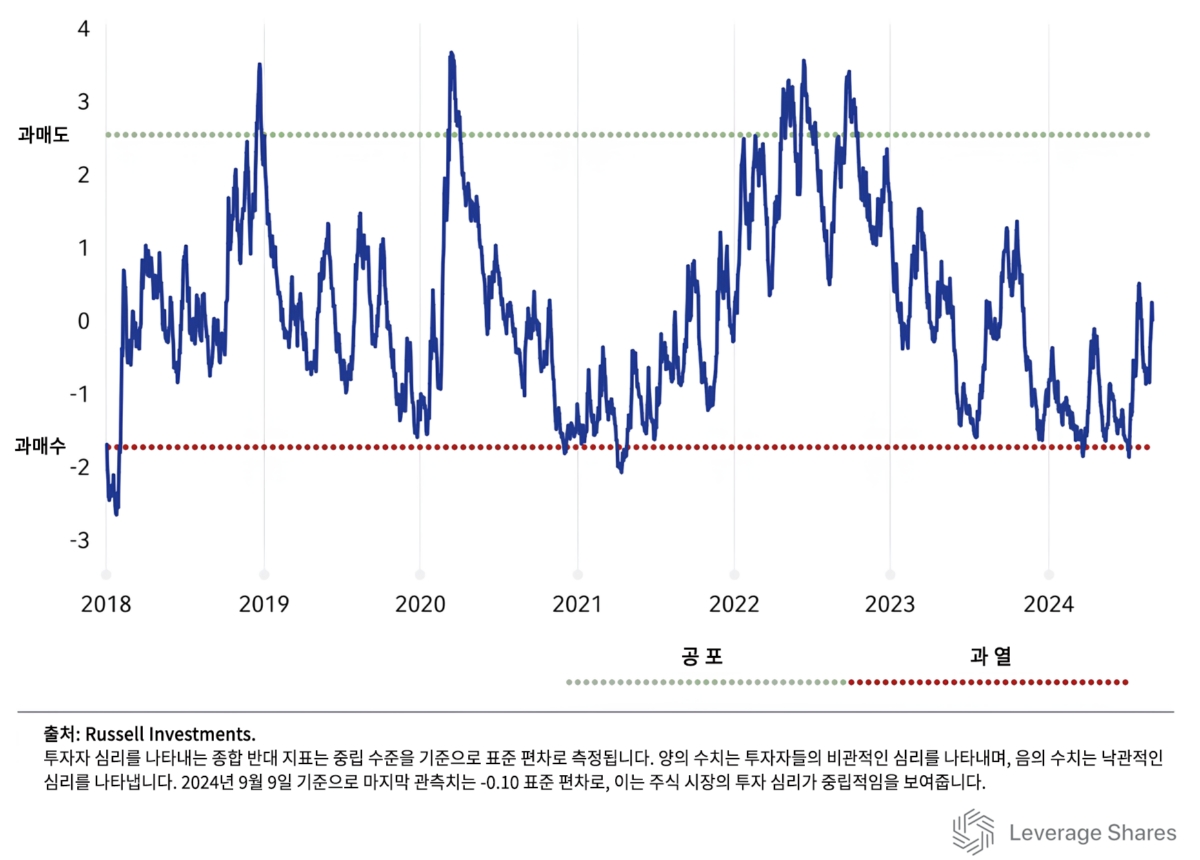

시장 관측자들과 경제 매체들은 다가오는 미국 대선과 연준의 향후 정책에 대한 추측으로 인해 4분기가 변동성이 클 것이라고 보고했다. 그러나 주요 금융 기관들 사이에서 4분기 전망은 상당한 차이를 보이고 있다. 러셀 인베스트먼트에 따르면 시장 심리는 4분기에 들어서며 비교적 중립적인 심리를 보였으며, 과매도도 과매수도 아닌 상태를 보였다.

시장 심리를 감안할 때, 지난 세 분기 동안 형성된 트렌드가 계속되거나 시장 합의의 지표가 될 가능성이 있다. 지난 세 분기 동안 모든 투자 수단 중 금이 압도적인 승자로 떠올랐으며, S&P 500 지수가 그 뒤를 이었다.

기술주 중심의 나스닥100 지수는 성장률 면에서 네 번째를 기록했는데, 이는 투자자들이 다른 부문보다 더 '생존 가능성'이 높은 대안으로 빅테크에 몰렸기 때문이다. 빅테크 주식은 종종 '대형주'이면서 '성장주'로 분류되는데, 모닝스타에 따르면 이 교차점에 있는 주식들은 현재 시장의 다른 부분에 비해 과대평가된 것으로 여겨지고 있다.

이 전망은 10월 15일에 발표된 ASML 홀딩스의 실적 발표에 대한 시장 반응을 어느 정도 설명해준다. 해당 발표는 여러 반도체 제조업체 및 관련 주식의 큰 폭의 패닉 하락을 촉발했다. 전반적으로 향후 12개월 동안의 시장 기대치는 재료, 산업, 유틸리티, 에너지 등 더 기초적이고 전통적인 섹터에서 강한 실적을 기대하는 쪽으로 기울고 있다.

금의 급등, 빅테크에 대한 시장의 미온적 반응, 그리고 유틸리티와 에너지 같은 섹터에 대한 강력한 전망은 경기 침체 위험이 미국 연방준비제도와 백악관의 노력이 있음에도 불구하고 주요 시장 참여자들의 포지션에서 완전히 배제되지 않았음을 보여주는 전형적인 시장 심리 지표다. 현재 도널드 트럼프 전 대통령과 카말라 해리스 부통령 간의 치열한 접전은, 트럼프 전 대통령의 상대가 바이든 대통령이었던 시점과는 현저한 차이를 보이며, 두 후보의 정책 입장이 크게 다르다는 점에서 일부 우려를 불러일으킨다.

결론

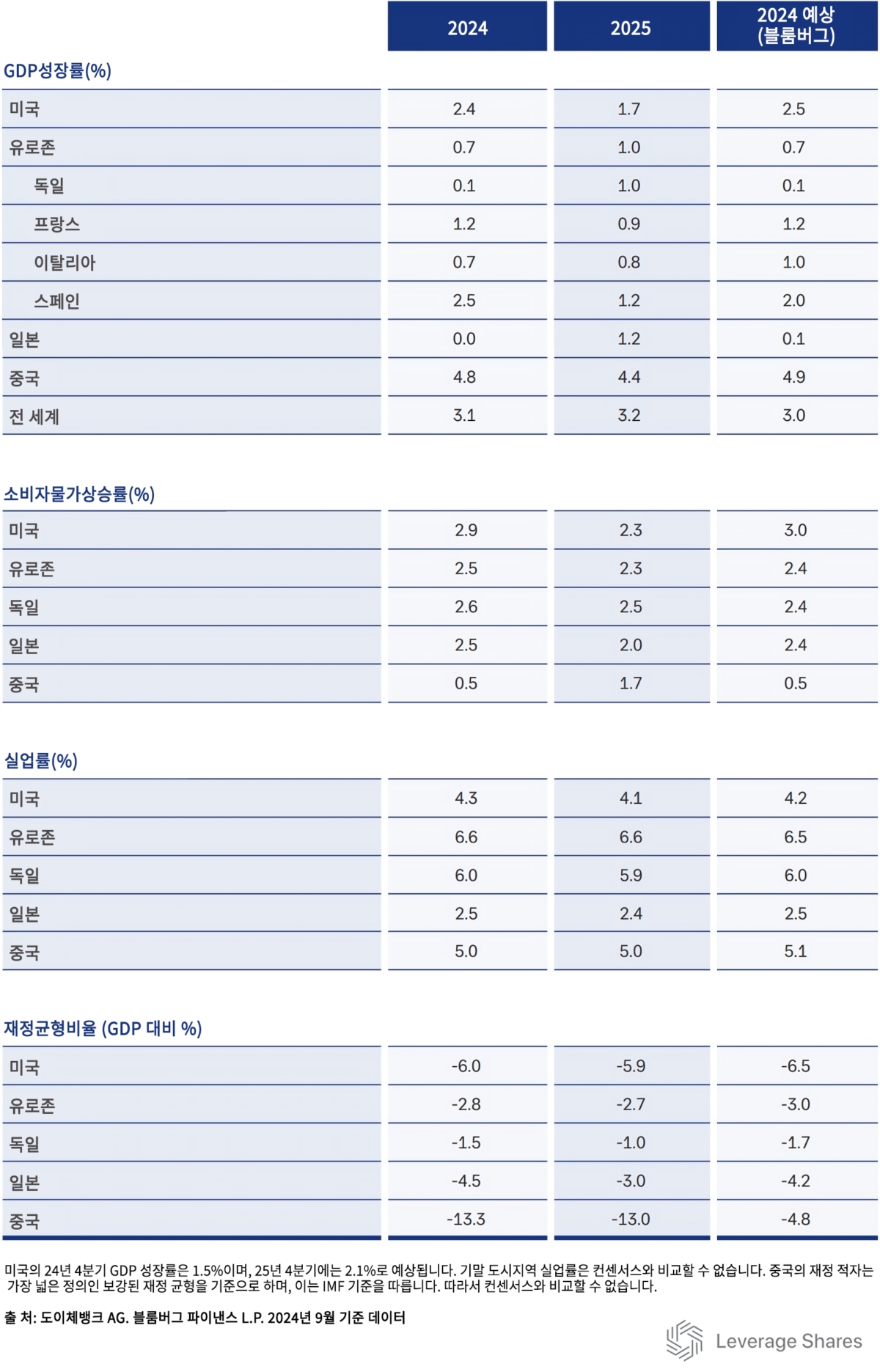

경기 침체가 발생할지 여부와 상관없이, 도이치은행과 같은 많은 주요 기관들은 흥미로운 요인을 강조하고 있다. 미국과 중국 모두의 2025년 GDP 성장률이 올해보다 낮을 것으로 예상된다는 점이다.

한편, 유로존, 일본, 그리고 다른 국가들은 2025년에 더 나은 성과를 낼 것으로 예상된다. 그러나 유로존은 다른 지역들에 비해 가장 높은 실업률을 기록할 것으로 보이며, 중국이 그 뒤를 이을 것으로 예상된다.

전반적으로, 시장의 합의된 전망은 다음과 같이 요약될 수 있다. 전체 시장은 상승할 것으로 예상되지만, 빅테크 주식('매그니피센트 세븐'과 같은 종목)은 변동성을 겪을 수 있다. 금과 에너지는 계속해서 높은 평가를 받을 것으로 보이며, 인도, 동남아시아, 라틴아메리카와 같은 신흥 시장은 중국 이탈 자금의 대체 시장이고 이들 지역의 지속적인 경제 회복에 힘입어 강력한 경쟁력을 계속 구축할 것으로 예상된다.

관련뉴스