<앵커> 인사이트 브리핑입니다. 매주 금요일에는 IPO 소식들 짚어보고 있습니다. 다음주에도 상당히 많은 기업에 일정이 잡혀있네요?

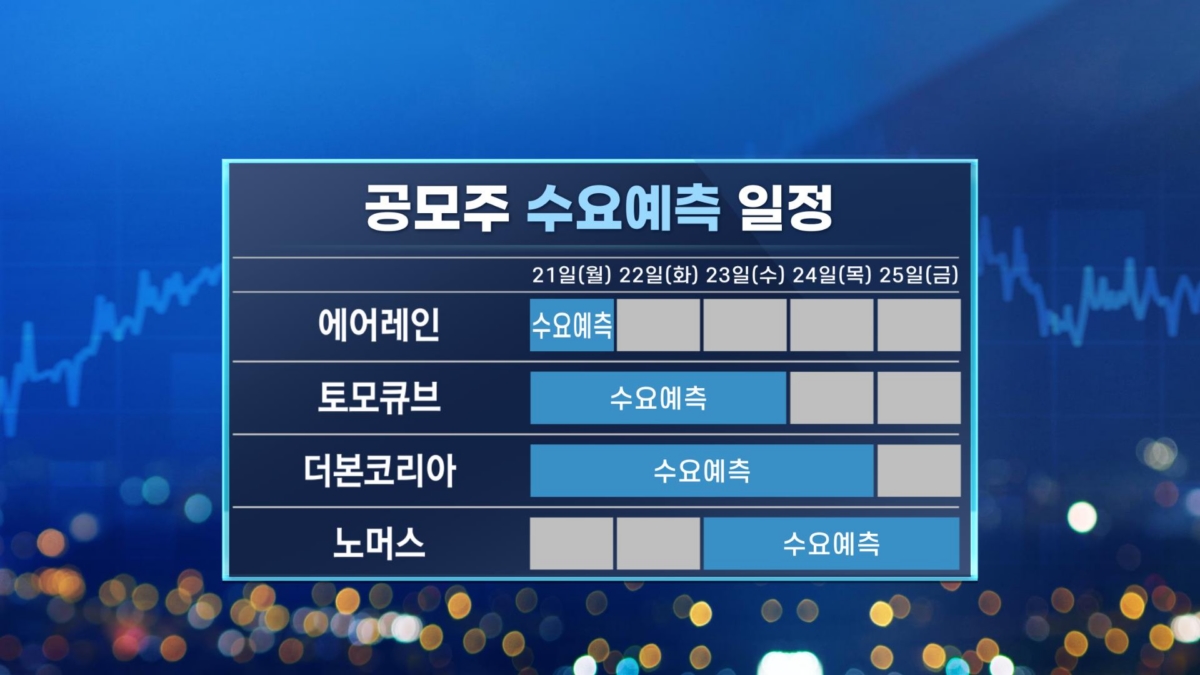

<캐스터> 네, 에어레인, 토모큐브, 더본코리아가 수요예측을 진행하고요. 엔터테크 업체 노머스가 수요일부터 수요예측에 들어갑니다. 실감미디어 전물 기업 닷밀과 유전체분석 전문 기업 쓰리빌리언, 생명공학기업 오름테라퓨틱은 목요일부터 수요예측 진행하네요.

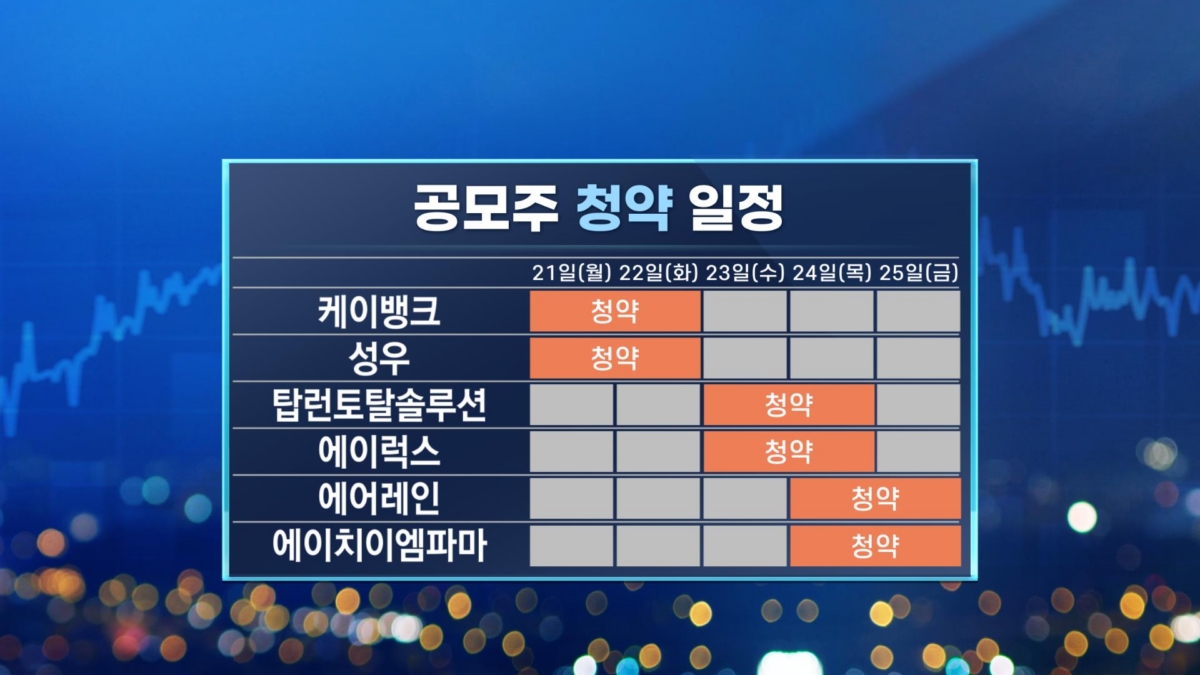

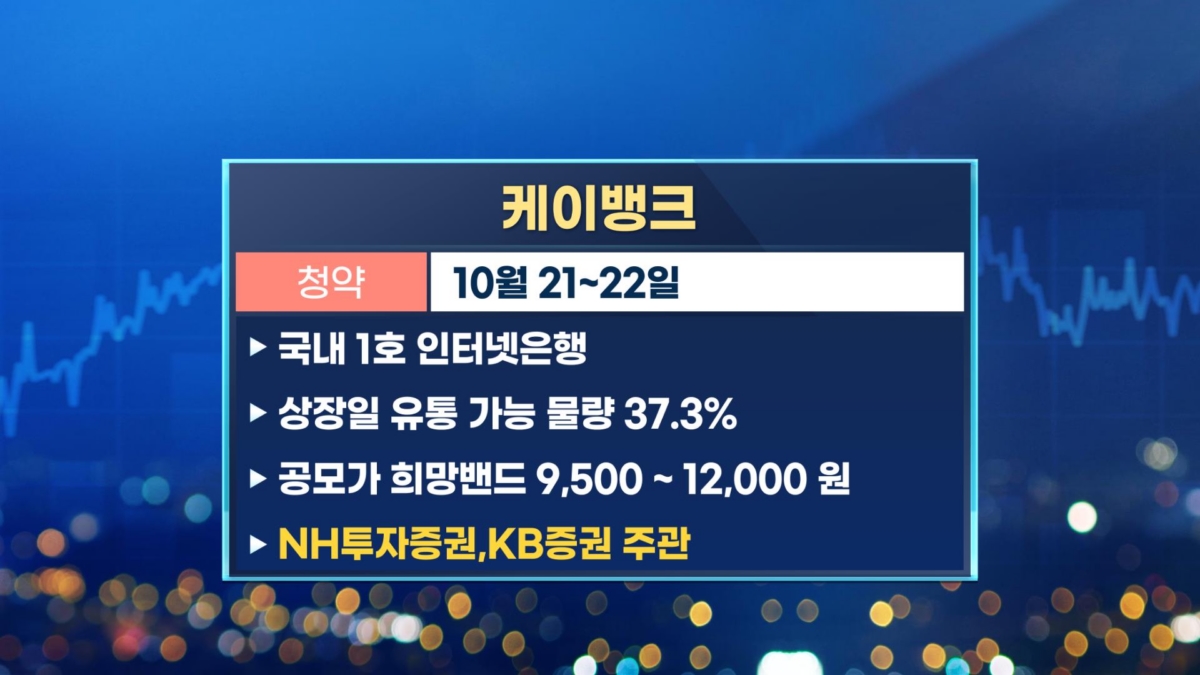

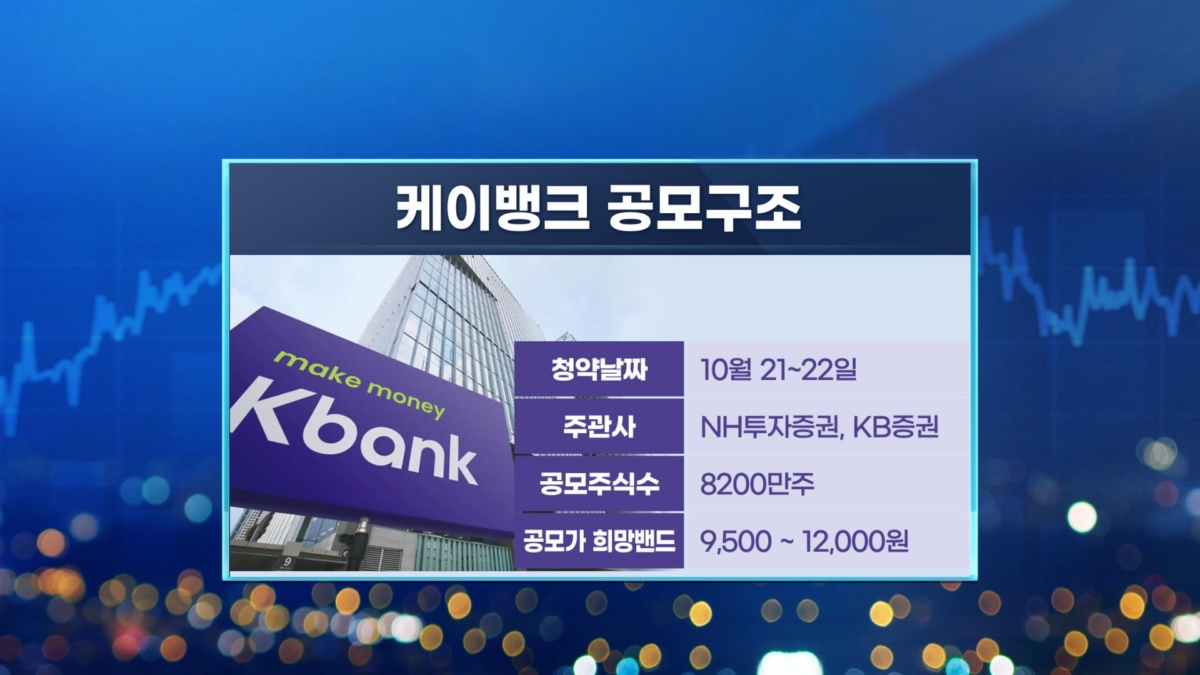

또 청약을 진행하는 기업도 상당히 많은데요. 우선 월요일에는 하반기 대어로 꼽히던 케이뱅크가 청약에 들어갑니다.

국내 1호 인터넷은행으로 기대감 몰리고 있지만 수요예측 결과가 부진했던 것으로 드러났는데요. 잠시 후에, 관련 이슈는 더 자세히 짚어보고요. 상장일 유통 가능 물량이 37.3%로 다소 높은 편입니다. 공모가 희망밴드 9,500 ~ 12,000원이고요. NH투자증권과 KB증권이 공동 주관을 맡았는데요. 신한투자증권,키움증권도 인수사로 참여한다는 점, 참고해보시죠.

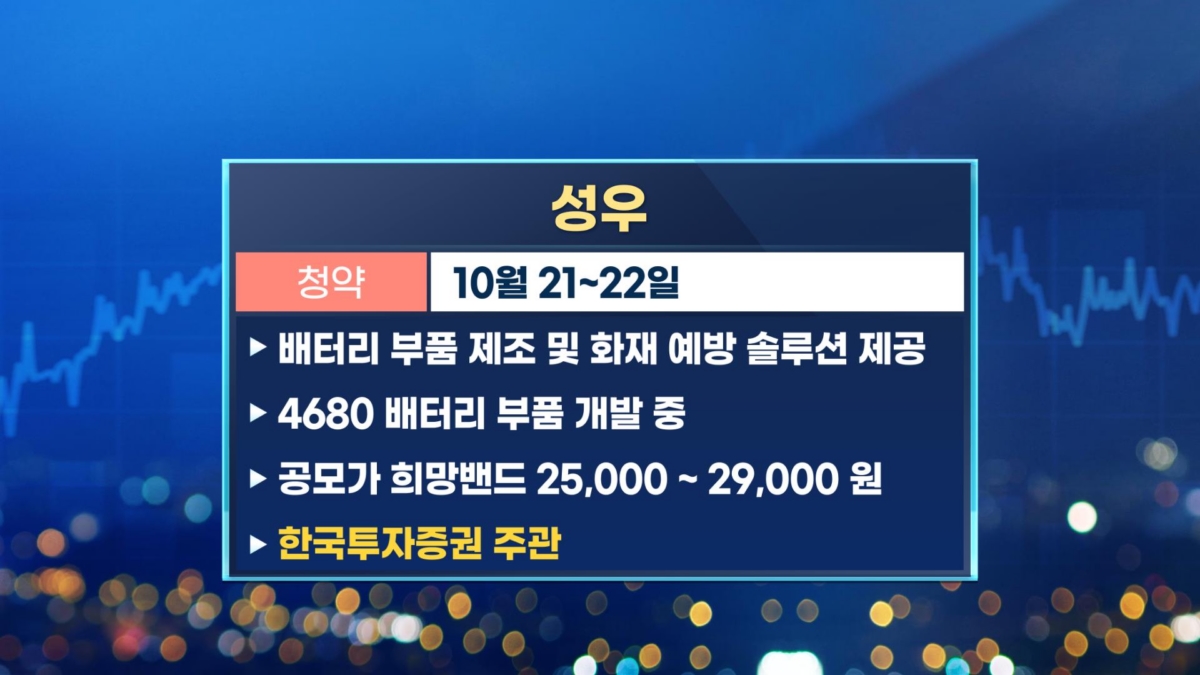

한편, 배터리 제조업체인 성우도 월요일부터 청약에 들어갑니다. LG에너지솔루션과 독점 공급 계약을 맺고 있는 기업인데요. 최근 테슬라가 신차에 확대적용할 것으로 알려지며 주목받았던 4680배터리의 부품을 개발 중이고요. 내년에 양산에 들어간다는 계획입니다. 공모가 희망밴드 25,000 ~ 29,000원, 주관사는 한국투자증권입니다.

전자부품 제조업체 탑런토탈솔루션은 23일부터 청약을 진행하는데요. 특히 OLED·전장 부품이 주력 제품입니다. 35년간 LG그룹과 협력 중이라는 점이 눈에 띄지만, 매출이 LG그룹에 편중돼 있다는 점은 아쉬운 점으로 꼽히는데요. 공모가 희망밴드는 12,000 ~ 14,000원, 주관사는 KB증권입니다.

공교육 프로그램에 로봇과 드론 교구재를 공급하고 있는 에듀테크 전문기업 에이럭스도 마찬가지로 23일부터 청약 진행합니다. 공모로 모은 자금 중 75%는 드론 사업 추진에 사용할 계획이고요. 공모가 희망밴드는 11,500 ~ 13,500원, 주관사는 한국투자증권입니다.

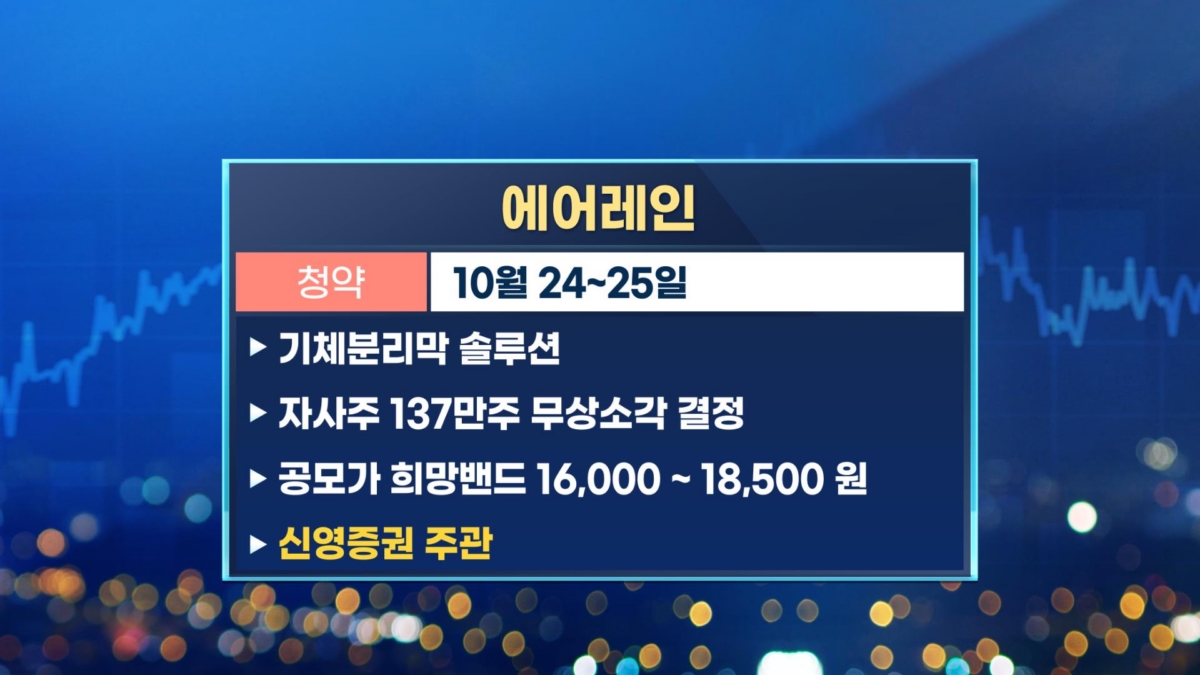

국내에서 유일하게 기체분리막 기술을 보유하고 있는 에어레인은 24일부터 이틀간 청약을 진행합니다. 해당 기술은 쉽게 말하자면 원하는 고농도의 기체만 분리할 수 있는 기술인데요. 기술특례상장이지만 흑자를 내고 있습니다. 공모가 희망밴드는 16,000 ~ 18,500원, 주관사는 신영증권입니다.

HEM파마도 24일부터 청약 진행하는데요. 장 속 미생물로 건강을 예측하는 서비스 등을 제공하고 있습니다. 기술특례상장 기업으로 적자가 지속되고 있긴 하지만 실적은 개선세 보이고 있고요. 공모가 희망밴드는 16,400 ~ 19,000원. 주관사는 신한투자증권입니다.

<앵커> 상장 일정도 간략히 짚어보시죠. 다음주에는 수요일 빼면 나머지 날에는 전부 상장 일정이 있습니다.

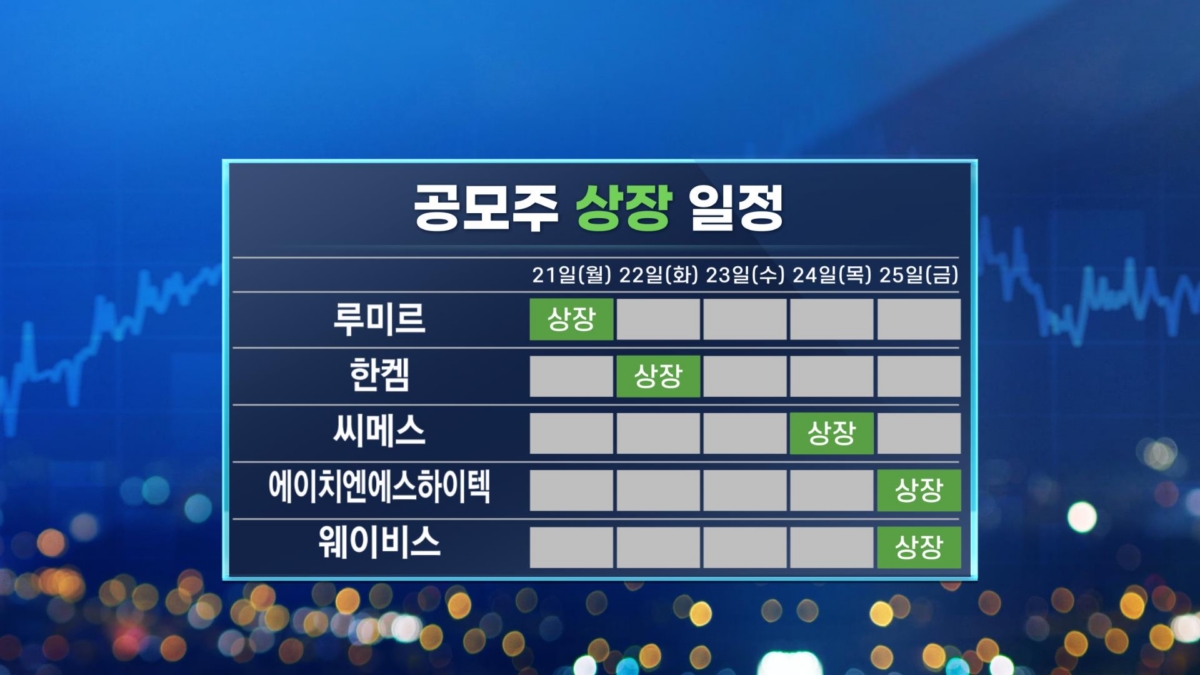

<캐스터> 네, 우선 월요일부터 짚어보면요. 인공위성을 개발하는 루미르가 상장합니다.

부진한 수요예측 결과로 인해 공모가를 하단보다 낮은 가격에 확정하며 이목이 집중됐었는데요. 청약 역시 올해 일반 기업 IPO 종목 중에서는 가장 낮았지만, 수요예측에 비하면 선방했다는 의견이 나오고 있습니다. 상장 당일 주가 흐름, 상당히 궁금한데 함께 지켜보시죠.

한편, 첨단 소재 CDMO 기업인 한켐이 화요일에 상장하는데요. 수요예측에 이어 청약에서도 양호한 성적 거뒀습니다. 경쟁률 464:1 기록했고요. 계속 언급하고 있는 상장일 유통가능 물량의 경우 30%가 보통 기준이 되는데, 35.8%로 높은 편입니다. 이 점 유의해서 투자 전략 세워야겠습니다.

한편, 인공지능 로봇 솔루션 전문 기업 씨메스는 목요일에 상장합니다. 수요예측에서 흥행해 희망밴드 상단인 2만 4천원을 훌쩍 넘긴 3만원에 공모가 확정했었고요. 청약경쟁률도 425:1로 견조했습니다.

TV, 모니터, 전압 센서 등에 사용되는 핵심 부품, 이방성전도필름을 제조하는 HNS 하이텍도 금요일에 상장하는데요. 다소 저조한 수요예측 결과로 공모가는 희망밴드 하단에서 결정된 바 있고요. 청약 경쟁률도 133:1로 아쉬웠습니다.

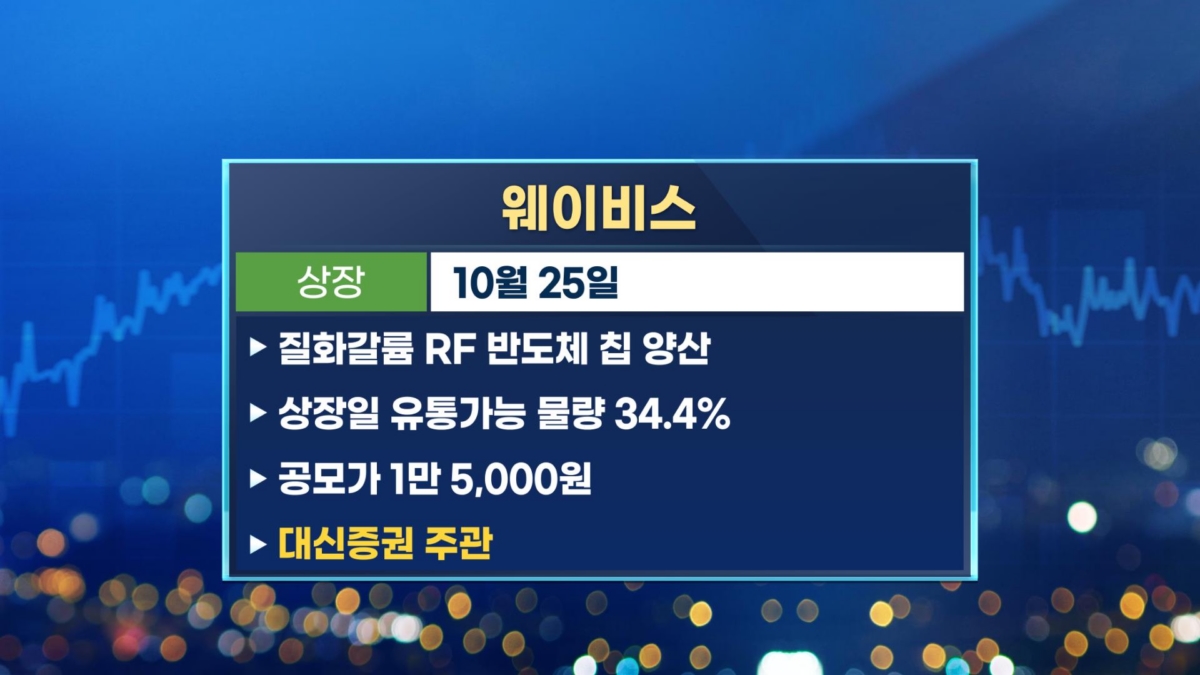

무기체계 및 이동통신 체계에서 사용되는 반도체 칩을 개발하는 웨이비스는 오늘 청약을 진행 중인 기업인데요. 수요예측 결과가 좋아 공모가는 희망밴드 상단을 초과한 1만 5천원에 확정됐고요. 다음주 금요일에 바로 상장합니다. 상장일 유통가능 물량이 34.4%로 다소 높다는 점, 체크해두시죠.

<앵커> IPO 관련 이슈도 살펴보겠습니다. 앞서 하반기 대어로 꼽히던 케이뱅크의 수요예측 결과에 대해 언급하셨는데, 생각보다 부진했다고요?

<캐스터> 네, 이틀전인 16일에 수요예측이 마감됐는데요. 하반기 대어로 꼽혔던 케이뱅크지만 지금은 상장 철회도 언급되고 있습니다.

지금 보시면 공모가 희망밴드가 9,500원에서 1만2,000원에 걸쳐 있는데요. NH투자증권과 KB증권 등 주관사단 측에서는 수요예측 이후 공모가를 희망밴드 하단 아래인 8,500원으로 설정하는 방안에 대해 요청했다는 얘기가 있을 정도입니다.

그렇다면 이렇게 기관 투자자들의 호응을 얻지 못했던 이유, 뭐였을까요?

한마디로 말하면 수익성이 낮은데 비해 희망 몸값이 너무 높았다는 건데요. 과거 카카오뱅크는 상장 당시 고평가 논란에도 기관 투자자들이 은행보다는 '플랫폼'에 주목해 성장성을 높게 평가했지만요. 대부분의 기관 투자자들은 케이뱅크를 금융주로 판단한 것으로 분석됩니다. 실제로 케이뱅크의 경우 이자이익이 총영업이익의 대부분을 차지하고 있는데요. LS증권에서 낸 리포트도 짚어보면요. 케이뱅크 IPO와 관련해 희망시가총액 4~5조원 기준 PBR은 1.69~2.13배로 국내 금융주 가운데 현저히 높은 수준이라고 언급한 바 있습니다.

심지어 어제 국정감사에서는 리스크가 높다는 지적까지 나오기도 했는데요. 더불어민주당 이강일 의원이 업비트가 차지하는 단일예금이 전체의 20% 수준이라 언급하자, 이복현 금융감독원장 지적을 일정 부분 수용하며, 면밀히 챙겨보겠다는 답변을 내놓은 겁니다. 일각에서는 상장을 철회할 수도 있다는 관측도 나왔는데요. 이미 한차례 상장을 철회했던 전적이 있는 만큼, 앞으로의 행보 더 유심히 지켜봐야겠습니다.

<앵커> 인사이트브리핑, 심수현 캐스터와 함께했습니다.

[심수현 캐스터]

관련뉴스