원자재 시황도 살펴보겠습니다. 현재 시간 5시 44분 지나가고 있고요, 5시 수치를 기준으로 하고 있습니다. 국제유가부터 확인해 보겠습니다. 중동 지역의 휴전 합의가 임박했다는 보도가 나오자 어제 3% 넘게 하락했던 유가는 오늘은 낙폭을 줄이며 약보합권에서 거래되고 있습니다. 원유 시장은 이제 내년 1월에 예정돼 있는 OPEC+의 증산이 추가로 연기될 지의 여부에 주목하고 있습니다. WTI는 68달러 중반대, 브렌트유는 72달러 후반대 지나가고 있습니다. 미국 천연가스 선물도 어제의 급등 이후 차익실현 매물이 출회되며 1%대 빠지고 있습니다. 대두 선물은 0.2% 하락, 밀 선물은 0.2% 상승하며 큰 등락이 없는 가운데, 씨티은행이 브라질 중남부의 공급차질을 이유로, 내년과 내후년에 대한 전세계 설탕 생산량을 하향 조정하며 설탕 선물이 2%대 뛰고 있고요, 서아프리카 일대의 생산난으로 코코아 선물도 역시나 2%대 오르고 있습니다. 지정학적 리스크 축소에, 안전자산인 금의 매수세가 둔화되고 있습니다. 금 선물 오늘 0.4% 정도 상방압력 받고 있고요, 오히려 은은 1%대로 상승폭이 더 큽니다. 106선 후반으로, 여전히 고점 유지하고 있는 달러인덱스에 주요 금속 선물들이 이날도 혼조세 보입니다. 팔라듐 선물만 0.8% 오름세 연출 중이고요, 반면 백금과 구리, 니켈 선물은 1% 내외로 하방압력 받고 있습니다.

암호화폐 시황도 살펴보겠습니다. 비트코인은 100,000달러 고지를 앞두고 92,000달러 지지선도 붕괴됐습니다.

주요 ETF 동향도 살펴보겠습니다. 3대 지수 ETF 모두 상승 중이고요, 섹터별로는 XLP 필수소비재 ETF가 0.35%, XLV 헬스케어 ETF가 0.44% 정도로 상승폭이 가장 크고요, 반대로는 SOXX 반도체 ETF가 1.8%로 낙폭이 가장 큽니다.

오늘은 ‘탄소 배출권’을 주제로 한 ETF 2가지 살펴보겠습니다. 탄소배출권이란 할당량과 크레딧을 포괄하는 개념으로, 할당량은 국가 또는 지역 내에서 정한 온실가스 배출 총량만큼 발전이나 생산 설비 등 주요 온실가스 배출원에 지급된 온실가스 배출 권리를 뜻하고요, 크레딧은 외부 온실가스 저감 프로젝트에 대해 기준 전망치 대비 온실가스 배출량을 줄였다는 증서로서, 해당 프로젝트에 지급되는 배출권을 가리킵니다. 즉, 탄소배출권 거래제란, 국제적인 기후변화 대응 체제의 기틀을 마련한 교토의정서에서 규정한 상업 거래의 개념으로, 온실가스 배출 권리인 탄소배출권을 시장에서 매매하는 시스템을 의미하죠. 쉽게 말해, 온실가스를 배출할 권리를 사고파는 건데요, 최근 환경오염 방지를 위한 규제에 따라 시장의 수급이 변화하며 해당 시장의 규모가 증대되고 있습니다. 환경 규제가 강화되면 국가와 기업들은 이 탄소배출권을 구매해야 하고요, 이에 따라 탄소배출권의 가격이 상승하고 친환경 산업 등을 영위하는 기업들의 이익도 커진다는 걸 기본 원리로 하고 있습니다.

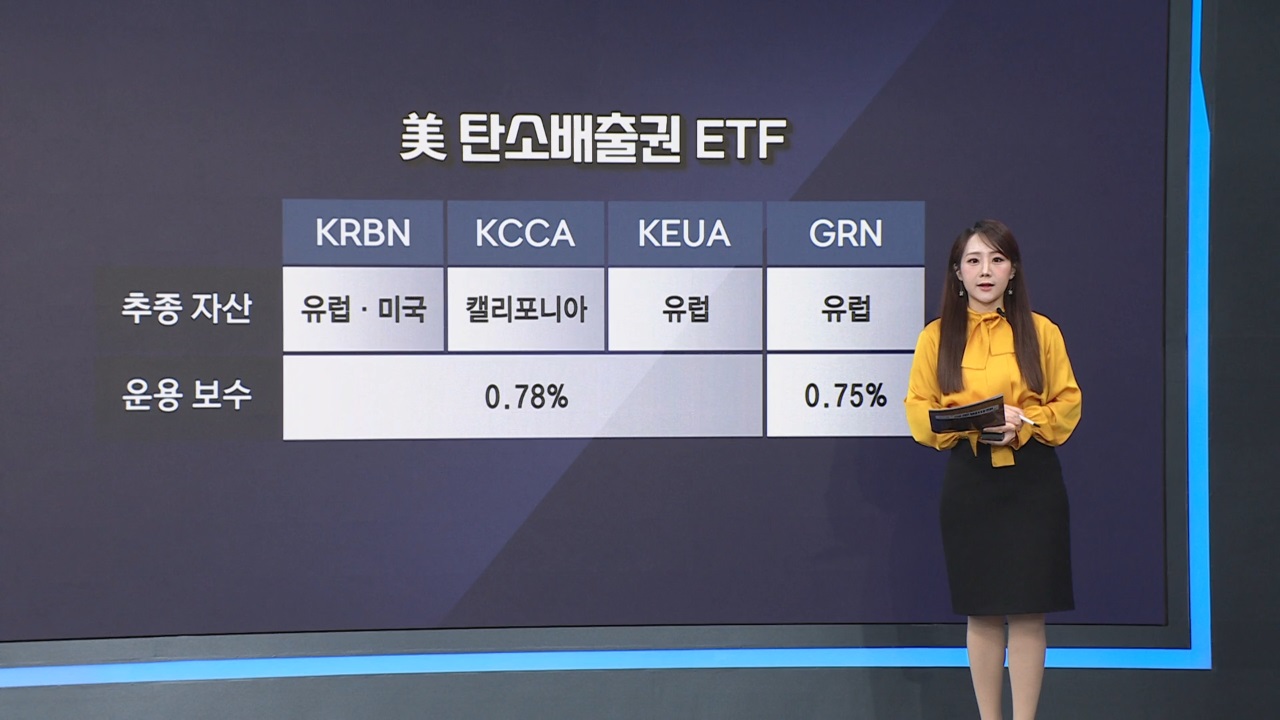

첫번째 ETF는 ‘아이셰어즈 글로벌 카본 ETF’, 티커명 KRBN입니다. 아이셰어즈에서 운용하고 있고요, 탄소배출권 시장에서 거래되는 선물 계약에 투자하는 ETF입니다. 미장 내 탄소배출권과 관련된 ETF는 크게 4가지로 나뉩니다. 탄소배출권이라는 추종 자산 자체는 동일하지만 보통 국가별로 구분을 하는데요, 이 KRBN ETF는 이 4개 탄소배출권 ETF 중 시가총액도 가장 큽니다. 미국 탄소배출권 ETF라 하면 보통 이 KRBN ETF가 제일 대중적으로 유명하죠. 유럽과 미국 시장의 탄소배출권을 주로 취급하는데요, 유럽이 75%로 더 많고 미국은 25% 남짓입니다. 유럽 탄소배출권은 전세계 시장의 90%를 차지합니다. 고로 당연히 미국보다는 유럽 탄소배출권 ETF가 더 유망하겠죠. ‘크레인셰어즈 캘리포니아 카본 allowance ETF’, 티커명 KCCC는 반면 미국 캘리포니아 지역에 한정됩니다. 잠시 후에 두번째 ETF로 살펴볼, 티커명 GRN인 ‘아이패스 시리즈 B 카본 ETN’, 그리고 티커명 KEUA인 ‘크레인셰어즈 유러피안 카본 allowance ETF’는 유럽 시장에 국한된 탄소배출권을 다루는 펀드입니다.

로이터 통신은 이날, 지난해 미국의 탄소배출권 거래 현황 조사 결과, 테슬라가 압도적으로 많은 매출을 올렸다고 전했습니다. 외신을 직역하면 ‘거의 싹쓸이 수준’이라고 표현했는데요, 테슬라는 세계 최대 전기차 제조업체죠? 많은 이들이 테슬라를 전기차 기업으로만 알고 있지만, 부차적으로 ‘탄소배출권’으로도 이윤을 추구하는 곳이라는 점은 잘 알려지지 않았습니다. 테슬라 뿐 아니라 자동차 제조사들 모두, 탄소배출권의 기준에 따라, 온실가스 배출을 감축한 만큼 탄소배출권을 획득할 수 있습니다. 다만, 타기업들의 탄소배출권 실적은 그다지 좋지 않은 반면, 테슬라는 작년 한해 약 3,400만 메트릭톤으로, 거의 압도적 1위를 차지했습니다. 환산하면 17억 9,000만 달러, 한화로는 무려 2조 5,000억원에 달합니다. 제너럴모터스, 그러니까 GM도 탄소배출권 권리를 가지고 있겠죠? 하지만 GM의 경우, 약 4,400만 크레딧의 탄소배출권을 매입해, 23억 2,000만 달러, 우리돈으로는 3조 2,400억원의 적자를 본 것으로 추산됐습니다. GM 뿐 아니라 테슬라를 제외한 모든 미국의 자동차 회사들은 탄소배출권을 판 것보다 구매한 양이 더 많아, 오히려 막대한 손실을 입은 것으로 보고됐습니다.

다음은 ‘아이패스 시리즈 B 카본 ETN’, 티커명 GRN입니다. 미국 시장에서 유럽 탄소배출권 펀드로, 가장 잘 알려진 대표적인 상품입니다. 트레이딩이코노믹스에 따르면, 유럽 탄소배출권 가격은 지난해 2월, 톤당 100유로도 돌파했지만 올해 2월, 52유로까지 떨어졌고요, 이후 반등하며 80유로까지 재상승했지만 지금은 다시 56유로 수준으로 내려왔습니다. ‘녹색 전환’에 대한 긍정적인 전망과 함께 한동안 유럽의 강력한 탄소중립 정책과 러우 전쟁으로 인해 유럽 천연가스 가격이 급등하며 이에 부담을 느낀 대중들이 탄소발생을 유발하는 석탄 발전으로 선회한 게 유럽 탄소배출권 시장 확대의 주원인이었는데요, 이후 유럽에 이상고온 현상이 발생해 천연가스 가격이 낮아졌고, 유럽연합 EU가 재생에너지 비중을 늘리는 ‘리파워 EU 정책’을 발표하며 탄소배출권 공급도 증가했고, 분위기는 반전됐습니다. 또, 탄소배출권의 주배출처였던 빅테크가 잇따른 원전 투자를 단행하며, 탄소배출권 구매를 중단한 것도 하나의 원인이었죠.

하지만 이 같은 겹악재에도, 전문가들은 중장기적으로는 탄소배출권 가격이 상승세를 보일 것으로 보고 있습니다. 배출권거래제 대상 산업, 배출권 선판매에 따른 공급 축소, 또 유럽에 이어 영국과 미국 역시 탄소국경을 강화할 것이라며, 글로벌 배출권 가격은 결국 동조화 가능성이 크다고 진단하고 있습니다. 오늘 소개한 ETF들은 탄소배출권의 가격이 상승할 때 이익을 보는 구조인데요, 아이러니하게도, 투자자 입장에서는 수익을 위해 탄소배출권 가격이 올라야 좋은 일이지만, 이는 곧 기업들의 탄소배출이 심해지고 환경오염이 악화될 때를 의미합니다. 탄소중립이라는 주제는 이처럼 인류에게 상당히 중요한 이슈입니다. 매우 복잡한 정치, 경제, 사회, 환경 등의 문제의 복합체인 만큼, 우리 모두 다각도에서 고민해 볼 필요가 있겠습니다.

최보화 외신캐스터

관련뉴스