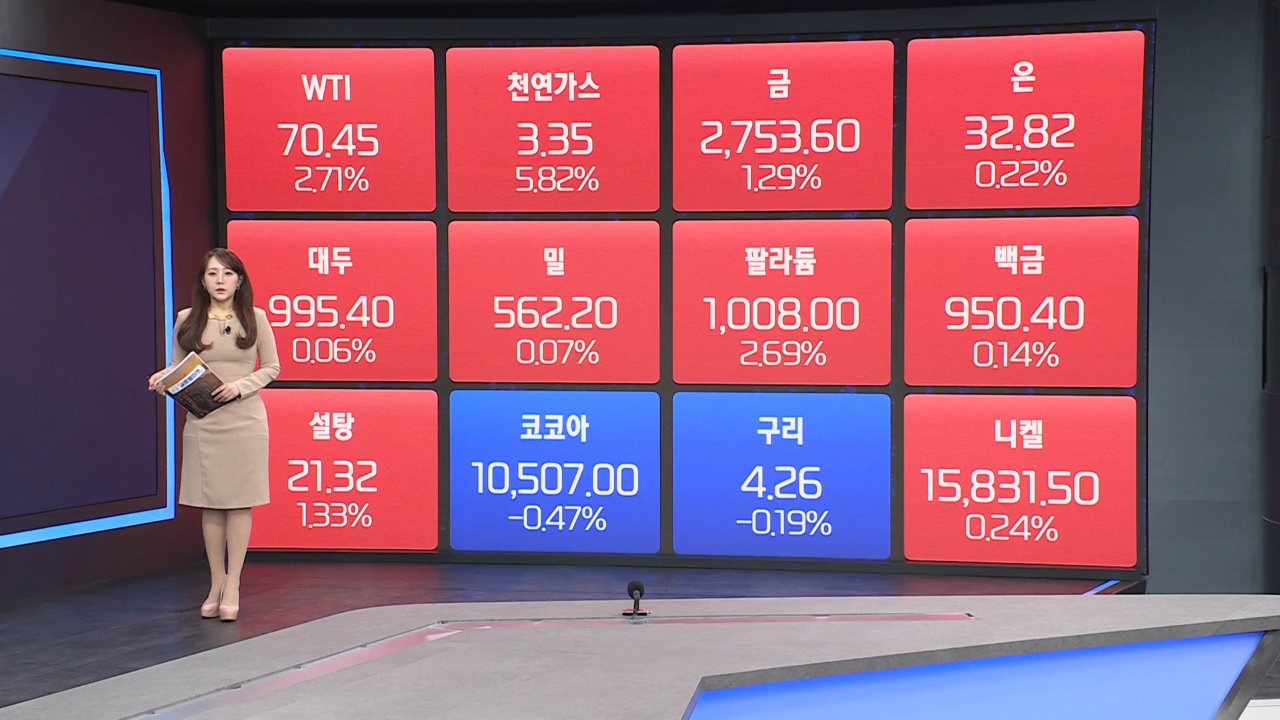

원자재 시황도 살펴보겠습니다. 현재 시간 5시 46분 지나가고 있고요, 5시 수치를 기준으로 하고 있습니다. 국제유가부터 확인해 보겠습니다. 유럽연합 EU가 러시아산 원유 제재를 공표하며 유가는 이날 3% 가깝게 급등했습니다. 다만, 비축 과잉으로 집계된 미국의 주간 원유 재고로 인해 유가 상단은 다행히도 일부분 제한됐다고 CNBC는 전했습니다. WTI는 70달러 중반대, 브렌트유는 73달러 중반대 가리키고 있고요, 미국 천연가스 선물도 추워지는 미국 전역의 날씨와 미국 내 LNG 수출 호조로 인해 장중 내내 6% 내외의 상승률 유지하고 있습니다.

미국의 11월 소비자물가지수 CPI가 전년비 2.7% 상승으로, 예상치에 부합했습니다. 다음주로 예정돼 있는 12월 FOMC 회의에서 연준의 0.25%p 금리인하에 가시화됨에 따라 달러화 약세 베팅률이 높아졌고요, 이에 따라 대두와 밀의 상승폭이 강보합권으로 확대되고 있습니다. 지난 2거래일간 브라질의 강우 관측에 따른 생산 증가로, 설탕 선물이 하방압력을 받았는데요, 이날은 원유 급등의 영향으로 1%대 반등했고요, 코코아 선물은 서아프리카 공급난 우려가 여전한 가운데 이날은 차익실현 매물이 출회되며 약보합권에 머물고 있습니다.

연준의 스몰컷에 대한 기대감이 작용하며, 금 선물이 온스당 2,750달러도 다시 한번 웃돌았습니다. 1%대 크게 상승분을 더하고 있고요, 마찬가지로 은과 백금, 니켈 선물도 강보합권, 팔라듐 선물도 2% 중반대 오르고 있습니다. 구리 선물만 미미한 약보합권 보여주고 있습니다.

암호화폐 시황도 살펴보겠습니다. 역시나 연준의 금리인하에 대한 낙관론이 반영되며 비트코인은 또한번 100,000달러를 넘겼습니다. 현재 5% 급등하며 101,469달러 선 지나가고 있고요, 이더리움도 5%대 상승하며 3,825달러 선 터치하고 있습니다.

주요 ETF 동향도 살펴보겠습니다.3대지수 ETF 혼조세 보이고 있습니다. 섹터별로는 SOXX 반도체 ETF가 3%대로 상승폭이 가장 크고, 반대로는 XLV 헬스케어 ETF가 1%대로 낙폭이 가장 깊스빈다.

오늘은 ‘금’을 주제로 한 ETF 살펴보겠습니다. 현재는 비록 긴 조정기를 거치고 있지만 불과 얼마 전까지만 해도, 마치 지금의 비트코인처럼, 연준의 통화 완화정책의 본격화에 대한 기대감, 대선에 따른 정치적, 경제적 불확실성, 그리고 지정학적 리스크 등으로 인해 금 선물은 온스당 2,790달러까지 뛰며, 연일 역대 최고치를 기록하는 등, 가파르게 상승했었습니다. 그리고 약 한달간 횡보 구간에 머문 이후, 최근 연준의 12월 스몰컷 가능성과 시리아 내전 종료에 따른 파장 등을 주시하며 다시 2주래 최고치까지 회복했는데요, 그렇다면 금값의 랠리는 여전히 유효할까요? 월가 IB들의 대답은 높은 비율로 ‘그렇다’였습니다.

먼저, ‘SPDR 골드 ETF’, 티커명 GLD입니다. 스테이트스트리트에서 운용하고 있고요, 골드바 등 금 현물을 추종합니다. 상장된 지 약 20년이 넘었습니다. 금 현물 ETF 중에서는 가장 오래됐고요, 그만큼 시가총액도 크고 거래량도 많습니다. 이외의 금 관련 ETF들도 함께 짚어볼까요? ‘아이셰어즈 골드 트러스트 ETF’, 티커명 IAU입니다. GLD ETF과 동일하게 금 현물을 따르는데요, 특장점이라면 주가가 비교적 저렴하기 때문에 투자 입문자들에게 적절합니다. ‘인베스코 DB 골드 펀드’, 티커명 DGL은 금 선물 ETF입니다. ‘울트라 골드 2X ETF’, 티커명 UGL도 금 선물을 취급하는데요, 차이점이 있다면 2배 레버리지 상품입니다. 마지막으로 ‘반에크 골드 마이너스 ETF’, 티커명 GDX는 금광 기업들을 위주로 이루어져있는데요, 금 채굴 기업이 80%, 은 채굴 기업이 20% 정도를 차지합니다.

세계 최대 귀금속 기업, 헤레우스 메탈스는 이날, 자체 발행 보고서를 통해, 향후 글로벌 주요국 중앙은행들의 추가적인 금리인하와 달러화 약세 전망, 또 안전자산 선호심리 강화 등으로 인해 금 가격이 내년까지 신고가를 재경신할 것이라고 관측했습니다. 2025년 내에 금 가격은 온스당 아주 적으면 2,450달러에서 많으면 2,950달러 범위까지 이를 가능성이 크다고 봤는데요, 특히 중국과 인도의 매수세가 금 시장에 중요한 역할을 할 것이라고 했습니다. 실제로 중국 인민은행은 지난 6개월간 중단했던 금 매입을 지난달에 다시 재개하겠다고 발표했죠? 이를 반영하듯 금 가격은 즉각 상승폭을 확대해 나가는 모습이었는데요, 그만큼 중국은 금 시장의 주요 수요처입니다.

지난해 중국은 세계 최대 공식 부문 금 구매자였는데요, 이번 재매입치까지 더하면, 중국의 금 보유량은 지난 10월 말 기준, 7,280만 온스에서 11월 말, 7,296만 온스로 증가했습니다. 다만, 금 보유액은 10월 말, 1,990억 6,000만 달러에서 지난달 말, 1,934억 3,000만 달러로 오히려 줄긴 했는데요, 금 가격이 그만큼 낮아졌기 때문입니다.

하지만 금 가격의 올해 초부터 지금까지의 누적 상승률이 30%에 달한다는 점은, 여전히 유의미합니다. 삭소은행은 인민은행의 이 같은 정책 변화에 대해, 금 가격이 고점이라고 평가받고 있음에도 불구하고 인민은행이 꾸준히 금 비축량을 늘리고자 하는 의지를 재확인했다고 강조했습니다.

또, 정치적인 요인도 시장의 불안을 증폭시켜, 안전자산인 금의 매력도를 높여줄 수 있습니다. 헤레우스 메탈스는 트럼프 2기 시작을 앞두고, 무역과 관세에 대한 불확실성이 내년 초반, 다시 한 번 금값의 상승을 지지해 줄 것이라고 했습니다.

헤레우스 메탈스는 관련해 은과 팔라듐, 백금 등 기타 금속 선물에 대한 예측도 함께 제시했습니다. 태양광 발전에 기인해, 은 수요가 증대될 것이라고 예상했는데요, 현재 금과 은의 비율을 고려할 때, 은 선물은 온스당 28달러에서 40달러 사이가 가능해 보인다며, 후기 강세장에서는 금의 강세를 능가할 것이라고 봤습니다. 반면, 내연기관차 산업에 크게 의존하는 팔라듐은 전기차가 시장 점유율을 늘려감에 따라, 장기적으로는 가격 압박을 받을 것이라고 보며, 온스당 800에서 1,200달러 사이로 내다봤고요, 백금도 내년, 적자 확률이 높다고 했습니다. 자동차와 산업 부문의 확장에도 불구하고 온스당 850에서 1,220달러 범위에 그칠 것이라고 했습니다.

최보화 외신캐스터

관련뉴스