내년 2.5조 유상증자 통해 대금 마련…산은은 한진칼에 8천억 투자

(서울=연합뉴스) 최평천 기자 = 대한항공[003490]이 경영난에 빠진 아시아나항공[020560]을 인수한다. 인수가 마무리되면 대한항공은 아시아나항공의 최대 주주가 되고 궁극적으로 아시아나항공을 흡수 통합하게 된다.

대한항공을 보유한 한진그룹의 지주사인 한진칼[180640]과 대한항공은 16일 오전 각각 이사회를 열고 아시아나항공 인수를 결의했다.

신종 코로나바이러스 감염증(코로나19)으로 인해 세계 항공업계가 위기에 처해있는 상황에서 이번 대한항공의 인수는 국내 항공산업 재편의 신호탄이 될 것으로 보인다.

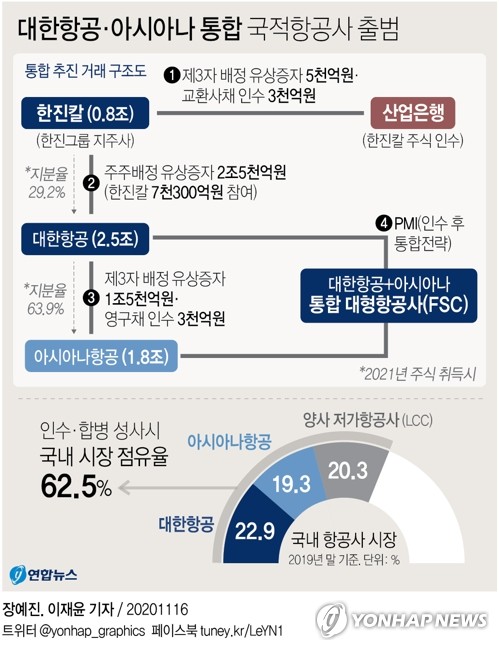

대한항공이 아시아나항공을 인수하기 위해 필요한 자금은 1조 8천억원으로 내년 2조5천억원 유상증자를 통해 자금을 마련할 계획이다.

대한항공 최대주주인 한진칼은 산업은행과의 계약에 따라 제3자 배정 유상증자로 5천억원, 교환사채 발행을 통해 3천억원 등 총 8천억원의 자금을 투자받아 대한항공 유상증자에 참여한다. 사태의 긴급성을 고려해 8천억원을 미리 대한항공에 대여할 계획이다.

대한항공은 미리 대여한 8천억원으로 아시아나항공 영구전환사채 3천억원을 인수하고, 신주인수대금 1조 5천억원에 대한 계약금 3천억원을 지급할 예정이다.

아시아나항공도 이날 이사회에서 대한항공과의 신주인수계약 체결에 따라 1조 5천억원을 유상증자하기로 했다. 신주인수계약에 따른 주당 신주 발행가격은 1만1천400원이며 발행 신주 수는 1억3천주다. 신주 상장 예정일은 내년 7월 21일이다.

대한항공의 계약금 등으로 아시아나항공은 연말까지의 운영자금을 확보하게 되고, 영구채 3천억원으로 자본을 추가 확충해 재무구조도 개선할 수 있을 것으로 기대된다.

대한항공은 산업은행이 한진칼에 출자하는 방식을 택한 것에 대해 "대한항공에 대한 한진칼의 지분을 유지해 안정적인 지주회사 체제를 운영할 수 있기 때문"이라고 설명했다.

산업은행이 한진칼에 8천억원을 투자하면서 보유하게 될 신주는 의결권 있는 보통주다. 산업은행은 이를 통해 한진칼과 대한항공의 구조 개편을 감시하고 견제하는 역할을 할 것으로 보인다.

대한항공의 아시아나항공 인수는 코로나19로 고사 직전에 있는 국내 항공산업의 조속한 안정을 위해서라고 대한항공 관계자는 설명했다.

항공산업의 구조 개편을 통해 근본적인 경쟁력을 확보하고, 추가 공적자금 투입을 최소화해 국민 부담을 줄여야 한다는 판단이 이번 인수가 추진된 배경이다.

대한항공이 아시아나항공을 인수하게 되면 세계 10위권 글로벌 네트워크 항공사로 도약하게 된다. 인구 1억명 이하 국가는 대부분 1개의 국적항공사를 가지고 있는 만큼 대한항공도 글로벌 항공사와의 경쟁력을 확보했다는 평가다.

대한항공은 양사 통합을 통해 노선 운영 합리화, 원가 절감 등으로 경쟁력을 높일 것이라고 밝혔다.

한편, 아시아나항공은 인수계약과 별개로 종속회사인 금호리조트 매각도 조속히 추진한다. 금호리조트는 대한항공에 매각되지 않고, 제3자에게 매각될 전망이다.

아시아나항공은 자회사인 아시아나IDT, 금호티앤아이, 아시아나세이버, 아시아나에어포트가 보유한 금호리조트 지분 매각을 본격적으로 추진한다고 공시했다.

pc@yna.co.kr

(끝)

<저작권자(c) 연합뉴스, 무단 전재-재배포 금지>

관련뉴스