"재산 많을수록 금융자산 기준 부채율 높아"…자산 많을수록 부동산 선호

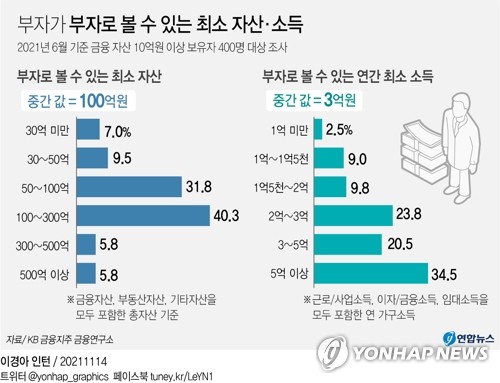

(서울=연합뉴스) 김유아 기자 = 금융자산을 10억원 이상 보유한 부자들이 생각하는 부자의 기준은 총자산 100억원 이상, 연소득 최소 3억원 이상인 것으로 조사됐다.

KB금융지주 금융연구소는 14일 발간한 '2021 한국 부자 보고서'에서 지난 6월 기준 금융자산 10억원 이상 보유자를 '부자'로 보고, 이들 400명을 대상으로 설문한 결과 이같이 나타났다고 밝혔다.

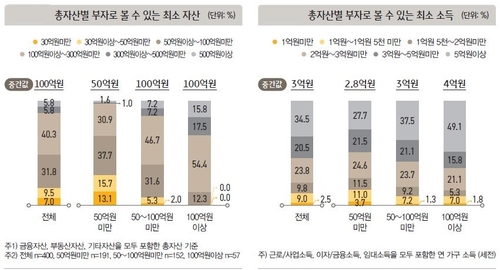

심층조사에서 응답자들이 제시한 부자의 총자산 기준은 100억원 이상이 40.3%로 가장 많았다.

최소 소득 기준은 연간 3억원을 제시한 부자(34.5%)가 가장 많았다.

금융자산 10억원 이상인 부자들은 총자산으로는 100억원 이상, 소득은 연간 3억원 이상이 돼야 부자라고 생각하는 것이다.

자산 종류별로는 총자산 중 부동산자산 50억원 이상, 금융자산 30억원 이상, 회원권·예술품·금 등 기타 자산 5억원 이상을 보유한 사람이 부자라는 인식도 있었다.

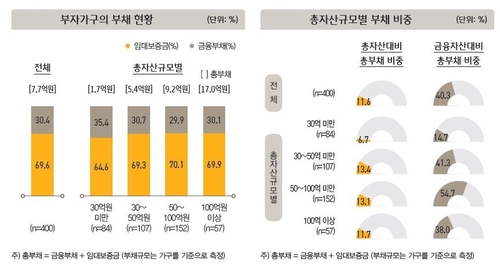

또 총자산이 많을수록 대체로 금융자산 기준 부채 비율이 높았다. 재산이 많을수록 대출 등을 더 많이 활용한다는 의미로 풀이된다.

총자산 30억원 미만인 응답자 84명의 평균 부채는 1억7천만원으로, 부채 비율은 총자산의 6.7%, 금융자산의 14.7%였다. 총자산 30억∼50억원 미만인 107명은 평균 5억4천만원의 부채를 갖고 있으며, 부채비율이 총자산의 13.4%, 금융자산의 41.3%였다.

총자산 50억∼100억원 미만인 152명의 평균 부채는 9억2천만원이었고 부채비율은 총자산의 13.1%, 금융자산의 54.7%였다. 총자산 100억원 이상인 57명은 평균 17억원의 부채를 보유해 부채 비율이 총자산의 11.7%, 금융자산의 38.0%였다.

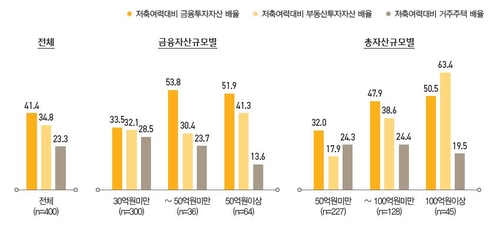

총자산이 많을수록 자산을 부동산에 배분하는 성향이 더 강했다.

총자산 50억원 미만 투자자와 50억∼100억원 미만 투자자의 저축 여력 대비 금융자산 배율은 각각 32배와 48배로, 부동산자산 배율(18배와 39배)보다 높았다. 금융자산에 투자하는 비율이 더 높다는 의미다.

반면 총자산 100억원 이상인 투자자의 부동산자산 배율은 63배로, 금융자산 배율(50배)보다 높은 것으로 나타났다.

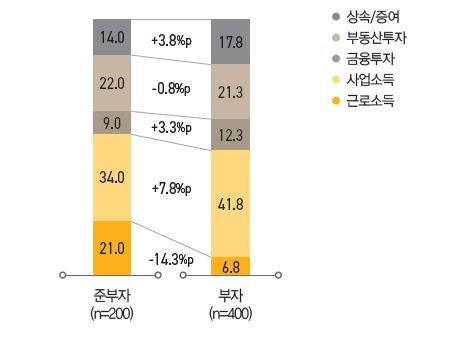

보고서는 또 금융자산 5억∼10억원 보유자들을 준부자로 정의했는데, 이들은 부의 축적에 기여한 요소로 사업소득(34%)과 부동산투자(22%), 근로소득(21%) 등의 순으로 꼽았다고 밝혔다.

그러나 부자들은 부의 축적에 기여한 요소로 사업소득(41.8%), 부동산투자(21.3%), 상속·증여(17.8%), 금융투자(12.3%), 근로소득(6.8%) 순서로 꼽았다.

또 준부자는 '부동산투자'와 '금융상품투자'에 높은 관심을 보였으나 부자는 '세무', '은퇴·노후', '법률' 분야에 상대적으로 더 주목했다.

보고서는 "자산을 운용해 부를 키우려는 준부자의 욕구와 자산을 유지·관리하고 다음 세대로 이전하고자 하는 '부자'의 욕구가 반영된 결과"라고 분석했다.

준부자의 자산 포트폴리오는 부동산 70%, 금융자산 20%, 기타자산 10%였다.

하지만 준부자가 생각하는 이상적인 자산 구성은 부동산 50%, 금융자산 40%, 기타자산 10%였다.

kua@yna.co.kr

(끝)

<저작권자(c) 연합뉴스, 무단 전재-재배포 금지>

관련뉴스