고환율도 호재로 작용하며 2조9천798억원 기록…악재 뚫고 '어닝 서프라이즈'

판매량 줄었는데도 매출액 36조원·순이익 3조848억원…모두 역대 최고 기록

"출고대기 국내·유럽 78만대…경영 불확실성에도 목표 유지·투자 예정대로"

(서울=연합뉴스) 박성민 오지은 기자 = 현대차[005380]가 올해 2분기에 반도체 등 부품 수급 차질과 원자잿값 상승 등 각종 악재를 뚫고 역대 최대 실적을 거뒀다.

완성차 판매량은 오히려 줄었지만 스포츠유틸리티차(SUV)와 중대형 고급 세단, 전기차를 비롯한 친환경차 등 고수익 차량을 많이 파는 '믹스'(차종별 구성비율) 개선에다 높은 환율 효과 등이 더해진 결과다.

다만 앞으로 지정학적 리스크와 코로나19 재확산 등으로 어려운 경영환경이 이어질 것으로 현대차는 내다봤다.

◇ 판매량 12% 감소에도 깜짝 실적…영업익·순익·매출 모두 기록 경신

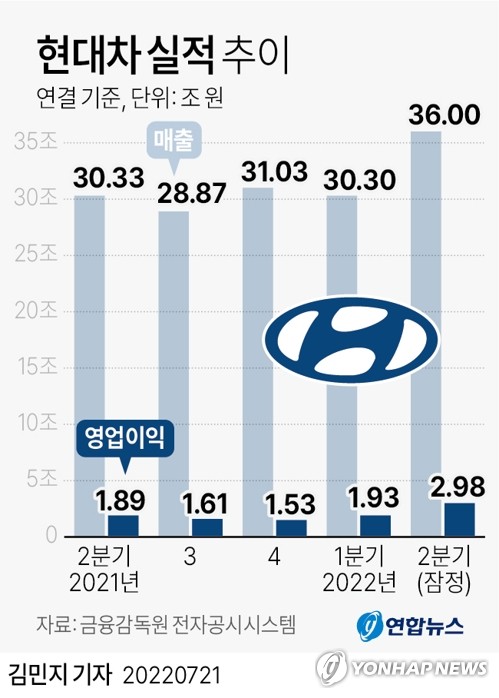

현대차는 연결기준 올해 2분기 영업이익이 3조원에 육박하는 2조9천798억원으로 잠정 집계됐다고 21일 공시했다.

이는 2010년 새로운 회계기준(IFRS)이 도입된 이후 역대 분기 최대 실적이다. 기존 최대는 2012년 2분기의 2조5천372억원으로, 이를 10년 만에 넘어선 것이다.

분기 영업이익이 2조원을 넘어선 것은 2014년 2분기(2조872억원) 이후 8년 만이다.

이번 영업이익은 지난해 2분기 영업이익(1조8천860억원)보다 58.0% 늘어난 수치다.

특히 연합인포맥스가 집계한 시장 전망치 2조4천353억원을 22.4% 상회하는 것으로, 역대급 '어닝 서프라이즈'(깜짝 실적)이다. 현대차가 시장 전망치를 크게 웃도는 깜짝 실적을 낸 것은 지난 1분기에 이어 2개 분기 연속이다.

영업이익률은 8.3%로 나타났다. 2014년 2분기(9.2%) 이후 8년 만에 가장 높은 수치다.

현대차는 "글로벌 차량용 반도체 및 기타 부품 공급 차질에 따른 생산 부족 영향이 지속되며 판매량이 작년 동기보다 감소했지만, 영업이익은 판매 물량 감소에도 제네시스와 SUV 중심의 판매 믹스 개선과 선진국 중심의 지역 믹스 개선에 우호적 환율 효과까지 더해져 작년 동기 대비 증가했다"고 설명했다.

2분기 글로벌 판매량(도매 판매 기준)은 97만6천350대로 지난해 2분기보다 5.3% 감소했다.

국내 시장에서는 전용 전기차 아이오닉 5와 올해 새로 출시된 G90 등 SUV 및 제네시스 신차 판매가 호조를 보였음에도 반도체 공급 부족 및 중국의 주요 도시 봉쇄에 따른 부품 부족 영향으로 작년 동기 대비 9.2% 줄어든 18만2천298대가 팔렸다.

해외 시장의 경우 미국·유럽 시장에서 친환경차 중심으로 판매가 늘면서 지난해 같은 기간보다 판매량이 늘었지만, 다른 일부 시장에서 반도체 및 기타 부품 부족에 따른 생산 차질 탓에 약세를 보인 결과 작년 동기 대비 4.4% 감소한 79만4천52대가 팔렸다.

판매량이 줄었는데도 매출액은 35조9천999억원(자동차 부문 28조5천40억원, 금융 및 기타 부문 7조4천959억원)으로 역대 최고치를 기록했다. 기존 분기 최고 매출은 지난해 4분기의 31조265억원이었다.

현대차는 "제네시스, SUV 중심의 판매 믹스 개선 효과에다 인센티브 감소, 환율 효과가 전체 물량 감소 영향을 상쇄하면서 매출액이 늘었다"고 분석했다. 올해 2분기 원/달러 평균 환율은 작년 동기보다 12.3% 오른 1,260원이었다.

매출 원가율은 전년 동기보다 1.7%포인트(p) 떨어진 79.4%였다.

판매비와 관리비는 마케팅 비용과 투자비 증가 등으로 늘었으나 매출액 대비 판매비와 관리비 비율은 매출액 증가에 따라 작년 동기 대비 0.4%p 낮아진 12.3%를 기록했다.

경상이익과 당기순이익은 각각 3조8천888억원, 3조848억원(비지배 지분 포함)으로 집계됐다. 순이익은 전년 동기보다 55.6% 늘어난 수치다.

올해 상반기 누계 실적은 판매 187만9천41대, 매출액 66조2천985억원, 영업이익 4조9천87억원, 순이익 4조8천622억원 등으로 집계됐다. 반기 기준 매출액, 영업이익, 순이익도 모두 역대 최고치를 기록했다.

◇ "미출고 국내 64만대·유럽 14만대…국내 투자 63조원 중 34조원 분담"

현대차는 향후 경영 전망에 대해 우선 반도체 등 부품 수급 상황이 개선돼 생산이 점진적으로 확대될 것으로 기대했다.

하지만 러시아-우크라이나 사태, 미중 대결 구도 등 지정학적 영향으로 원자재 가격이 급등하고 코로나19가 재확산 기미를 보이는 데다 인플레이션 확대, 금리 인상 등 글로벌 불확실성이 상존해 예측하기 어려운 경영환경이 계속될 것으로 전망했다.

아울러 환율 변동성 확대, 업체 간 경쟁 심화에 따른 마케팅 비용 상승도 경영 활동 부담 요인으로 꼽았다.

올초 글로벌 자동차 시장 규모는 8천만대 이상으로 회복될 것으로 전망됐지만, 이들 악재 탓에 7천만대 중·후반으로 조정이 불가피하다는 게 현대차의 예측이다.

특히 반도체 수급난으로 인해 현대차는 미출고 대기 물량이 수십만대에 달하는 상황이다. 지난달 말 기준 미출고 물량은 국내 64만대, 유럽 14만대에 이른다고 현대차는 전했다.

이런 상황에서도 현대차는 지난 1월 연간 실적 가이던스 발표 당시 제시한 ▲ 올해 매출액 전년 대비 13∼14% 성장 ▲ 연결 부문 영업이익률 5.5∼6.5% 등의 목표를 그대로 유지하기로 했다.

현대차는 기존에 밝힌 투자 계획도 계속 유지할 방침인 가운데 일부 분야의 투자 계획을 구체화했다.

현대차는 미국 조지아주 전기차 전용 공장 및 배터리셀 합작공장 설립에 6조3천억원을 투자하는 것과 함께 로보틱스·도심항공모빌리티(UAM)·자율주행·인공지능(AI) 등 5조6천억원의 추가 대미 투자액도 재확인하면서 "현대차의 분담 규모는 신사업 전략과 연계해 구체화할 예정"이라고 밝혔다.

이어 현대차, 기아, 현대모비스가 공동으로 2025년까지 국내에 63조원을 투자하기로 한 것과 관련해 "총 34조원을 분담할 계획이며 전동화 분야 투자 계획 21조원 가운데 현대차는 국내 전기차 공장 신설 2조원을 비롯해 15조원을 분담할 계획"이라고 전했다.

현대차는 이와 함께 앞으로 전기차를 중심으로 친환경차 시장이 높은 성장세를 이어갈 것으로 내다봤다. 주요 국가의 환경 규제 강화와 친환경 인프라 투자 증가, 친환경차 선호 확대 등이 이러한 전망의 근거이다.

현대차는 이러한 추세에 대응하고자 ▲ 아이오닉 6의 올해 3분기 출시를 통한 전기차 라인업 강화 ▲ 생산·판매 최적화를 통한 판매 최대화 ▲ 믹스 개선을 통한 점유율 확대 및 수익성 방어 등을 주요 대책으로 내놓았다.

한편 현대차는 지난해에 이어 올해도 중간배당을 한다고 밝혔다. 보통주 1주당 1천원으로 지난해와 동일한 금액이다.

배당금 총액은 2천578억1천400만원이다. 시가 배당률은 보통주 0.6%, 종류주 1.2%이다.

min22@yna.co.kr

(끝)

<저작권자(c) 연합뉴스, 무단 전재-재배포 금지>

관련뉴스