투자자금 유출입 전망 시 미 통화정책 외 다른 요인 고려해야"

한은, 미 통화정책 긴축기 신흥국 투자자금 흐름 특징 분석 결과

(서울=연합뉴스) 박대한 기자 = 신흥국 투자자금 유출입은 미국 정책금리인 연방기금금리(FFR) 보다는 미국과의 성장률 격차나 리스크 관련 변수의 영향을 주로 받는 것으로 분석됐다.

특히 우리나라의 경우 다른 신흥국에 비해 이런 성장률 격차나 리스크 관련 변수 영향이 더 큰 것으로 나타났다.

한국은행 국제금융연구팀 조유정 과장과 유은혜 조사역은 31일 '조사통계월보'에 실린 '미 통화정책 긴축이 신흥국 투자자금 유출입에 미치는 영향' 보고서에서 미 연방준비제도(Fed·연준)의 통화정책 긴축기 중 신흥국 및 우리나라 투자자금 흐름의 특징을 분석했다.

보고서는 2004년 6월에서 2006년 6월을 제1 긴축기로, 2014년 11월에서 2019년 4월을 제2 긴축기로, 2021년 10월에서 2022년 9월을 제3 긴축기로 정의했다.

긴축기별로 미 FFR 월평균 인상 폭은 제1 긴축기가 0.16%포인트(p)였고, 제2 긴축기는 0.04%포인트, 제3 긴축기는 0.25%포인트로 집계됐다.

과거 세 차례의 긴축기 중 제1, 제2 긴축기에서는 신흥국으로 포트폴리오 투자자금이 순유입됐지만 이번 긴축기에는 지난해 9월까지 큰 폭의 순유출이 나타났다.

보고서는 신흥국 투자자금 유출입 결정요인을 알아보기 위해 2000년 1분기부터 2022년 3분기까지 19개 신흥국을 대상으로 패널분석을 실시했다.

구체적으로 개별 신흥국과 미국 간 성장률 격차, 원자재 가격 등 성장 변수와 FFR, 내외 금리차와 같은 금리 변수, 변동성지수(VIX)와 신흥시장채권지수(EMBI·Emerging Market Bond Index) 등의 위험변수가 유의미한 영향을 미치는지를 분석했다.

그 결과 19개 신흥국의 투자자금 유출입에는 성장률 격차와 원자재 가격, VIX, EMBI 스프레드 등 성장과 리스크 관련 변수는 유의한 영향을 미쳤다. 금리 관련 변수 중 내외금리차는 유의한 영향이 있었지만 FFR은 유의하지 않은 것으로 나타났다.

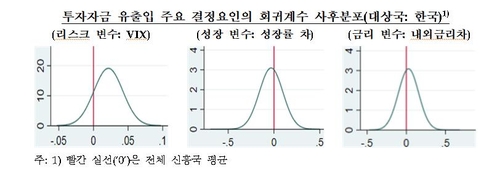

특히 우리나라는 VIX 및 미국과의 성장률 격차의 영향이 신흥국 평균에 비해 큰 반면, 금리 변수의 영향은 비슷한 수준으로 추정됐다.

미 정책금리의 영향이 시기별로 변화하는지를 추가 점검한 결과 이번 제3 긴축기 들어 FFR 변화의 영향력이 다소 확대되는 모습이 나타났다.

이는 최근 미 연준의 정책금리가 빠르게 인상된 데 기인한 것으로, 미국 통화정책 긴축이 급격히 진행될 경우 신흥국에서 대규모 투자자금이 유출된다는 국제통화기금(IMF) 등의 기존 연구 결과와 일치한다는 설명이다.

보고서는 "과거 미 통화정책 긴축기 신흥국 투자자금 유출입에는 리스크 요인의 기여도가 압도적이었고 FFR의 기여도는 미미했다"면서 "그러나 이번 긴축기의 경우 리스크 요인의 기여도가 여전히 가장 높은 수준을 유지하고 있지만 FFR의 기여도가 소폭 확대됐다"고 밝혔다.

이에 따라 신흥국 투자자금 유출입을 전망하거나 요인을 분석할 때는 미 연준의 통화정책 외에도 다른 요인들을 종합적으로 고려할 필요가 있다는 지적이다.

보고서는 "미 연준의 통화정책 긴축 속도가 예상보다 빠르거나 장기간 완화기조가 지속된 이후 긴축기조로 전환하는 경우에는 투자자금이 순유출되면서 대외부문 변동성이 확대될 가능성에 유의해야 한다"고 강조했다.

pdhis959@yna.co.kr

(끝)

<저작권자(c) 연합뉴스, 무단 전재-재배포 금지>

관련뉴스