만기 불일치 운용하고 연체·교체 거래로 투자 손실 보전

금감원 "투자자 자기책임 원칙 훼손…증권사 추가 선정해 점검"

(서울=연합뉴스) 오지은 기자 = 금융감독원이 증권사의 채권형 랩·특정금전신탁(신탁) 업무실태를 점검하고 있다고 3일 밝혔다.

지난해 말 자금시장 경색으로 채권형 랩·신탁에서 대규모 환매 요청이 발생하자 일부 증권사가 이른바 '채권 돌려막기'로 고객의 투자 손실을 보전했다는 의혹이 제기된 것이 이번 점검의 배경이 됐다.

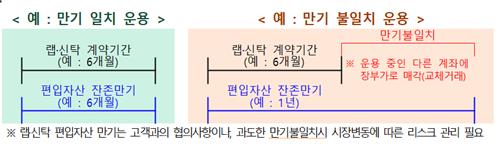

고객은 단기 여유자금을 운용하기 위해 채권형 랩·신탁에 가입했지만 일부 증권사가 이를 거래량이 적은 장기 기업어음(CP) 등을 편입·운용하는데 사용하는 '만기 불일치 운용 전략'을 쓴 것이다.

증권사는 판매 과정에서 고객의 투자목적과 자금 수요에 맞는 편입자산·예상 수익률 등을 제시해야 하지만 수익률 달성을 위해 만기가 장기(1∼3년)이거나 유동성이 낮은 CP 등을 편입하는 상품을 설계·판매했다.

운용·환매 과정에서 증권사는 연체·교체거래로 고객 손실을 보전한 것으로 드러났다.

증권사는 운용과정에서 1:1 계약으로 투자목적과 자금 수요에 맞는 자산을 선정·교체해야 한다.

하지만 일부 증권사는 유동성이 낮고 만기가 긴 자산을 지속 보유하다가 계약만기 시점에 운용 중인 다른 계좌에 장부가로 매각해 환매자금을 마련해왔다.

환매 과정에서 증권사는 랩·신탁 계약 만기 시 편입자산을 시장 매각해 환매 대금을 지급하거나 만기연장·계약해지 반환을 해야 한다.

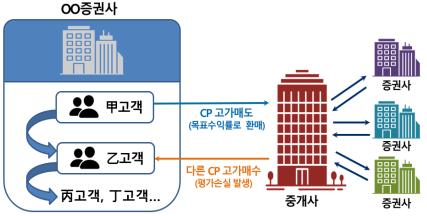

금감원에 따르면 일부 증권사는 고객 계좌 간 연계·교체거래로 만기가 도래한 고객의 손실을 다른 고객에게 이전하거나 증권사 고유자금으로 고객자산을 고가 매입했다.

연계·교체거래는 계약 만기가 도래한 A 고객 계좌에 편입한 CP를 다른 증권사에 고가로 매도한 뒤 해당 증권사에서 만기가 유사한 다른 CP를 B고객 계좌로 매수하는 방식이다.

B고객 계좌의 만기가 도래하면 앞서 실행한 방식으로 목표수익률을 보장하는 원리다.

증권사 고유자금 활용은 고유자산으로 랩·신탁에 편입된 CP를 고가로 매입하는 방식이며 대상 고객은 대기업·투자자가 대부분이라고 금감원은 전했다.

금감원은 이러한 증권업계 영업관행은 '투자자 자기책임원칙'을 훼손한 것으로 비판했다.

실적배당상품인 랩·신탁을 확정금리형 상품인 것처럼 운영했고 고유자산을 활용해 손실을 보전해 투자자 자기책임 원칙을 어겼다고 덧붙였다.

또 만기 불일치 운용으로 리스크 관리를 소홀히 했다고 금감원은 지적했다.

유동성이 낮은 장기채권은 가격변동위험이 높아 리스크 관리를 철저히 해야 하지만 일부 증권사는 금리 인상에 따라 보유자산이 평가손실이 누적되는 상황에서도 리스크 관리에 소홀했다는 설명이다.

이 밖에 교체거래 모니터링·이상 거래가격 통제 등을 수행하지 않고 고유재산을 활용해 손실보전 행위를 하는 등 내부통제·준법감시 기능이 작동하지 않았다고 금감원은 강조했다.

금감원은 이번에 점검 완료한 증권사 외에도 위법을 저질렀을 만한 증권사를 추가로 선정해 업무 적정성을 점검할 방침이다.

금감원은 "이번 점검 결과로 확인된 위법 사항에 대해 엄정히 조치해 잘못된 관행이 지속되지 않도록 시장 질서를 바로잡겠다"며 "리스크 관리·준법감시 체계가 미흡한 증권사에 대해서는 내부통제 기능을 제고하도록 하겠다"고 말했다.

built@yna.co.kr

(끝)

<저작권자(c) 연합뉴스, 무단 전재-재배포 금지>

관련뉴스