한은 설문조사…대출 문턱은 은행 다소 낮추고 2금융권 높일 듯

(서울=연합뉴스) 신호경 기자 = 은행권과 2금융권은 이자 부담 등으로 올해 1분기 기업과 가계의 신용 위험이 더 커질 것으로 예상했다.

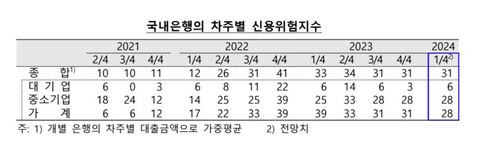

한국은행이 23일 발표한 '금융기관 대출행태 서베이' 결과에 따르면 국내 은행이 예상한 1분기 신용위험지수(종합)는 31로, 작년 4분기와 같았다.

한은은 이 조사에서 신용위험, 금융기관 대출태도, 대출수요에 대한 평가(크게 완화·증가-다소 완화·증가-변화 없음-다소 강화·감소-크게 강화·감소)를 가중 평균해 100과 -100 사이 지수를 산출했다.

지수가 양(+)이면 "증가(신용위험·대출수요)" 또는 "완화(대출태도)"라고 답한 금융기관 수가 "감소" 또는 "강화"보다 많았다는 뜻이다.

신용위험지수 변화를 대출 주체별로 보면, 대기업(6)이 전 분기(3)보다 더 높아졌고 가계(28)는 3포인트(p) 낮아졌지만, 여전히 신용위험이 늘어날 것이라는 관측이 우세했다. 중소기업(28)의 경우 지수에 변화가 없었다.

한은 관계자는 "기업의 신용위험은 일부 업종과 영세 자영업자의 채무상환 능력 저하 등으로 중소기업을 중심으로 높은 수준이 지속될 전망"이라며 "가계의 신용위험 역시 대출금리 상승에 따른 이자 부담 등에 따라 전 분기보다 커질 것으로 예상됐다"고 설명했다.

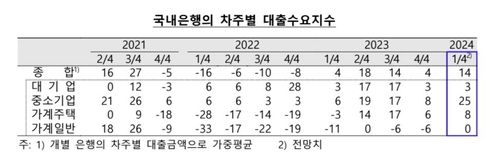

1분기 대출수요지수(14)는 작년 4분기(4)보다 10p나 뛰었다. 대출 수요 증가 전망이 뚜렷하게 늘었다는 뜻이다.

가계의 경우 특히 주택 대출(6→8) 수요 증가 관측이 더 강해졌고, 일반대출(-6→0)도 감소 전망 우위에서 중립 수준까지 올랐다.

중소기업은 8에서 25로 17p 급등했고, 대기업(3)의 대출 수요도 증가세를 이어갈 것으로 예상됐다.

한은 관계자는 "경기 불확실성, 부동산 프로젝트파이낸싱(PF) 부실 가능성에 따른 회사채 시장 양극화 우려 등으로 1분기 중 기업 대출 수요는 계속 늘어날 전망"이라며 "가계의 주택 대출 수요도 분양·입주 물량 감소에 따른 전셋값 상승 등의 영향으로 증가할 것이라는 의견이 많았다"고 전했다.

1분기 은행의 대출태도지수(5)는 전 분기(-6)보다 11p 올라 '완화' 쪽으로 돌아섰다.

이런 대출 태도에는 가계대출 규제 강화에도 불구하고 주택담보대출 대환대출 확대 등이 영향을 미친 것으로 한은은 분석했다.

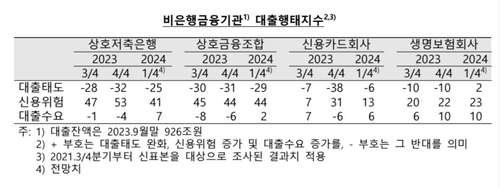

저축은행 등 비은행 금융기관들도 이번 설문조사에서 1분기 대출자들의 신용 위험이 커질 것으로 내다봤다.

업권별로 상호저축은행(41), 상호금융조합(44), 생명보험회사(23), 신용카드회사(13)에서 모두 1분기 신용위험지수가 중립 수준(0)을 크게 웃돌았다.

상호저축은행·상호금융조합·신용카드회사의 1분기 대출태도지수는 업권에 따라 -29∼-6 수준으로, 대출 태도를 작년 4분기보다 강화하겠다는 답변이 많았다.

다만 생명보험회사(2)만 완화를 예고했다. 상대적으로 양호한 여신 건전성을 바탕으로 우량 고객 대상 대출을 늘리려는 것으로 한은은 해석했다.

이번 설문조사는 지난해 11월 28일부터 12월 15일까지 204개 금융기관(국내은행 18·상호저축은행 26·신용카드 8·생명보험사 10·상호금융조합 142) 여신 총괄책임자를 대상으로 진행됐다.

shk999@yna.co.kr

(끝)

<저작권자(c) 연합뉴스, 무단 전재-재배포, AI 학습 및 활용 금지>

관련뉴스