최윤범 회장 우군 우리사주조합에 20% 우선 배정…나머지 청약자는 3% 청약 제한

유상증자 대금 92% 차입금 상환…'주주 돈으로 경영권 방어용 빚 갚는다' 비판도

(서울=연합뉴스) 송은경 기자 = 고려아연[010130] 이사회가 경영권 분쟁이 격화되는 와중에 결의한 2조5천억원 규모의 일반공모 유상증자의 배경에 관심이 쏠린다.

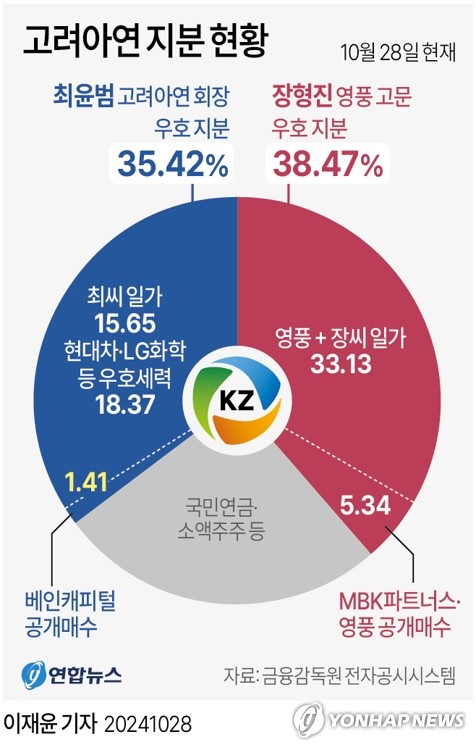

고려아연은 주주 기반 확대와 개방적인 경영구조를 마련하기 위한 결정이라고 밝혔으나, 자본시장 안팎에선 사실상 MBK파트너스·영풍 연합의 지분 희석을 노린 전략으로 보는 시각이 강하다.

특히 우리사주조합 외 일반 청약자들에게는 3% 청약 제한 조건을 둔 데 대해 MBK·영풍의 지분 확대를 견제하기 위한 의도가 깔린 것이란 해석이 나온다.

30일 금융투자업계에 따르면 고려아연은 이날 이사회를 열어 일반공모 방식으로 유상증자를 추진한다고 공시했다.

총 373만2주650를 1주당 67만원에 신주 발행해 2조5천억원을 조달한다.

총 공모주식 수 373만2천650주의 20%는 우리사주조합에 우선 배정하고, 나머지 80%는 일반청약 물량이다.

이는 자본시장법상 우리사주조합 배정 특례를 따른 것이다.

눈에 띄는 부분은 공모주식의 청약 한도 조건이다.

고려아연은 일반공모 방식을 택하면서 우리사주조합을 제외한 모든 청약자는 그 특별관계자와 합산해 총 공모주식수의 3%(11만1천979주)를 초과해 청약할 수 없도록 청약 물량을 제한했다.

자사주 공개매수로 소각이 예정돼있는 204만30주를 제외하고 남은 발행주식총수 1천866만3천253주 기준으로 지분율을 따져보면, 최윤범 회장의 우호 세력이라고 볼 수 있는 우리사주조합엔 4%를 배정하지만, MBK·영풍 연합은 아무리 청약 금액을 많이 써내도 0.6%만 받을 수 있다.

고려아연은 청약 한도 조건에 대해 "주주 기반을 확대해 국민기업화를 추진하기 위한 일환"이라며 "일반공모 증자 시 1인당 청약 한도를 정해 놓는 실제 사례는 다수 존재한다"고 밝혔다. 하지만 자본시장에서는 지분 경쟁 구도 속에서 사실상 상대방의 지분 희석을 겨냥한 '노림수'로 보고 있다.

국내외 주요 기업들을 다수 우군으로 두고 있는 최윤범 회장 입장에서는 특별관계자로 묶이지 않은 우호 세력들이 유상증자 청약에 응한다면 사실상 제3자 배정 유상증자와 비슷한 효과를 낼 수도 있다.

그러나 불특정 다수에게 청약 기회를 주는 일반공모 방식을 택하면서 청약 물량을 3%로 제한하는 조항을 뒀다는 점에서 법적 논란이 생길 가능성이 큰 것으로 관측된다.

한 법조계 인사는 "증권 인수업무 규정 등에 청약 물량을 제한하는 명확한 근거는 없는 것으로 보인다"며 "아무리 많은 돈을 갖고 응모를 하고 싶어도 회사가 자의적으로 물량을 제한한다는 건데 일반공모 취지에 맞는 건지 모르겠다"고 말했다.

또한 유상증자로 마련한 2조5천억원 가운데 90%가 넘는 2조3천억원은 차입금 상환 목적이라고 밝혀 '주주 돈으로 빚 갚는다'는 비판도 피해 갈 수 없게 됐다.

최 회장을 비롯한 고려아연 현 경영진은 지난달 23일까지 MBK·영풍 연합에 맞서는 자기주식 대항공개매수를 진행하며 대규모 차입을 일으켰다.

이날 제출된 유상증자 증권신고서에 따르면 고려아연은 하나은행(4천억원), SC은행(5천억원), 메리츠증권(1조원), 한국투자증권(2천억원), KB증권(2천억원) 등에서 총 2조3천억원을 빌렸다. 이들은 모두 최 회장의 자사주 공개매수 대금에 단기대출, 회사채 발행 등으로 차입을 제공한 금융사들이다.

사실상 최 회장의 개인 지배권을 방어하기 위해 회사가 돈을 빌리고, 유상증자에 참여한 주주들이 이를 대신 갚아주는 모양새다.

이날 고려아연 주가는 유상증자 공시 직후 하한가로 급락했다.

norae@yna.co.kr

(끝)

<저작권자(c) 연합뉴스, 무단 전재-재배포, AI 학습 및 활용 금지>

관련뉴스