10일 금융감독원 전자공시시스템에 따르면 한진칼은 대한항공 공개매수 수량을 1523만387주로 확정했다. 한진칼은 공개매수에 응한 주주들에게 한진칼 신주 2412만9365주를 발행하게 된다.

이번 스왑으로 한진칼의 대한항공 보유지분은 기존 6.89%에서 32.85%로 증가해 지주회사 요건을 충족시킬 전망이다. 지주회사는 상장사 20%, 비상장사 40% 이상의 지분을 보유해야 한다.

우선 공개매수에 응한 주주가 예상보다 적어 한진칼에 긍정적이란 분석이다. 한진칼의 예정 공개매수 수량은 3000만주였다. 실제는 절반 수준인 1523만여주에 그쳐, 한진칼이 발행하게 될 신주도 4753만여주에서 2413만여주로 줄었다. 발행주식수 증가에 따른 순자산가치(NAV)의 희석이 예상보다 덜 이뤄지게 된 것이다.

투자심리 차원에서도 긍정적이다.

이상헌 하이투자증권 연구원은 "지주사 전환을 위한 주식 스왑 과정에서 사업회사 주가는 높고 지주회사 주가는 낮아야 대주주가 지주회사 지분을 보다 많이 확보하게 된다"며 "따라서 이같은 주식 스왑이 완료될 때까지 대부분의 지주회사들에 관련 불확실성이 존재해 왔다"고 말했다.

인적 분할을 통해 사업회사와 지주회사 지분을 동일하게 확보하게 된 대주주는, 주식 스왑시 사업회사의 가치가 더 높아야 더 많은 지주회사 신주를 받을 수 있기 때문이다.

조양호 한진 회장이 대한항공 보유지분 전량에 대해 공개매수를 청구했다고 가정하면, 조 회장의 한진칼 지분은 기존 6.76%에서 15.6%로 확대된다.

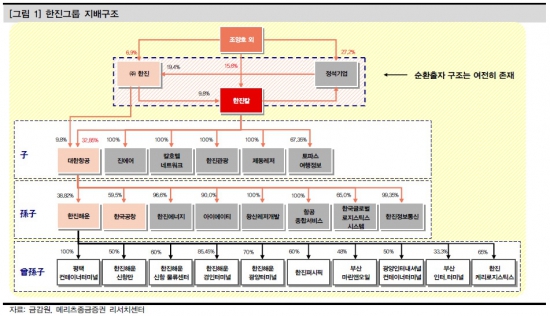

주식 스왑 관련 불확실성 해소로 한진칼이 보유한 자회사들의 가치가 부각될 것으로 전망된다. 한진칼은 주력 자회사인 대한항공을 비롯해 저가항공사 진에어, 호텔업체 칼호텔네트워크, 여행정보서비스업체 토파스여행정보 등을 두고 있다.

한진칼은 이후 정석기업 인수합병(M&A)을 통해 순환출자 구조를 해소할 것이란 관측이다.

박선호 메리츠종금증권 연구원은 "앞으로 지주회사 완성을 위해 '정석기업→한진→한진칼→정석기업'의 순환출자 해소를 위한 후속 작업이 가속화될 것"이라며 "오너 지분 확대 당위성, 한진칼의 보유현금 여력 등을 감안할 때 M&A를 통화 순환출자 해소 가능성이 높다"고 판단했다.

정석기업은 조양호 회장 등 오너가의 보유지분이 가장 많은 기업인 동시에, 순환출자 구조 최상위에 있다.

한경닷컴 한민수 기자 hms@hankyung.com

[한경닷컴 하이스탁론 1599 - 0313] 또 한번 내렸다! 최저금리 3.2% 대출기간 6개월 금리 이벤트!

[한경닷컴 캡스탁론 1644 - 1896] 한 종목 100% 집중투자가능! 최고 3억원까지 가능!

[한경+ 구독신청] [기사구매] [모바일앱] [기사보다 빠른 주식정보 , 슈퍼개미 APP] ⓒ '성공을 부르는 습관' 한경닷컴, 무단 전재 및 재배포 금지 �

관련뉴스