터치스크린 모듈 사업에서 손을 떼고 반도체 팹리스 업체로 변신에 성공한 멜파스의 2017년 영업이익이 전년보다 4배 이상 늘어날 수 있다는 분석이 나왔다. 중국 내 합작법인의 성장 가능성 등을 토대로 주가 재평가가 이뤄질 것이란 전망이다.

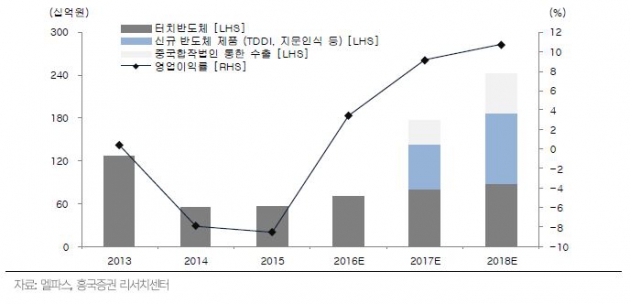

김태성 흥국증권 스몰캡(중소형주) 팀장은 8일 '꿈의 수익률, 10루타(텐배거)에 투자하라'란 분석보고서에서 "올 4분기에 나오는 지문인식 센서칩, TDDI(touch display driver), 중대형 사이즈용 터치 반도체 등 신제품 판매도 내년 매출액과 영업이익이 전년 대비 97%와 419% 늘어난 1771억원과 163억원을 달성할 것"으로 판단했다.

이어 "두 곳(시냅틱스, FPC)이 양분해 지배 중인 글로벌 지문인식 센서칩 시장에서 멜파스의 성장이 돋보일 것"이라며 "앞으로 이 부문이 실적으로 반영되기 시작하면 주가 상승 여력은 확 커질 것"이라고 강조했다.

멜파스의 지문인식 센서칩은 무엇보다 성장 잠재력이 뛰어나다는 평가다. 시냅틱스와 FPC 양사가 가진 세계 시장에 모두 접근이 가능한 데다 기존 거래선인 삼성, LG를 중심으로 프리미엄 스마트폰에 공급도 가능해서다.

그는 "게다가 중국 합작법인을 통해선 중국·대만의 중저가 스마트폰에 이 센서칩을 공급할 수 있다"며 "멜파스의 제품 경쟁력이 검증된 이후엔 글로벌 판매가 어렵지 않을 것"으로 예상했다.

합작법인은 '강서연지 집성전로 유한공사'다. 이 법인은 앞으로 총 투자금액 1600억원, 자본금 550억원, 연구개발(R&D) 인력 1000명을 보유한 반도체 팹리스 업체로 성장할 계획이다. 멜파스는 이 법인의 지분 20%를 갖고 있다.

그는 "합작법인의 대주주는 '강서연창규곡 투자유한공사'인데 일종의 펀드 운용사"라며 "중국 반도체 발전기금을 운용 중이고 이 기금은 중국 정부와 강서성 주요 기업 투자액으로 구성(약 800억원)돼 있다"라고 설명했다.

이어 "한 마디로 중국 합작법인은 중국 정부가 주도한 반도체 펀드가 대주주인 곳"이라며 "따라서 합작법인을 주요 판매망으로 활용해 멜파스의 제품을 중국 정보기술(IT) 기업들에 판매하는 것이 어렵지 않을 것"이라고 덧붙였다.

합작법인은 멜파스의 제품 판매 외에도 자체적으로 아날로그 반도체를 개발, 전원관리 반도체와 무선충전 반도체 및 블루투스 반도체 등 사물인터넷(loT)을 기반으로 한 웨어러블 기기에 주로 적용될 반도체를 개발할 예정으로 전해졌다.

멜파스의 목표주가는 1만4000원으로 책정됐다. 신규 반도체의 이익 성장과 중국 매출액 확대 등이 가시화되는 시점에 밸류에이션(실적 대비 주가 수준)에 대한 리레이팅(재평가)이 진행될 것으로 김 팀장은 판단했다.

정현영 한경닷컴 기자 jhy@hankyung.com

[한경닷컴 바로가기] [스내커] [모바일한경 구독신청]

ⓒ 한국경제 & hankyung.com, 무단전재 및 재배포 금지

관련뉴스