회사 회생되면 경영권 행사 기대

업계 "삼선로직스 M&A 필요"

[ 김태호 / 이지훈 기자 ]

대한해운이 기업회생절차(법정관리) 중인 삼선로직스 지분을 추가로 인수해 73.8%에 이르는 압도적인 지분을 갖게 됐다. 삼선로직스의 진정한 회생을 위해서는 인수합병(M&A)을 통한 매각이 추진돼야 한다는 주장이 나오고 있어 대한해운의 경영권 행사까지는 진통이 예상된다.

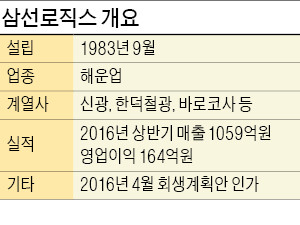

대한해운이 기업회생절차(법정관리) 중인 삼선로직스 지분을 추가로 인수해 73.8%에 이르는 압도적인 지분을 갖게 됐다. 삼선로직스의 진정한 회생을 위해서는 인수합병(M&A)을 통한 매각이 추진돼야 한다는 주장이 나오고 있어 대한해운의 경영권 행사까지는 진통이 예상된다.대한해운은 지난달 29일 삼선로직스 지분 38.9%와 262억원 변제 규모의 채권을 총 360억원에 인수했다고 발표했다. 기존 출자전환 지분 34.9%와 합해 지분율이 73.8%로 높아졌다. 대한해운은 삼라마이더스(SM)그룹 계열사다.

법정관리 중인 회사 지분을 인수하는 사례는 극히 드물다. 회생계획안 수행이 힘들 것으로 판단되면 법원이 주식 감자 후 유상증자 형태의 M&A를 하는 것이 일반적이기 때문이다.

그럼에도 대한해운이 ‘베팅’을 결정한 것은 삼선로직스의 경영 상황이 최근 크게 개선됐기 때문으로 풀이된다. 삼선로직스는 올 상반기에 매출 1059억원, 영업이익 164억원을 기록했다. 대한해운이 최대 채권자 자격으로 삼선로직스에 구조조정관리위원(CRO)을 파견하는 등 회사의 회생 가능성을 누구보다 잘 내다볼 수 있었던 점도 이유로 꼽힌다.

하지만 해운 및 투자은행(IB)업계 일각에서는 삼선로직스의 M&A가 필요하다는 주장이 제기되고 있다. 삼선로직스는 연간 감가상각전영업이익(EBITDA)이 500억원 수준이다. M&A 절차를 밟는다면 EBITDA 6배만 적용해도 기업가치가 3000억원에 이른다. 삼선로직스가 M&A 대금으로 채권을 일시 변제하고 수천억의 사내 유보금까지 확보할 수 있는 금액이다.

IB업계 관계자는 “회사가 이대로 법정관리를 졸업할 경우 신규 자금 유입없이 내부 현금을 채무 변제에 사용해야 한다”며 “해운 경기 예측이 불확실한 상황에서 회사 내 현금이 줄고 부채가 남아 있는 것은 종결 후 회사가 더 위험해지는 결과를 초래할 수 있다”고 우려했다.

관할법원인 서울중앙지방법원은 “삼선로직스에 대한 M&A는 없다”는 방침이다. 법원 관계자는 “회생이 가능한 상태에서 M&A를 할 경우 기존 주주의 권리가 침해당할 우려가 있다”고 말했다.

김태호/이지훈 기자 highkick@hankyung.com

[한경닷컴 바로가기] [스내커] [모바일한경 구독신청] [한 경 스 탁 론 1 6 4 4 - 0 9 4 0]

ⓒ 한국경제 & hankyung.com, 무단전재 및 재배포 금지

관련뉴스