조웅기 사장 "3000억 이익 적립, 내년 초 자기자본 7조로 출범"

주식매수청구가 변수 될 수도…주가약세 땐 최대 8000억 물량

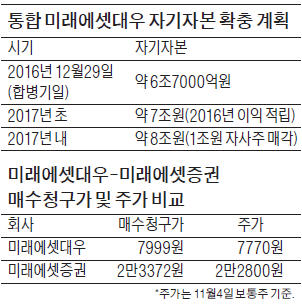

[ 임도원/고은이 기자 ] 미래에셋대우와 미래에셋증권이 양사 주주총회에서 합병의 마지막 관문을 통과했다. 다음달 출범하는 통합 미래에셋대우는 자사주를 백기사에 넘겨 자기자본을 1조원가량 확충키로 했다. 이에 더해 이익금 적립 등을 통해 이르면 내년 자기자본 8조원 규모의 명실상부한 초대형 투자은행(IB)으로 발돋움할 계획이다.

◆대규모 자기자본 확충

미래에셋대우와 미래에셋증권은 각각 4일 임시 주총을 열어 특별결의 요건인 출석 주주 3분의 2(주식수 기준), 총 주주 3분의 1 이상 찬성으로 양사 합병안을 승인받았다. 두 회사는 오는 7일부터 17일까지 합병 반대 주주들로부터 주식매수청구를 받은 뒤 다음달 29일 합병을 마무리할 예정이다. 합병 후 신주는 내년 1월20일 새로 상장된다.

미래에셋대우와 미래에셋증권은 각각 4일 임시 주총을 열어 특별결의 요건인 출석 주주 3분의 2(주식수 기준), 총 주주 3분의 1 이상 찬성으로 양사 합병안을 승인받았다. 두 회사는 오는 7일부터 17일까지 합병 반대 주주들로부터 주식매수청구를 받은 뒤 다음달 29일 합병을 마무리할 예정이다. 합병 후 신주는 내년 1월20일 새로 상장된다.합병 완료일 기준으로 통합 미래에셋대우의 자기자본은 약 6조7000억원이 될 것으로 예상된다. 통합 미래에셋대우는 이르면 내년까지 자기�謎뼈?초대형 IB와 관련한 모든 업무를 할 수 있는 8조원 이상으로 늘릴 계획이다. 자기자본 8조원 이상인 초대형 IB는 4조원 이상 증권사에 허용되는 어음발행과 외국환 업무에 더해 종합금융투자계좌(IMA), 부동산신탁 업무까지 할 수 있다.

조웅기 미래에셋증권 사장은 이날 주주들과의 질의응답에서 “합병 법인이 올해 결산을 통해 약 3000억원의 이익을 적립하면 내년 초에는 자기자본 7조원이 될 것”이라며 “내년 합병 법인의 자사주 일부를 매각해 1조원을 추가로 늘릴 계획”이라고 말했다.

합병 법인 최대주주인 미래에셋캐피탈의 지분율이 18.94%에 불과한 만큼 경영권 보호를 위해 자사주를 백기사에 매각할 계획인 것으로 알려졌다. 통합 미래에셋대우는 미래에셋증권이 미래에셋대우(당시 대우증권) 인수 과정에서 갖게 된 물량으로만 약 2조3000억원 규모의 자사주를 보유하게 된다. 자사주는 자기자본에서 제외되지만 제3자에 매각하면 그만큼 자기자본이 늘어난다. 조 사장은 증자 가능성과 관련, “지난해 미래에셋증권이 미래에셋대우를 인수하기 위해 9560억원 규모의 유상증자를 단행한 만큼 추가 증자는 부담이 크다”며 부정적인 견해를 밝혔다.

◆주식매수청구가 변수

통합 미래에셋대우가 계획대로 자기자본을 확충할 수 있을지는 지켜봐야 한다는 게 업계 관측이다. 주식매수청구라는 변수가 있어서다. 국민연금은 지난 2일 미래에셋대우와 미래에셋증권에 각각 합병 반대의사를 밝혀 주식매수청구권을 확보했다. 국민연금은 주식매수청구 마감일인 오는 17일까지 두 회사 주가가 청구가격을 밑돌면 매수 청구를 한다는 방침이다. 국민연금이 보유하고 있는 두 회사 주식만 총 4000억여원 규모다. 국민연금을 비롯해 총 8000억원 안팎 규모의 양사 주식을 보유한 주주들이 합병 반대의사를 나타낸 것으로 알려졌다. 두 회사는 주식매수 청구 결과에 따라 최대 8000억원가량을 자기자본에서 제외되는 자사주 매입에 써야 한다.

향후 두 회사 주가 흐름이 관건이다. 합병안이 주총을 통과하고 대규모 자기자본 확충방안이 공개되면서 양사 주가는 이날 일제히 올랐다. 미래에셋대우는 전날 대비 3.05% 오른 7770원, 미래에셋증권은 4.83% 상승한 2만2800원으로 장을 마쳤다. 주가가 주식매수청구가격(미래에셋대우 7999원, 미래에셋증권 2만3372원)보다 아직 낮지만 상승 여력은 충분하다는 게 회사 측 분석이다. 조 사장은 “주식매수 청구가격은 합병 법인 주가순자산비율(PBR)의 0.76배에 불과하다”며 “합병을 마치고 나면 주가는 PBR 1배 이상이 될 것”이라고 말했다.

임도원/고은이 기자 van7691@hankyung.com

관련뉴스