① 선택과 집중

수익낮은 타워크레인 사업 접고

콘크리트 펌핑 장비 품질 높여

② 신속하고 과감한 투자

비용 줄이기만 골몰하지 않고

AS공장 등 인수로 경쟁력 높여

③ 새로운 성과 보상 시스템

자사주를 경영자 성과급으로

이익 5% 직원과 나눠 동기 부여

부도위기서 6년 만에 매출 3배

콘크리트 펌프카 국내 1위로

[ 오상헌/김태호 기자 ] ▶마켓인사이트 11월17일 오후 7시33분

한국경제신문의 자본시장 전문매체 마켓인사이트가 ‘사모펀드(PEF)의 경영 노하우 탐구’ 시리즈를 게재합니다. 국내외 PEF 운용사들이 국내 기업들을 인수한 뒤 기업 가치를 끌어올린 경영 전략과 기법 등을 살펴보는 기획입니다. 상세 기사는 마켓인사이트(www.marketinsight.kr)에 소개돼 있으며 지면에는 내용을 압축해 싣습니다. <편집자주>

“펌프카 제조공장에서 생산뿐만 아니라 정비까지 병행하다 보니 효율성이 떨어질 뿐만 아니라 �茱珦??가능성에 대한 고객사들의 우려가 커지고 있습니다. 별도의 애프터서비스(AS) 공장을 인수해야 합니다.”

2015년 2월 서울 여의도 KTB 프라이빗에쿼티(PE) 본사. 콘크리트 펌프카 제조업체 전진중공업 이사회장에 정적이 흘렀다. 조재규 전진중공업 대표가 최대주주인 KTB PE에 60억원 규모의 AS 공장 인수를 요청했기 때문이었다. 2009년 12월 920억원에 전진중공업을 인수한 KTB PE로선 그만큼 투자금 회수가 늦어질 제의였다. 오랜 침묵 끝에 권오훈 당시 KTB PE 전무(전진중공업 이사회 의장)가 입을 뗐다. “당장 돈이 드는 것보다 회사의 미래가치를 키우는 게 더 중요합니다. 인수합시다.”

○법정관리 몰린 기업에 ‘베팅’

KTB PE의 판단은 적중했다. AS 공장 인수 후 정비·수리 관련 고객 만족도가 높아지면서 펌프카 재구매율이 크게 상승했다. AS를 떨어내면서 제조공장의 효율도 높아졌다. ‘투자가 기업가치를 끌어올린다’는 걸 실감하는 순간이었다. 2009년 대규모 적자를 내며 부도 위기에 몰렸던 전진중공업은 ‘경영을 아는 PEF’를 만난 지 6년 만에 18.2% 영업이익률(2015년)을 내는 알짜 회사로 변신했다.

전진중공업은 국내 콘크리트 펌프카 업계의 1위 기업이다. 매출의 70%를 해외에서 일굴 정도로 글로벌 경쟁력도 갖추고 있다. 하지만 KTB PE가 인수하기 전인 2009년 초에는 전혀 다른 모습이었다. 이 회사의 재무담당 최고경영자(CFO)인 김용주 상무는 “2008년 리먼 사태 여파로 갑자기 실적이 악화되기 시작해 부도를 걱정해야 하는 상황에까지 내몰렸다”고 말했다.

결국 대주주는 회사 매각을 결정해 KTB PE에 지원을 요청했다. 당시 KTB PE는 전진중공업 지분 23%와 자회사 전진CSM 지분 49%를 이미 보유하고 있었다. 실적이 좋았던 시기에 기업공개(IPO) 가능성 등을 보고 선제적으로 투자한 것이었다.

KTB PE는 고민에 빠졌다. “법정관리에 들어갈 수도 있는 기업을 왜 인수해야 하느냐”는 의견과 “이미 투자한 자금을 회수하려면 차라리 경영권을 인수해 우량기업으로 탈바꿈시키는 게 낫다”는 의견이 맞섰다. 최종 결론은 인수하는 쪽으로 내려졌다.(2009년 12월)

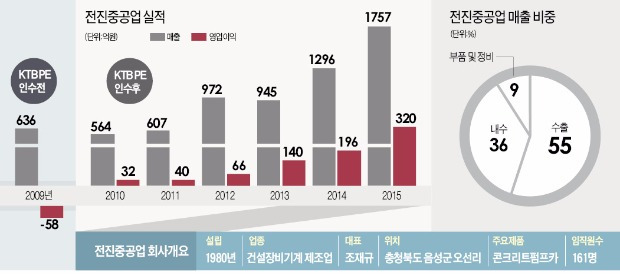

○엔지니어를 CEO로

KTB PE는 내부 엔지니어 출신인 조재규 연구소장을 새 최고경영자(CEO)로 발탁했다. 제품 경쟁력으로 승부하는 사업 특성상 ‘기술을 아는 사람을 사령탑에 앉혀야 한다’고 판단한 것이다. 그리고 강력한 구조조정을 했다. 우선 비핵심 자산을 매각했다. 30억원 상당의 골프장 회원권과 서울 강남구 봉은사역 인근 서울 사옥을 팔았다. 이어 ‘선택과 집중’ 원칙에 따라 수익성이 떨어지는 제품을 버리는 ‘사업 구조조정’에 들어갔다. 타워크레인 사업을 접는 대신 콘크리트 펌프카, 스테이셔너리(콘크리트 펌핑 장비), 플레싱 붐(콘크리트 이송 장비) 등의 품질을 높이는 데 핵심역량을 몰아넣었다. 그러자 줄어들던 매출이 늘어나기 시작했다. 2009년 636억원이었던 매출은 지난해 1757억원으로 3배 가까이 뛰었다. 같은 기간 영업이익은 58억원 적자에서 320억원 흑자로 돌아섰다.

KTB PE는 전진중공업을 우량회사로 �뻘侮聘쳔?비결로 ‘신속하고 과감한 투자’를 꼽는다. ‘비용 줄이기’에만 골몰했다면 경쟁력은 오히려 인수 전보다 더 떨어졌을 것이란 설명이다. KTB PE는 전진중공업을 인수한 뒤 200억원을 들여 AS 공장과 크레인 제조공장을 사들였고 각종 생산장비도 새로 들여놓았다.

새로운 성과보상 시스템도 실적 호조를 이끈 요인이다. KTB PE는 자사주로 보유하고 있던 전진중공업 주식 일부를 CEO, CFO 등 경영진에 성과급으로 내놓았다. 동기 부여를 위해 임금도 큰 폭으로 올렸다. 2014년 임직원 평균 급여(성과급 제외)는 2009년에 비해 23.9% 증가했다. 여기에 세전 이익의 5%를 직원 성과급으로 돌려주는 ‘이익 공유제’를 도입했다.

KTB PE는 전진중공업 매각작업을 추진하고 있다. 시장에선 전진중공업 몸값이 2000억원에 이를 것으로 내다보고 있다. KTB PE는 이미 배당과 전진CSM 지분 매각 등을 통해 789억원을 회수한 상태다. 전진중공업이 2000억원에 매각될 경우 총 회수금은 2789억원이 된다. 초기 투자금(920억원)의 두 배를 벌어들이는 셈이다.

오상헌/김태호 기자 ohyeah@hankyung.com

ⓒ 한국경제 & hankyung.com, 무단전재 및 재배포 금지

관련뉴스