투자자들 환매 잇달아

내년 하반기 약세 전환 가능성

"자산배분 차원서 일부만 담아야"

[ 안상미 기자 ] 원·달러 환율이 달러당 1200원대를 넘어서자 달러 환매조건부채권(RP), 달러선물상장지수펀드(ETF) 등 달러자산에서 투자자들의 자금 이탈이 거세지고 있다.

최근 석 달간 가파르게 진행된 미국 달러화 강세 현상이 내년 1분기까지는 지속될 수 있다는 게 전문가들의 중론이다. 고점은 달러당 1230~1250원 선으로 예상했다. 전문가들은 내년 하반기에는 달러의 약세 전환을 점치며 단기 환차익보다 자산배분 차원에서 포트폴리오 일정 부분을 달러자산에 투자해야 한다고 강조했다.

◆달러ETF, 넉 달 새 10% 수익

올 한 해 원·달러 환율은 미국 기준금리 인상, 브렉시트(영국의 유럽연합 탈퇴) 결정 등 각종 대외 변수에 휩쓸려 롤러코스터를 탔다. 지난 2월29일 달러당 1245원30전으로 최고점을 기록한 뒤 하락하면서 9월7일 1089원70전으로 최저점을 찍었다. 이후 도널드 트럼프의 미국 대통령 당선 이후 달러 강세가 두드러지면서 지난 29일 1207원70전까지 반등했다. 윤창용 신한금융투자 연구원은 “미국 경기지표들이 양호한 흐름을 보여준 데다 인플레이션에 대한 기대심리가 높아지고 금리가 급등한 게 달러 강세를 이끌었다”고 설명했다.

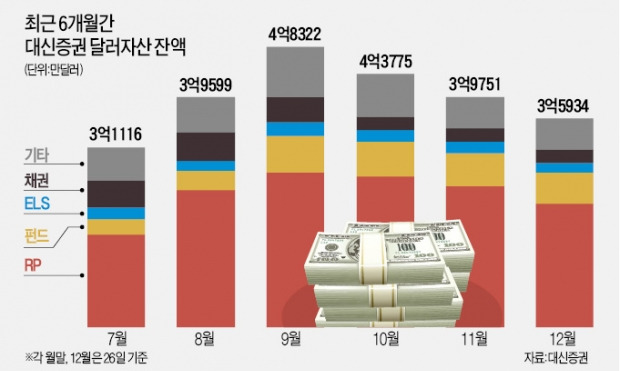

원·달러 환율이 지난 23일 1200원대를 찍은 이후 달러RP와 달러자산펀드에서 투자자 환매가 가파르게 일어났다. 대신증권 집계에 따르면 투자자들이 맡긴 달러자산 잔액은 지난 9월 말(4억8322만달러)을 기점으로 지속적으로 감소했다. 지난 26일 3억5934만달러까지 쪼그라들었다. 한 달 새 달러RP 잔액은 11.34%, 달러자산펀드 순자산은 12.46% 줄었다.

환율 움직임에 따른 단기투자가 쉬운 달러 관련 ETF에서도 개인들의 매도세가 두드러진다. ‘KOSEF달러선물ETF’에서는 지난 13일 이후 연속 개인 매도세가 이어졌다. 달러ETF를 지난 9월7일 매수해 29일 매도한 투자자가 거둔 수익률은 10.82%에 이른다.

◆“단기 환차익보다 자산배분 수단”

전문가들은 원·달러 환율이 단기적으로 1230~1250원 수준까지 오를 가능성이 높다고 전망했다. 따라서 그동안 환차익을 노리고 달러자산을 모아둔 투자자라면 당장 차익을 실현하기보다 1분기 내 차익 실현 기회를 모색하는 게 유리하다는 조언이다. 안기태 NH투자증권 연구원은 “내년 1분기는 가파른 물가상승으로 금리인상 압박이 커지면서 달러강세가 지속될 수 있다”면서도 “2분기 미국 트럼프 정부의 경제정책이 일부 가시화되고 재정지출이 확대되면 달러화 약세로 전환될 수 있다”고 예상했다.

대다수 전문가는 달러 움직임을 예측하기 쉽지 않고 내년 초 유럽 등 각국 정책 불확실성이 커져 달러 변동성이 확대될 수 있다고 관측한다. 따라서 단기투자보다는 자산배분 차원에서 달러자산을 일정 부분 담고 가야 한다고 강조했다. 이경민 미래에셋대우 PB클래스갤러리아 상무는 “자산가들은 안전자산, 리스크 회피(헤지)용 투자 수단으로 달러자산을 포트폴리오에 20~30% 가져간다”며 “달러가치가 떨어졌을 때 분할 매수한 뒤 미국 주식 등 해외자산에 투자하는 유동성으로 활용해야 한다”고 설명했다.

안상미 기자 saramin@hankyung.com

ⓒ 한국경제 & hankyung.com, 무단전재 및 재배포 금지

관련뉴스