앞으로 20억~25억달러 더 필요해

잇단 적자로 5년간 90억달러 조달

'빚더미' 솔라시티까지 떠안아

부실한 재무구조에 투자자 우려

[ 박진우 기자 ]

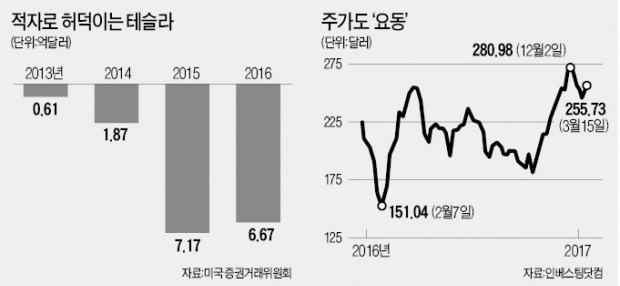

미국 전기자동차 제조업체 테슬라의 재무구조를 둘러싸고 다시 논란이 불거지고 있다. 오는 7월 보급형 전기차 세단 ‘모델3’(사진) 출시를 앞두고 추가 자금 조달에 나섰기 때문이다.

시장의 예상보다 자금 조달 규모가 작아 엘론 머스크 최고경영자(CEO)의 자신감이 반영됐다는 평가가 있는 반면 수익성과 재무구조에 대한 위험이 여전하다는 비판도 적지 않다.

◆모델3 생산 위해 자본 확충

테슬라는 15일(현지시간) 홈페이지를 통해 10억달러(약 1조1000억원)를 조달한다고 발표했다. 채권 투자자가 약정된 시점에 주식으로 전환하거나 원금으로 받는 ‘오픈형 전환사채(컨버터블 노트)’ 방식으로 7억5000만달러, 보통주 발행을 통해 2억5000만달러를 마련할 계획이다. 컨버터블 노트는 일정 시점에 주식으로 바뀐다는 점에서 전환사채와 비슷하지만 계약 시점에 전환 가격이 정해져 있지 않다.

투자자 수요가 많으면 보통주와 컨버터블 노트를 15% 추가 발행하는 옵션도 제시했다. 이 경우 조달하는 자금은 총 11억5000만달러로 늘어난다. 머스크 CEO는 신주의 10%인 2억5000만달러어치를 매입한다. 테슬라는 이미 지난 5년간 시장에서 90억달러를 조달했다.

테슬라가 추가 자금 조달에 나선 것은 모델3 생산을 앞두고 설비를 증설하기 위해서다. 테슬라는 오는 7월부터 미국 캘리포니아주 프레몬트공장에서 모델3 생산을 시작할 예정이다. 올해 4분기부터 주당 5000대를 생산하고, 내년부터는 1만대까지 생산량을 늘릴 계획이다.

테슬라는 모델3를 출시하기 전에 20억~25억달러의 자금이 들어갈 것으로 예상했다. 지난해 11월 인수에 합의한 솔라시티에 추가로 자금을 투입해야 한다. 현재 테슬라가 보유한 현금성 자산은 32억5000만달러 수준이다. 머스크 CEO는 “자본이 한계 상황에 근접했고 이는 투자자에게 최선의 상황은 아니다”며 “(설비 증설에 따른) 위험을 잠재우기 위해 자본 확충이 필요하다”고 설명했다.

일단 투자자의 반응은 긍정적이다. 발표한 자금 조달 규모가 예상액의 절반에 불과해 테슬라 재무구조에 자신감을 내비친 것 아니냐는 분석이다. 콜린 러시 오펜하이머앤드코퍼레이션 애널리스트는 “테슬라가 20억달러를 조달하더라도 놀랄 일은 아니다”고 말했다. 이 같은 기대감에 이날 테슬라 주가는 전날보다 2.5% 오른 262.14달러에 마감했다.

◆수익성은 여전히 안 좋아

주가 상승이 일시적이라는 지적도 나온다. 시장조사회사 CFRA의 에프라임 레비 애널리스트는 “주식 발행 규모가 작은 까닭은 주가 희석을 막기 위한 차원”이라며 “계획대로 모델3를 생산해 수익성을 개선할 수 있는가에 대한 의문은 여전히 남아 있다”고 말했다.

테슬라는 지난해 약 6억6000만달러의 영업 손실을 냈다. 2010년 기업공개(IPO)를 한 뒤 2013년을 제외하고 한 번도 영업이익을 내지 못했다.

테슬라 재무상태가 결정적으로 악화된 건 지난해 11월 솔라시티와의 합병을 결정하면서다. 이 합병으로 인수가격 28억달러에 솔라시티 채무 32억5000만달러를 떠안아야 했다.

당시 월가 공매도 전문가로 꼽히는 짐 채노스는 CNBC와의 인터뷰에서 “(양사가) 합병하면 ‘걸어다니는 좀비(채무상환 불이행 기업)’가 될 것”이라고 비판했다. 골드만삭스는 테슬라 주식에 대한 투자 의견을 ‘매수’에서 ‘중립’으로 바꾸기도 했다.

머스크 CEO가 자신이 보유한 개인 주식을 담보로 대출받은 4억7500만달러도 부실한 재무구조의 원인으로 지목된다.

박진우 기자 jwp@hankyung.com

관련뉴스