김은갑 < IBK투자증권 연구원 >

은행주 실적이 개선되고 있다. 수년간 지속되던 순이자마진(NIM) 하락세가 멈췄다. 이자 이익이 소폭이나마 증가하고 있고, 유가증권 매매 이익도 늘고 있다. 또한 충당금 비용이 줄고, 비용 절감이 가시화되고 있다. 은행 전반적으로 나타나는 현상이다. 그중에서도 KB금융의 이익 증가가 눈에 띈다.

비용 절감에서 높은 성과

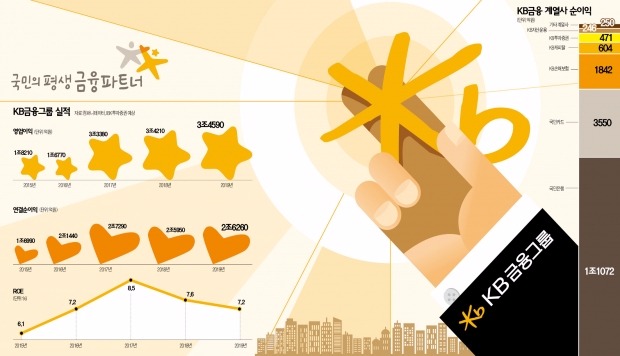

KB금융은 최근 나타나는 은행업 이익 증가 요인을 모두 누리고 있다. 일부 요인에서는 업종 평균을 크게 웃돈다. 비용 절감에서 높은 성과를 내고 있다. 수년에 걸친 인원 효율화가 효과를 내기 시작했다. 하반기에는 유가증권 매매 이익도 기대할 수 있다. 연결 순이익은 2013년 1조2800억원으로 시작해 2016년 2조1400조원까지 증가했다. 올해는 2조7000억원으로 전망한다. KB손해보험과 KB캐피탈이 완전 자회사가 되면 연결 순이익 규모는 더욱 커질 것으로 예상된다.

KB금융 실적 개선은 구조적인 변화와 함께 나타나고 있다. 증권, 손해보험, 캐피털 등 비은행 계열사 인수합병(M&A)을 속도감 있게 동시다발적으로 진행하고 있다. 과거 국내 금융지주사들이 보여주지 못한 속도다. M&A를 성사시키지 못하던 옛 KB금융의 모습과는 확연히 다르다.

새로운 변화는 탄탄한 자본 여력을 바탕으로 이뤄지고 있다. KB금융이 공격적인 M&A와 함께 배당 증가, 자사주 취득 등 주주친화정책을 동시에 진행할 수 있는 배경이다. 이익 증가가 뚜렷하기 때문에 여러 가지 정책을 추진해도 자본 비율은 더 높아지고, 자본 비율이 높아진 만큼 또 다른 M&A나 주주친화정책을 펼 수 있는 선순환을 보여주고 있다.

새로운 변화는 탄탄한 자본 여력을 바탕으로 이뤄지고 있다. KB금융이 공격적인 M&A와 함께 배당 증가, 자사주 취득 등 주주친화정책을 동시에 진행할 수 있는 배경이다. 이익 증가가 뚜렷하기 때문에 여러 가지 정책을 추진해도 자본 비율은 더 높아지고, 자본 비율이 높아진 만큼 또 다른 M&A나 주주친화정책을 펼 수 있는 선순환을 보여주고 있다.M&A·주주친화정책 ‘새로운 변화’

KB금융의 KB손해보험·KB캐피탈 완전 자회사 편입 계획은 시장 예상보다 빠르게 이뤄졌다. KB금융의 적극적인 추진력을 엿볼 수 있는 대목이다. 공개매수가도 현재 주가보다 높게 제시해 반드시 성사시키겠다는 의지를 보여줬다. 한편으로는 기존 계열사 주주들의 선택권을 최대한 보장하는 대범함도 나타냈다. 공개매수가를 다소 낮추면 재무적으로는 이득이겠지만 1년 최고가를 감안한 가격을 제시한 것이다. 기존 계열사 주주들이 이익 실현에 나설 수 있게 하는 과감한 의사결정이라 할 수 있다.

과거 금융지주사들의 M&A 사례에서 보기 어려웠던 모습이다. M&A 결과뿐만 아니라 과정에서도 주주 가치를 고려한 방식이라고 평가할 만하다. 물론 기존 주주 입장뿐만 아니라 KB금융 자체적으로도 이익 증가, 자기자본이익률(ROE) 상승 결과물을 얻는 결정이다. 완전 자회사 이후에는 ROE가 7%대에서 8% 중반대로 상승하면서 신한지주와 업종 최고를 다투게 될 전망이다.

은행주 전체에 긍정적 영향

KB손보와 KB캐피탈이 완전 자회사가 되면 그룹 내 비은행 이익 비중이 40%를 넘는다. 금융그룹 전체적으로 균형있는 모습을 갖추게 되는 셈이다. 은행업 대비 수익성이 높은 자회사의 이익 비중이 높아지면서 전체 수익성이 제고되는 효과도 누릴 수 있다. KB손보나 KB캐피탈이 완전 자회사로 편입되면 연계영업 측면에서 시너지 효과를 낼 수 있을 것으로 기대된다. 앞서 KB증권이 완전 자회사가 된 이후 고객 소개 실적이 증가하고, 웰스매니지먼트(WM) 자산이 증가하는 효과가 나타나고 있다. 주주 입장에서는 이익 증가에 따른 주가 상승과 함께 배당수익률 제고도 기대할 수 있다.

KB금융의 발전은 은행산업 전체 발전과 맞물려 있다. 전체적으로 은행주 주가에 긍정적인 영향을 미칠 가능성이 있다. 다른 대형 은행들도 KB금융의 이익 증가나 주주친화적 정책을 좌시할 수 없게 되기 때문이다. 강도에 차이가 있더라도 수익성 제고나 배당 증대 등에 나설 수밖에 없다는 판단이다. 지난 수년간은 신한지주가 독보적인 이익 규모와 수익성을 보여줬다. 하지만 앞으로 은행들이 경쟁과 발전을 거듭하면 은행주 주가가 한 단계 레벨업될 가능성이 높다.

김은갑 < IBK투자증권 연구원 egab@ibks.com >

관련뉴스