한국과 미국의 기준금리 역전에 대한 우려가 생기고 있다. 과거 기준금리 역전으로 외국인 자금의 이탈 사례가 있었기 때문이다. 그러나 이번에는 다르다는 분석이다.

14일 업계에 따르면 미국의 6월 연방공개시장위원회(FOMC) 회의 결과가 15일 새벽 전해진다. 시장의 예상대로 미국이 기준금리를 1.00~1.25%로 인상하면, 한국의 1.25%와 같아진다.

미 중앙은행은 오는 9월 추가 인상도 예고하고 있다. 9월 인상시에는 미국의 기준금리가 한국보다 높아지게 된다. 다른 조건이 같다면 미국에 투자하는 것이, 한국에 투자하는 것보다 금리 측면에서 유리해지는 것이다.

그러나 이는 지나치게 단순한 논리란 지적이다.

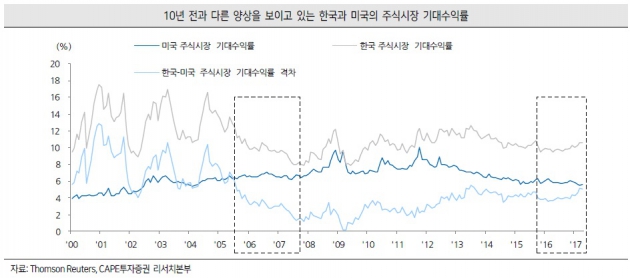

윤영교 케이프투자증권 연구원은 "한미 기준금리가 역전됐던 2005년부터 2007년까지 외국인 자금이 이탈했었다"며 "당시는 한미 기준금리 역전이 일어나기 전, 양국 기준금리 차이가 축소되기 시작한 시점에 이미 외국인들의 한국 증시 이탈이 시작됐다"고 말했다.

반면 현재는 한미 기준금리 차이 축소가 장기간 이어지고 있음에도 외국인의 매수세가 지속되고 있다. 지금은 10년 전과 정반대로 한국 증시의 기대 수익률이 미국보다 높아지고 있다는 설명이다.

한국 증시의 기대 수익률이 높아 미국에서의 자본조달 비용 상승 속도가 빠르지 않다면, 기준금리 역전도 감내할 수 있는 상황이라고 봤다.

6월 FOMC 이후에는 소외 경기민감주의 반등이 나타날 것이란 분석이다.

서정훈 삼성증권 연구원은 "최근 경기지표 둔화를 고려하면, 6월 FOMC에서는 금리인상과 함께 여전히 경기 회복을 지지하는 입장을 제시할 확률이 높다"며 "FOMC 이후 경기 회복에 대한 시장의 자신감이 고양될 경우, 순환매 과정에서 소외 경기민감주의 우선적인 수혜가 예상된다"고 했다.

한민수 한경닷컴 기자 hms@hankyung.com

기업의 환율관리 필수 아이템! 실시간 환율/금융서비스 한경Money

[ 무료 카카오톡 채팅방 ] 국내 최초, 카톡방 신청자수 30만명 돌파 < 업계 최대 카톡방 > --> 카톡방 입장하기!!

관련뉴스